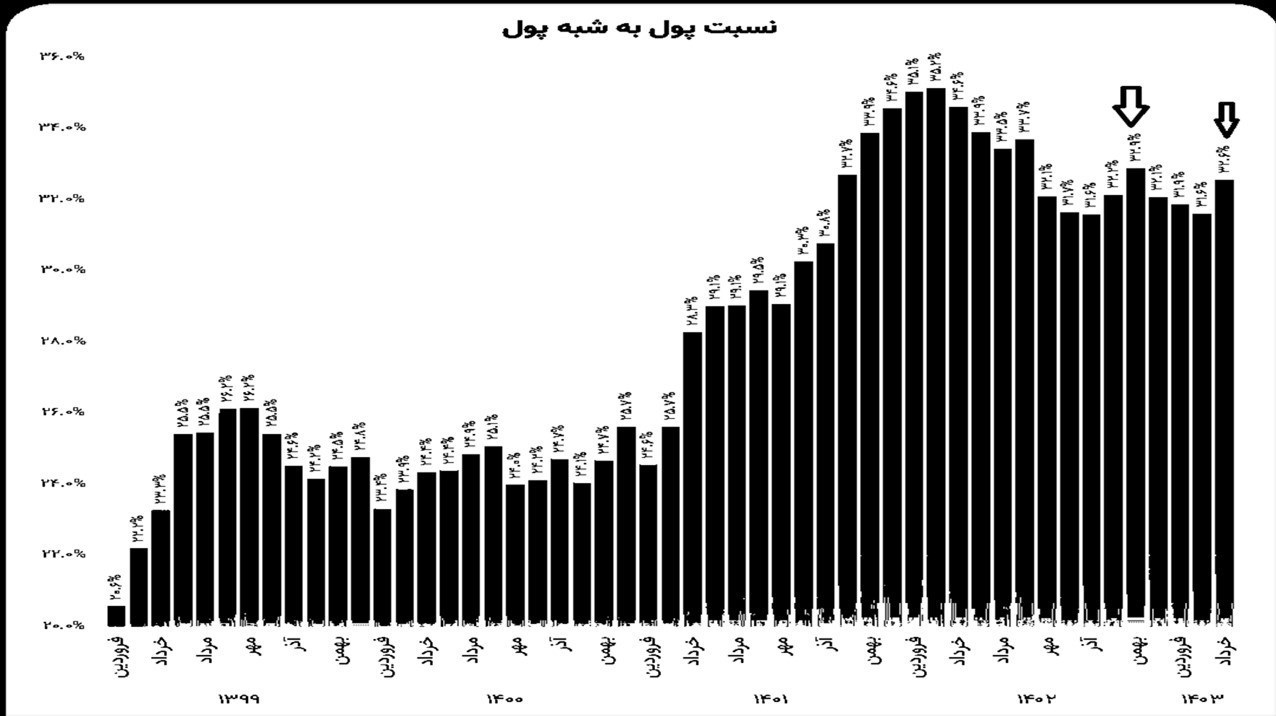

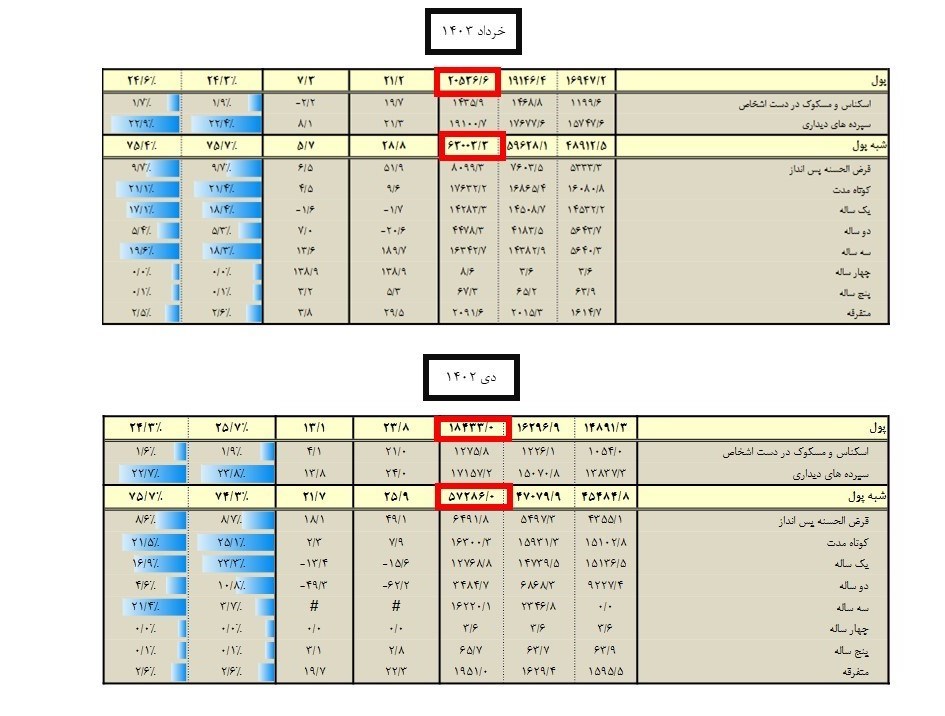

به گزارش بازار، همانطور که در گزیده آمارهای اقتصادی منتشر شده توسط بانک مرکزی مشخص است، نسبت پول به شبه در دی ماه سال گذشته ۳۲.۹ درصد بوده و اگرچه تا ۳۱.۶ درصد در فروردین ۱۴۰۳ پایین امده بود اما در خرداد ۱۴۰۳ این نسبت به ۳۲.۶ درصد رسیده و تقریبا هم تراز با دی ماه شده است.

لازم به ذکر است پول بخشی از نقدینگی است که شامل سپرده های دیداری و کوتاه مدت می شود و روند تبدیل شبه پول ( شامل سپرده های بلند مدت است) به پول نشان از افزایش انتظارات تورمی است که خودش می توان به عنوان موتوری برای تورم محسوب شود.

اگرچه اتخاذ سیاست انقباضی چون افزایش نرخ بهره در شرایطی که تورم در سطوح بالاتری نسبت به نرخ بهره وجود دارد سیاست رایجی است که بانک های مرکزی دنیا در پیش می گیرند، اما تبعات این سیاست گریز ناپذیر است.

نکته ی دیگری که باید به آن اشاره کرد، این است که نرخ بهره ۳۰ درصدی هزینه تامین مالی را برای تولید به شدت بالا برده و طبیعتا مشکل سرمایه در گردش بنگاه های تولیدی را افزایش داده است که از دیگر تبعات این سیاست به شمار می رود.

بازار سرمایه بزرگترین قربانی نرخ بهره بالا

شاید این ادعا چندان بی راه نباشد که بزرگترین قربانی نرخ بهره بالا، بازار سرمایه و بورس است.

در شرایطی که نرخ سود بدون ریسک به ۳۰ درصد (و به طور غیر رسمی بالاتر) افزایش پیدا می کند، p به e بازار سرمایه کاهش پیدا کرده و از جذابیت بازار سهام کاسته می شود.

همچنین گفتنی است نقدینگی ازاد شده در سر رسید این اوراق به همراه سود آن ها، یکی از چالش هایی است که بانک مرکزی در زمستان سال جاری با آن روبروست که باید برای آن چاره اندیشی کند چرا که سرازیر شدن این نقدینگی به هر بازاری، تعادل بازارها را برهم میریزد

نظر شما