حسین جلیلی؛ بازار: متوسط قیمت هر متر مربع واحد مسکونی در اسفندماه سال ۹۹، در تهران به ۲۸.۶ میلیون تومان رسید. در این مقاله قصد داریم، قیمت تعادلی هر متر مربع مسکن در تهران را محاسبه کنیم و عوامل اختلاف قیمت فعلی با قیمت تعادلی را مورد بررسی قرار دهیم و در نهایت وضعیت بازار مسکن را در سال جدید، پیشبینی نماییم.

برای به دست آوردن قیمت تعادلی مسکن، از دو روش اسفاده شده است. آموزههای اقتصاد کلان نشان میدهد رشد قیمتها زمانی اتفاق میافتد که رشد نقدینگی از رشد تولید ناخالص داخلی پیشی بگیرد، در این حالت اختلاف رشد نقدینگی و رشد تولید ناخالص داخلی، به صورت تورم بروز خواهد کرد. از سال ۹۲ تا انتهای سال ۹۹، نقدینگی ۵.۶ برابر شده است، در حالی که حجم اقتصاد ایران در این مدت ۸ درصد رشد داشته است، و در واقع ۱.۰۸ برابر شده است، بنابرابن سطح عمومی قیمتها باید نزدیک به ۵.۲ برابر شود.

این در حالی است که در همین بازه زمانی قیمت متوسط هر متر مربع واحد مسکونی در تهران نزدیک به ۷.۱ برابر شده است. لازم به ذکر است علت انتخاب سال ۹۲ به عنوان سال مبنا تخلیه شوک ارزی در این سال و رسیدن اقتصاد به یک وضعیت تعادلی جدید میباشد. بنابراین با استفاده از این روش قیمت متوسط هر متر مربع واحد مسکونی در تهران باید حدود ۲۱ میلیون تومان به ازای هر مترمربع باشد. این یعنی اینکه قیمت مسکن بالاتر از قیمت تعادلی است و به اصطلاح دارای حباب قیمتی است.

روش دوم برای ارزش گذاری داراییها، محاسبه P/E (price to earning) میباشد. در ماه انتهایی سال ۹۹، متوسط اجاره بها در تهران ۷۰ هزار تومان به ازای هر مترمربع بوده است. با در نظر گرفتن ۲۵ درصد استهلاک، و محاسبه عایدی سالانه سود حاصل در سال به ازای هر مترمربع ۶۳۰ هزار تومان خواهد بود، بنابراین P/E متوسط بازار مسکن نزدیک به ۴۵ خواهد بود که عدد بسیار بالایی است.

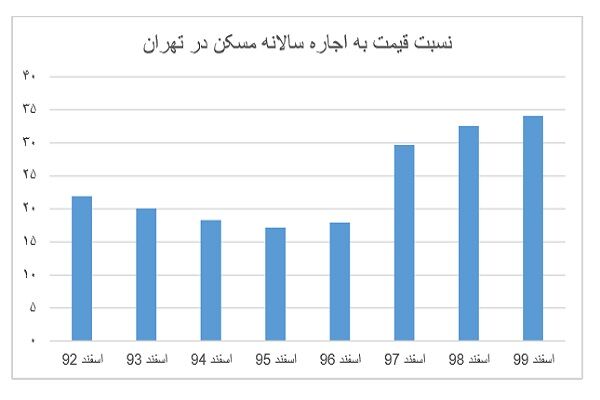

به عنوان مثال P/E سپرده گذاری در بانک نزدیک به ۶ میباشد و P/E بازار سرمایه در بهترین مواقع نزدیک ۲۰ بوده است. بنابراین این شاخص نیز نشان میدهد قیمت مسکن بیش از قیمت تعادلی میباشد. نمودار زیر نسبت قیمت به اجاره هر متر مربع مسکن در تهران را نشان میدهد.

اما چه عواملی باعث شکل گیری حباب قیمتی در بازار مسکن شده است؟ به نظر میرسد سه عامل مهم باعث رشد بالای قیمت مسکن در سالهای اخیر شده است. عامل اول اینکه وجود ریسک سیاسی در فضای اقتصاد کلان ایران، باعث افزایش سرعت گردش پول شده است، به زبان سادهتر به دلیل بدبینی فعالین اقتصادی در سالهای اخیر نسبت به شرایط آینده، مردم خرید دارایی را به سپرده گذاری در بانک ترجیح دادهاند، حال سرمایه گذار ایرانی چه گزینههایی پیشرو خواهد داشت؟ طلا، ارز، مسکن، خودرو، بازار سرمایه و یا سرمایه گذاری در خارج کشور.

برای انتخاب یک دارایی از بین گزینههای موجود از نسبت ریسک به ریوارد(Risk/reward) استفاده میشود، هر دارایی که به ازای ریسک مشخص بازدهی بالایی داشته باشد، گزینه مطلوب فعالین اقتصادی برای سرمایه گذاری خواهد بود.

میزان ریسک در ادبیات علم مدیریت مالی، با انحراف معیار بازدهی دارایی در دورههای مختلف محاسبه میشود که به صورت جذر مثبت میانگین مجموع مربعات انحراف از میانگین محاسبه میشود.

بازار مسکن در ایران به دلیل اینکه دولت کمتر توانسته است در این بازار مداخله کند کمترین ریسک را در بین سایر موارد داشته است. به طوری که به ندرت شاهد کاهش قیمت اسمی مسکن در ایران بودهایم. اما میزان بازدهی، به صورت امیدریاضی بازدهی دارایی در دورههای مختلف محاسبه میشود، هر چند بازار سرمایه بیشترین بازدهی را در بلندمدت داراست، اما با در نظر گرفتن اثر اهرمی(Leverage effect ) ناشی از وام خرید مسکن، بازدهی بازار مسکن در دورههای رونق بسیار بیشتر از سایر بازارها خواهد بود.

به عنوان مثال فرض کنید خانواری در سال ۹۶، دارای ۴۰ میلیون سرمایه بوده است و با استفاده از وام خرید مسکن زوجین در تهران که ارزش ۱۶۰ میلیون داشت، اقدام به خرید واحد مسکونی به ارزش ۲۰۰ میلیون در سال ۹۶ کرده است. در سال ۹۹، قیمت این واحد مسکونی نزدیک به ۱ میلیارد خواهد بود، با فرض فروش واحد و تسویه وام این خانوار ارزش ۴۰ میلیون سرمایه خود را به ۸۴۰ میلیون رسانده است، یعنی ۲۱ برابر.

این در حالی است که از سال ۹۶ قیمت مسکن حدودا ۵ برابر شده است. بنابراین بازارمسکن هم ریسک پاییینی دارد و هم اثر اهرمی باعث شده است، بازدهی بالاتری داشته باشد، بنابراین مسکن در ایران تبدیل به گزینه مطلوب سرمایه گذاران و همچنین دلالان و سفته بازان شده است.

عامل دوم رشد بالاتر قیمت مسکن نسبت به قیمت تعادلی، توزیع نقدینگی به نفع صدکهای بالاتر درآمدی بوده است. هر چند در بلندمدت این گزاره بیمعنی است اما در کوتاه مدت، چون نقدینگی ایجاد شده بیشتر در اختیار شرکتهای بزرگ و افراد ثروتمند بوده است، این نقدینگی به سمت کالاهای سرمایه ای سرریز خواهد شد.

بررسی رشد قیمت مسکن در مناطق ۲۲ گانه پایتخت نیز نشان میدهد رشد قیمت مسکن در مناطق ۱ تا ۵ که شمال تهران محسوب میشوند، بیشتر از مناطق مرکزی و جنوبی پایتخت میباشد، که این آمار نیز موید این ادعاست.

عامل سوم رشد بالای قیمت مسکن را میتوان به عرضه مربوط دانست. در سمت عرضه به دلیل بی ثباتی فضای اقتصاد کلان در چند سال اخیر میزان ساخت و ساز مسکن کاهش یافته است و خرید و فروش مکرر ملک جای ساخت و ساز و تولید را گرفته است. بنابراین افزایش تقاضا در کنار کاهش عرضه مسکن منجر به افزایش قیمت مسکن گردیده است.

به نظر میرسد برای سال ۱۴۰۰ با توجه به اینکه قیمت فعلی بیشتر از قیمت تعادلی است، رشد قیمت در بازار مسکن کمتر از تورم عمومی باشد. هر چند قیمت داراییها در ماههای پیشرو بیشتر منوط به اتفاقات سیاسی است. در صورتی که توافق برجام زودتر احیا شود، باید دید آیا سیاست دولت بعدی ارزپاشی و ثابت نگه داشتن قیمت داراییها برای چند سال آینده خواهد بود یا اینکه تیم اقتصادی دولت جدید با الهام از تجربههای گذشته سیاست کنترل عوامل بروز تورم به جای به تاخیرانداختن تورم را در دستور کار قرار خواهد داد.

نظر شما