بازار؛ گروه بورس: شغدیر در سال ۱۳۸۹ با ظرفیت حدود ۵۰% اسمی شروع به فعالیت نموده و در کنار پتروشیمی اروند،پتروشیمی بندر امام و پتروشیمی آبادان تامین کننده pvc در داخل کشور می باشد.شرکت پتروشیمی غدیر دارای محصول pvc با ظرفیت تولید سالانه ۱۲۰،۰۰۰ تن در سال می باشد که محصول pvc با گرید s۶۵ در حال تولید می باشدکه از لحاظ کیفی از درجه بالایی برخوردار است. سهم اسمی تولید حدود ۱۶% کل تولیدات داخل می باشد. همچنین مطابق بودجه پیش بینی شده حدود ۴۰% محصولات خود را صادر می نماید.

شغدیر در ابتدا و با نام بازرگانی فرآورد کارون جنوب کار خود را آغاز و در سال ۱۳۸۰ به شرکت پتروشیمی غدیر تغییر نام داد. این شرکت در سال ۱۳۹۷ در فرابروس پذیرفته شد. در حال حاضـر شرکت پتروشیمی غدیر جزء شرکتهای فرعی شرکت سرمایه گذاری پتروشیمی نفت وگاز تامین بوده و واحد تجاری نهایی گروه شرکت سرمایه گذاری تامین اجتماعی میباشد . مرکز اصلی شرکت در تهران و کارخانه شرکت در منطقه ویژه اقتصادی پتروشیمی بندر امام خمینی (ره) واقع است.

فعالیت اصلی شرکت ایجاد و اداره واحدهای تولیدی در زمینه های صنایع شیمیایی، نفت و پتروشیمی در داخل و خارج از کشور و همکاری با سایر شرکت ها که به طور مستقیم یا غیرمستقیم بر فعالیت شرکت اثرگذار و یا می توانند مفید باشد، است.نام محصول تولیدی آن وینیل کلراید مونومر (VCM) با ظرفیت تولید سالانه ۱۵۰ هزار تن و پلی ونیل کلراید (PVC) با ظرفیت تولید سالانه ۱۲۰ هزار تن در سال است که در ساخت انواع لولهها، شیلنگها، عایقهای الکتریکی، چارچوب درب و پنجره، کابینت و صنایع خودروسازی و … کاربرد دارد.

اطلاعاتی در رابطه با PVC:

برای تولید PVC، ابتدا ترکیب اتیلن و کلر،EDC را به وجود میآورد. در مرحله بعدی EDC به VCM تبدیل شده و در آخرین مرحله این ماده به PVC تبدیل میگردد. شرکت در حال حاضر ظرفیت تولید ۱۵۰ هزار تن VCM و ۱۲۰ هزار تن PVC را دارا میباشد.

فروش شرکت:

محصول اصلی شغدیر PVC ۶۵ (گرید ۶۵) می باشد و در تعداد محدود PVC-OFF تولید می نماید که به لحاظ ارزش ریالی بیش از ۹۵ درصد از فروش شرکت متعلق به PVC ۶۵ می باشد. از نظر ارزش ریالی، حدود ۶۰ درصد از فروش شرکت داخلی و مابقی صادراتی می باشد.

منابع مهم جهت تعیین نرخ فروش محصولات:

بایستی به این نکته توجه داشته باشید که عمده صادرات محصولات پتروشیمی شرکت های ایرانی به کشور چین می باشد برای مشاهده قیمت جهانی محصول شغدیر به نشریه PLATTS رجوع نمایید که با جستجوی این عبارت در تلگرام می توانید به نشریه مربوطه که به صورت هفتگی منتشر می شود دسترسی پیدا کنید.

سایر داده های آماری مهم و مرتبط با فروش:

قیمت جهانی PVC و به تبع آن قیمت داخلی آن از قیمت جهانی نفت اثر می پذیرد و به طور کلی وقتی قیمت نفت جهش خوبی داشته و در سطوح بالاتری تثبیت می گردد قیمت PVC نیز هم رشد پیدا می کند.

با توجه به اینکه دلار آمریکا مبنای اصلی جهت ارزش گذاری قیمت تمامی کالاهای جهانی می باشد در نتیجه هرگونه تغییر در اقتصاد آمریکا و در پی آن شاخص دلار می تواند بر قیمت کامودیتی هااثر بگذارد.

برای نمونه وقتی بانک مرکزی آمریکا یا همان فدرال رزرو اعلام می کند که نرخ بهره خود را افزایش می دهد به تبع آن شاخص دلار بهبود پیدا کرده و قیمت کامودیتی ها کاهش پیدا می کند.

نرخ تسعیر ارز مبنای مهمی برای بسیاری از شرکت های صادرات محور می باشد که کاملا وابسته به تصمیم های کابینه اقتصادی دولت جمهوری اسلامی ایران می باشد.با توجه به اینکه سیاست ارزی در کشور شناور مدیریت شده می باشد بنابراین در زمانی که تصمیم اقتصادی بر افزایش نرخ ارز در کشور باشد می تواند اثر مثبتی را بر فروش شرکت های صادرات محور از جمله پتروشیمی غدیر داشته باشد.

باید این نکته را مدنظر داشته باشید که معاملات در بازارهای جهانی کاملا تابع عرضه و تقاضا است و در نتیجه اگر سمت عرضه به دلیل انجام تعمیرات اساسی و یا سایر موارد ناگهانی و غیرمنتظره (مثلا طبق اعلام قبلی اعلام می گردد که یکی از واحدهای بزرگ تولید کننده در جهان برای مدت ۳ ماه جهت انجام تعمیرات اساسی تعطیل می گردد اما بر خلاف پیش بینی ها واحد مزبور بیش از سه ماه و به مدت نامعلوم متوقف می ماند) کاهش قابل ملاحظه ای داشته باشد منجر به افزایش شدید قیمت کامودیتی ها می گردد.

بهای تمام شده شرکت:

علاوه بر مواد اولیه به عنوان اصلی ترین آیتم بهای تمام شده، سربار نیز بخش مهمی را در بهای تمام شده ایفا می کند که آن نیز از هزینه برق و گاز، استهلاک، لوازم و ابزار مصرفی و هزینه حقوق تشکیل می شود.

سایر آیتم های اثرگذار بر سودآوری:

۱) هرگونه افزایش در قیمت محصولات اتیلن، کلر، EDC و VCM می تواند منجر به کاهش حاشیه سود ناخالص گردد.

۲) با توجه به کاربرد گسترده PVC در صنایع مختلف مانند صنعت پوشاک، ساخت بطری، تجهیزات پزشکی و … می توان چنین برداشت کرد که هرگونه گسترش فعالیت این صنایع می تواند منجر به افزایش تقاضای این محصول شده و در نهایت به افزایش سودآوری این شرکت ها کمک نماید.

۳) در صورت اجرایی شدن طرح های عمرانی گسترده در کشورهای مختلف جهان من جمله چین و آمریکا به عنوان دو ابر قدرت اقتصادی در دنیا می تواند قیمت جهانی PVC را افزایش دهد.

توضیحات بالا بدین معنی است که، شرکت پتروشیمی غدیر به میزان قابل توجهی اهرمی بوده، به این معنی که کوچکترین تغییر در نرخ دلار، نرخ جهانی PVC یا نرخ جهانی اتیلن منجر به تغییرات زیادی در حاشیه سود و سودآوری شرکت خواهد شد. همچنین این شرکت همچنان در معرض تامین کاتالیست برای تولید محصول خود قرار داشته و ریسکهای پنهان ناشی از تحریم نیز برای شرکت قابل تصور است.

هزینه های عمومی و اداری و فروش:

عمده هزینه های عمومی و اداری و فروش شغدیر را هزینه حقوق و دستمزد تشکیل می دهد که تغییرات آن تابع دو آیتم می باشد:

اول مصوبات دولتی در این زمینه است

دوم افزایش یا کاهش تعداد کارکنان این شرکت.

سایر درآمدهای عملیاتی و غیرعملیاتی:

سایر درآمدها (هزینه ها) ی عملیاتی شرکت از عوارض آلایندگی تشکیل شده که آن هم تابع تصمیمات دولتی می باشد و در صورت افزایش نرخ این آیتم با افزایش هزینه ها روبه رو خواهد شد.

سایر درآمدها (هزینه ها) ی غیرعملیاتی عمدتا از سود سپرده بانکی و سود و زیان ناشی از تسعیر ارز تشکیل می شود.

ریسک ها و فرصت های شرکت پتروشیمی غدیر:

۱) نوسانات نرخ ارز:

با توجه به اینکه تنها ارتباط شرکت با نرخ ارز، در رابطه با درآمدها می باشد بنابراین هرگونه افزایش نرخ ارز می تواند موجب افزایش سودآوری شرکت گردد.توجه فرمایید که تا تاریخ تهیه این گزارش هیچ وام ارزی رویت نشده است پس هیچ نکته منفی در این رابطه نمی توان منظور کرد.

ریسک نوسانات نرخ بهره:

وقتی به ترازنامه شرکت مراجعه می کنیم متوجه این موضوع می شویم که شرکت در طی سال های اخیر وام سنگینی اخذ نکرده به همین دلیل ریسک نرخ بهره(در واقع ریسک افزایش نرخ سود سپرده بانکی) چندان برای آن وجود ندارد.اما افزایش نرخ بهره به طور کلی منجر به افزایش حداقل نرخ بازده مورد انتظار سرمایه گذاران می شود و به طور عمومی موجب افزایش ریسک نرخ بهره در سطح کلی بازار و بالاخص پتروشیمی غدیر می گردد.در نقطه مقابل با کاهش نرخ بهره بانکی نسبت قیمت به درآمد بازار افزایش پیدا کرده و همین عامل موجب افزایش جذابیت در تمامی نمادها من جمله شغدیر می گردد.

ریسک متغیرهای کلان:

همانطور که پیش از این مطرح شد بخشی از محصولات شرکت صادر و بخش دیگر از طریق بورس کالا به فروش می رسد. بنابراین مسائل تحریم اقتصادی و برخی تصمیمات دولت در رابطه با شیوه قیمت گذاری محصولات در بورس کالا می تواند بر افزایش یا کاهش شدید قیمت محصولات شغدیر موثر واقع شود.

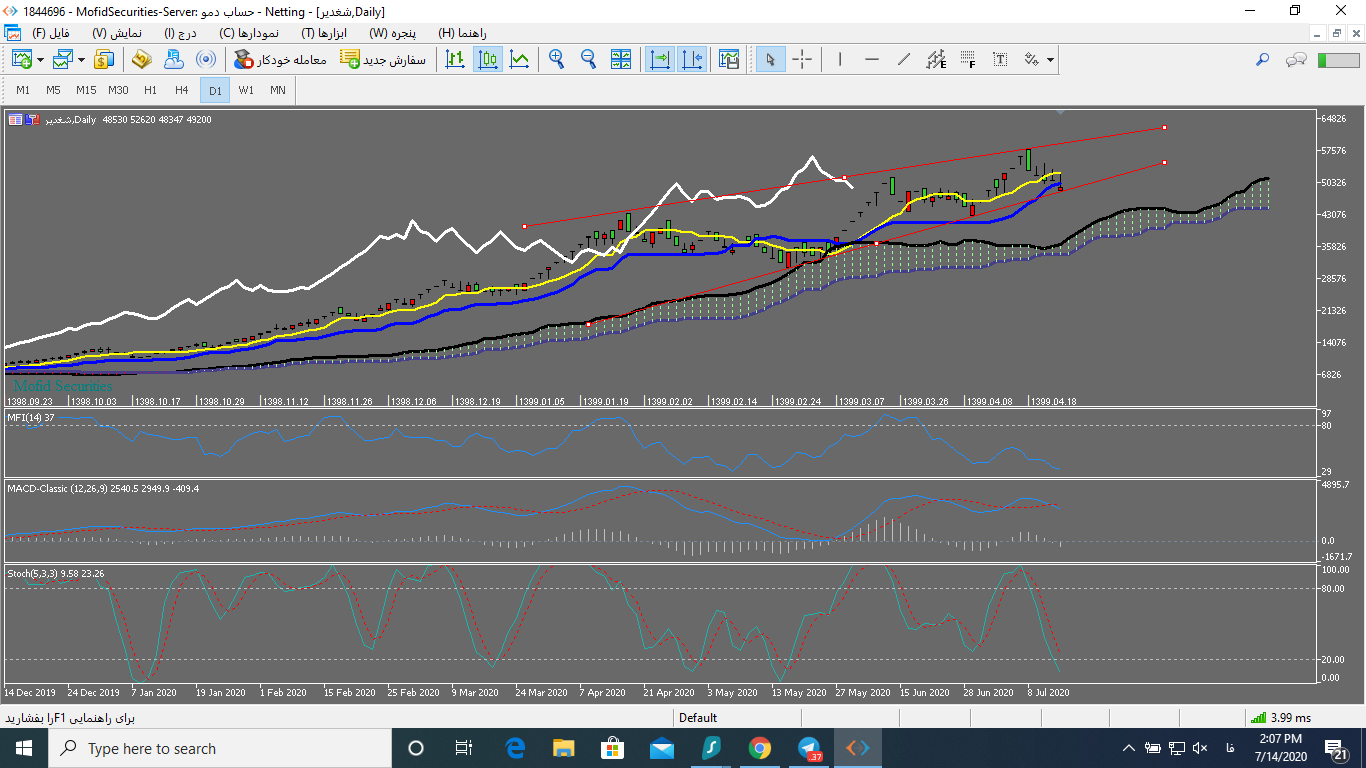

تحلیل تکنیکال شغدیر

شغدیر در تایم فریم روزانه یک مثلث جمع شونده ساخته و این نماد با جمع شدن این مثلث می تواند صعود خوبی را تجربه کند، پول هوشمند در کف این نماد قرار گرفته و هنوز ورود پول برای رشد این نماد دیده نمی شود، MACD نیز فعلا برای ورود به این نماد تاییده صادر نکرده است و استوک استیک وارد ناحیه اشتیاق خرید نشده است، این نماد به علت تغییرات نرخ دلار در آینده می تواند بسیار پرتقاضا شده و یکی از پرسودترین نمادهای بازار باشد، برای ورود به این سهم ورود پله اول را پیشنهاد کرده تا سهم تحت نظر سهام دار باشد و به محض قدرت گرفتن روند صعودی می توان سرمایه خوبی را به این نماد اضافه کرد تا سوددهی خوبی را به ارمغان بیاورد، پیش بینی می شود حداکثر ۹ روز کاری زمان لازم است تا این نماد بتواند روند پرقدرت خود را در مرحله اول آغاز کند.

منبع تحلیل تکنیکال: گروه بورس بازار

منبع تحلیل بنیادی: خانه سرمایه

نظر شما