هادی بهرامی؛ بازار: برای سرمایه گذاری حتی برای ۱۰ سال که بلند مدتی به حساب می آید باید روند و تحرکات بازار منتخب را رصد کرده و با استفاده از تحلیل های معتبر اقدام به خرید، جابجایی و یا فروش بکنیم. تحلیل تکنیکال به ما کمک میکند تا با الگو گرفتن از رفتار های گذشته یک سهم، ارز یا کالا بتوانیم آینده قیمت آن را پیش بینی و موقعیت های کم ریسک را جهت سرمایه گذاری پر بازده پیدا کنیم. شاخص هم وزن، صنایع مهم، نقدینگی، ارزش ها و نسبت ها جهت تحلیل کاربرد زیادی دارند؛ اما به دلیل اهمیت و کاربرد ویژه در ادامه به تحلیل جامع تکنیکال شاخص کل بورس از زوایای مختلف میپردازیم تا سرمایه گذاران با آگاهی بیشتری اقدام به خرید و فروش سهام شرکت ها در وضعیت فعلی بازار کنند.

تاریخچه عملکرد شاخص

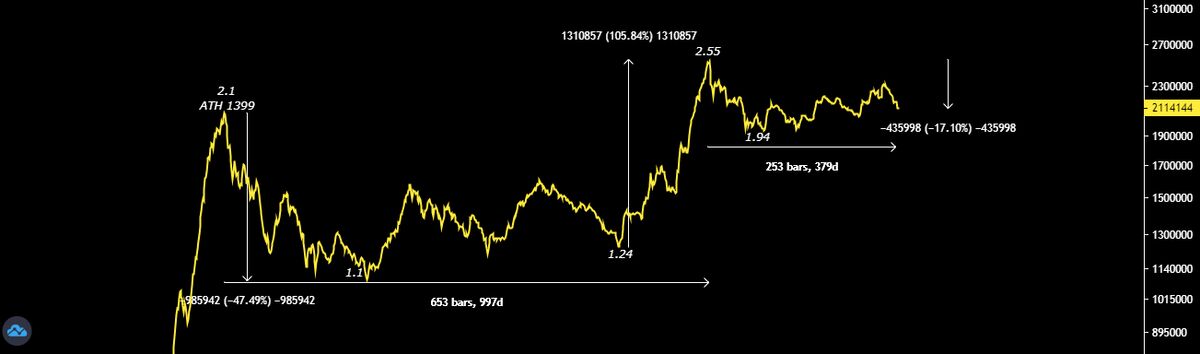

شاخص کل بورس در سال ۱۳۹۹ با ایجاد یک سقف تاریخی (ATH) در محدوده ۲ میلیون و ۱۰۰ هزار واحد با واکنش منفی و فشار فروش ها مواجه شد که در نهایت، ۴۷.۵ درصد سقوط را تجربه کرد و با پشت سر گذاشتن یک کاپیتولاسیون بزرگ و خسته کننده در محدوده ۱ میلیون و ۱۰۰ هزار واحد یک کف عمیق ساخت. شاخص کل با طی کردن ۷۱۰ روز و با فراز نشیب های زیاد توانست با افزایش ۱۰۶ درصدی از کف ۱ میلیون و ۱۰۰ هزار واحد به محدوده ۲ میلیون و ۵۵۰ هزار واحد برسد؛ در واقع فاصله زمانی سقف ۲.۱ میلیون واحد تیر ماه ۱۳۹۹ تا سقف تاریخی ۲.۵۵ میلیون واحد اردیبهشت ماه ۱۴۰۲ میشود ۹۷۷ روز (تقریبا ۳۳ ماه) که زمان زیادی به حساب می آید. شاخص پس از ایجاد سقف تاریخی جدید در محدوده ۲ میلیون و ۵۵۰ هزار واحد با ریزش ۲۴ درصدی مواجه میشود و در محدوده ۱ میلیون و ۹۴۰ هزار واحد کف سازی میکند که پس از چند ماه مجددا با پشت سر گذاشتن روند افزایشی، در حال حاضر در محدوده ۲ میلیون و ۱۱۴ هزرا واحد قرار دارد.

۱- بازدهی یکساله شاخص: منفی ۱۰ درصد

۲- بازدهی پنج ساله شاخص: ۹۷۲ درصد

۳- بازدهی ده ساله شاخص: ۲۷۲۰ درصد

تحلیل تکنیکال شاخص

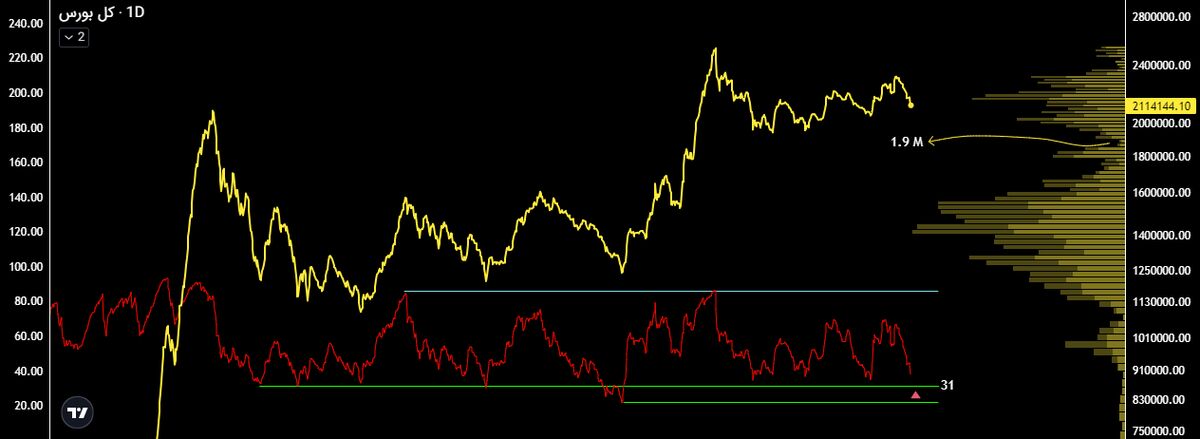

شاخص کل بورس در حال حاضر در محدوده ۲ میلیون و ۱۱۴ هزار واحد و بر روی حمایت معتبر داینامیکی ۲ میلیون و ۸۰ هزار واحد قرار دارد که با حفظ آن میتواند تا اولین هدف ۲ میلیون و ۳۰۰ هزار واحد برسد؛ در غیر اینصورت اگر حمایت گفته شده از دست برود، حمایت معتبر و اثبات شده ۱ میلیون و ۹۴۰ هزار واحد در دسترس خواهد بود. با توجه به شرایط اقتصادی کشور، سطح انتظارات سهامداران و کشش بازار بعید است حمایت ۱ میلیون و ۹۴۰ هزار واحد بخواهد از دست برود؛ زیرا شکست یک حمایت اثبات شده شوخی نیست و در صورت از دست رفتن این محدوده روند فرسایشی و ریزش بیشتری را شاهد خواهیم بود. شاخص با شکست مقاومت چندگانه ۲ میلیون و ۳۰۰ هزار واحد میتواند تا اولین هدف و مقاومت مهم ۲ میلیون و ۵۵۰ هزار واحد صعود کند که در صورت عبور از آن هم ممکن است روند صعودی پر قدرت در مقیاسی بزرگ تر را تجربه کند.

۱- حمایت معتبر شاخص: ۱.۹۴ میلیون واحد

۲- مقاومت قوی شاخص: ۲.۵۵ میلیون واحد

۳- بازدهی یش بینی شده: ۹۵ الی ۱۰۰ درصد

۴- ریسک کاهش شاخص: ۸ الی ۱۰ درصد

شاخص کل بورس در حال حاضر در محدوده ۲ میلیون و ۱۱۴ هزار واحد و بر روی حمایت معتبر داینامیکی ۲ میلیون و ۸۰ هزار واحد قرار دارد که با حفظ آن میتواند تا اولین هدف ۲ میلیون و ۳۰۰ هزار واحد برسد؛ در غیر اینصورت اگر حمایت گفته شده از دست برود، حمایت معتبر و اثبات شده ۱ میلیون و ۹۴۰ هزار واحد در دسترس خواهد بود.

فراکتال های چه میگویند؟

با توجه به میزان بازدهی شاخص در سیکل های میان مدتی قبل، بنظر میرسد که ۹۵ درصد بازدهی از کف ۱ میلیون و ۹۴۰ هزار واحد تا هدف ۳ میلیون و ۸۰۰ هزار واحد در سال های آتی معقول باشد و این ناحیه را به عنوان آخرین مقاومت بولران بعدی پیش بینی میکنیم. اگر بخواهیم از دورنما و در مقیاسی بزرگ تر به نمودار شاخص نگاه کنیم، با شکست مقاومت ۲ میلیون و ۵۵۰ هزار واحد، اهداف ۳.۲ و ۳.۸ میلیون واحد در دسترس خواهند بود و با اتمام فاز انباشت (Accumulation) ممکن است شاهد شکل گیری یک روند صعودی اسپایک در مدت نسبتا کوتاهی باشیم. با توجه به سطوح مشترک (PRZ) فیبوناچی در گام های بزرگ تر بنظر میرسد محدوده ۱ میلیون و ۹۴۰ هزار واحد و نهایتا ۱ میلیون و ۸۴۰ هزار واحد آخرین ایستگاه روند نزولی شاخص کل بورس باشد و با برخورد به این نواحی انتظار افزایش تقاضا را داریم.

۱- بازدهی در سال ۱۳۸۸ : ۲۴۰ درصد

۱- ریزش در سال ۱۳۹۰ : ۱۴ درصد

۲- بازدهی در سال ۱۳۹۱ : ۲۸۰ درصد

۲- ریزش در سال ۱۳۹۳ : ۳۲ درصد

۳- بازدهی در سال ۱۳۹۵ : ۲۲۰ درصد

۳- ریزش در سال ۱۳۹۷ : ۲۱ درصد

۴- بازدهی در سال ۱۳۹۷ : ۱۲۶۵ درصد

۴- ریزش در سال ۱۳۹۹ : ۴۸ درصد

۵- بازدهی در سال ۱۴۰۰ : ۱۳۰ درصد

۵- ریزش در سال ۱۴۰۲ : ۲۴ درصد

با توجه به میزان بازدهی شاخص در سیکل های میان مدتی قبل، بنظر میرسد که ۹۵ درصد بازدهی از کف ۱ میلیون و ۹۴۰ هزار واحد تا هدف ۳ میلیون و ۸۰۰ هزار واحد در سال های آتی معقول باشد و این ناحیه را به عنوان آخرین مقاومت بولران بعدی پیش بینی میکنیم.

بررسی دستگاه معاملاتی

به دلیل روند فرسایشی و ریز نوسانات، ابر کومو اعتبار خود را تا حدودی از دست داده است؛ اما هنوز هم نشانه هایی دارد که در حال حاضر حمایت ابر از دست رفته و خبر از ریزش بیشتر شاخص میدهد. اندیکاتور ولیوم پروفایل فیکسد رنج همیشه در خلا ها سیگنال مثبت صادر و به حمایت ها اشاره میکند که محدوده ۱.۹ میلیون واحد را به عنوان حمایت قوی نشان میدهد و با حمایت استاتیک ماژور ۱ میلیون و ۹۴۰ هزار واحد از دید پرایس اکشن همپوشانی دارد و میتوان به این ناحیه جهت خرید ها و افزایش تقاضا در بازار اتکا کرد. اوسیلاتور rsi نیز در محدوده ۳۹ واحد قرار دارد که در حال رسیدن به حمایت معتبر چند ساله (۳۱ واحد) است و کاهش تا این حمایت ممکن است قیمت را با کاهش بیشتری همراه کند و حمایت ۱ میلیون و ۹۴۰ هزار واحد لمس شود.

نتیجه تحلیل ها

در حال کلی پیش بینی میشود شاخص در بلند مدت به اهداف ۳ میلیون و ۸۰۰ هزار واحد برسد و تمام سهم ها به دنبال آن رشد خوبی را تجربه کنند ولی قبل از آن ممکن است حمایت قوی ۱ میلیون و ۹۴۰ هزار واحد یکبار دیگر تست شود. البته باید خاطر نشان کرد که بازدهی شاخص کل به مرور قدرت خود را از دست میدهد و کمتر میشود که برای روند صعودی در سال های آتی بازدهی ۹۵ درصدی را منطقی میدانیم؛ زیرا با سطوح مشترک فیبوناچی و فراکتال های گذشته نگر همپوشانی دارد.

نکته قابل توجه

بسیاری از تحلیلگران و نویسندگان تصور میکنند صرفا با سر و ته بهم آوردن یک جمله میتوانند یک تحلیل درست و کامل را منتشر کرده و سرمایه گذاران را از فرصت ها و ریسک ها آگاه کنند؛ در حالی که علم تحلیل تکنیکال نیز متریک ها و مبانی زیادی برای خود دارد که طبق استاندارد ها باید با جنبه آموزشی و صرفا برای کمک، داده های مختلف را بررسی کرده و به سرمایه گذاران گزارش دهند.

حرف آخر

با اخبار مثبت منتشر شده و شرایط بنیادی مناسب بازار بورس، میتوان به صعود بیشتر آن امیدوار بود؛ در صورتی که صرفا اعداد و ارقام شاخص رشد نکند و صورت وضعیت پرتفوی سرمایه گذاران نیز مثبت و رضایت بخش باشد. شرایط اقتصادی به گونه ای شده است که کوچک ترین اشتباه میتواند باعث زیان دهی سرمایه گذاری شود؛ به همین دلیل باید با استفاده از تحلیل تکنیکال و بنیادی سهام شرکت ها را به صورت کامل بررسی کرد. خرید سهم های شاخص ساز بدون در نظر گرفتن میانگین بازدهی در سیکل های گذشته، خرید سهام شرکت های زیان ده و داشتن سهم های زیاد در پرتفوی از اقدامات اشتباه این روز ها میباشد که ممکن است بازدهی قیمت را برای شما کم کند.

نظر شما