هادی بهرامی؛ بازار: بانک نهادی است که کسی را که میخواهد پس انداز کند به کسی را که میخواهد قرض کند وصل میکند و وظایفی چون تجهیز و توزیع اعتبارات، عملیات اعتباری، عملیات مالی، خرید و فروش ارزها، نقل و انتقال وجوه، وصول مطالبات اسنادی و سود سهام مشتریان، پرداخت بدهی مشتریان، نگهداری سهام و اوراق بهادار و اشیای قیمتی مشتریان، قبول امانات و انجام وکالت خرید و فروش ها را بر عهده دارد. صنعت بانکداری بزرگ ترین مرکز نقل و انتقال پول و یکی از پایه های اساسی اقتصاد کشور میباشد. به همین دلیل باید وضعیت آنرا در دوره های حداقل سالانه به صورت کامل بررسی کرد و در اختیار عموم مردم و سرمایه گذاران قرار داد تا به وضعیت واقعی شرکت ها پی ببرند. صورت های مالی سال ۱۴۰۲ پست بانک راهی کدال شد که در ادامه به تحلیل بنیادی و تکنیکال سهام پست بانک با نماد وپست خواهیم پرداخت.

معرفی و جایگاه شرکت

پست بانک یک بانک دولتی است که در زمینه ارائه خدمات مالی و بانکداری در مناطق کمتر توسعه یافته روستایی فعالیت میکند و با ۶۵۰۰ شعبه فعال در سراسر ایران به مشتریان خدمات مختلف بانکی ارائه میدهد. گسترش خدمات پولی و مالی در شهرها و روستاهای کشور، کمک به توسعه سیستم بانکی و گسترش تسهیلات بانکی، انجام نمایندگی در پرداخت و دریافت ناشی از مبادلات تجاری، کمک به کاهش مسافرتهای شهری و روستایی و هزینههای مربوط، کمک به توسعه فناوری اطلاعات و ارتباطات کشور و توسعه خدمات مالی خرد با مشارکت دفاتر خدمات بانکی شهری و روستایی منتخب از اهداف تأسیس پست بانک ایران هستند. ارزش بازار سهام پست بانک در بورس، مبلغ ۱۳ هزار میلیارد تومان میباشد که در حال حاضر ۱.۶ میلیارد تومان ارزش معاملات دارد.

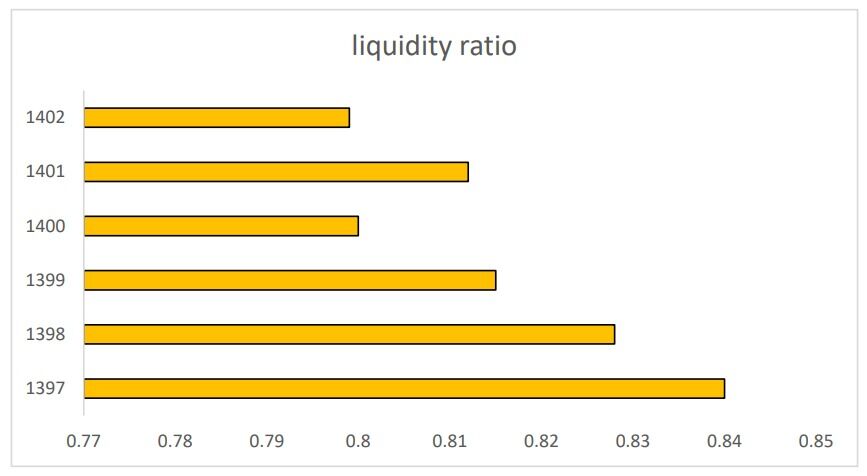

نسبت نقدینگی جاری پست بانک ایران در سال مالی ۱۴۰۲، به میزان ۰.۸ درصد است که وضعیت خیلی خوبی ندارد و نشان دهنده کمبود دارایی جاری کوتاه مدت و نقد شونده جهت پرداخت هزینه های فوری آن است. سود خالص شرکت در پایان سال ۱۴۰۲، با افزایش ۵۵ درصدی نسبت به سال گذشته به مبلغ ۴ هزار و ۴۴ میلیارد تومان میباشد.

صورت وضعیت مالی

نسبت نقدینگی جاری پست بانک ایران در سال مالی ۱۴۰۲، به میزان ۰.۸ درصد است که وضعیت خیلی خوبی ندارد و نشان دهنده کمبود دارایی جاری کوتاه مدت و نقد شونده جهت پرداخت هزینه های فوری آن است. البته رقم ضعیف این نسبت پست بانک را با توجه به سایر شرکت ها و موسسات اعتباری میتوان در وضعیت بهتر حساب کرد؛ اما ۰.۸ درصد نشان میدهد شرکت در مسیر ضعف مدیریت دارایی، بدهی و سرمایه است که اگر در سال ۱۴۰۳ و ۱۴۰۴ بهتر نشود، باید شاهد ضعف نقدینگی و قدرت مالی پست بانک هم باشیم. با توجه به نمودار زیر، نسبت نقدینگی جاری پست بانک در ۶ سال اخیر به صورت تقریبی و یکنواخت منفی و رو به افول بوده است که نشانه خوبی نیست و باید مدیریت منابع جاری بهبود یابد.

صورت سود و زیان

سود تسهیلات اعطایی بانک در پایان سال ۱۴۰۲، به مبلغ ۷ هزار و ۷۰۴ میلیارد تومان، سود حاصل از سپرده گذاری و سرمایه گذاری ها ۲ هزار و ۴۸۱ میلیارد تومان و در نهایت جمع درآمد های غیر مشاع بانک با سود ۲ هزار و ۶۳۷ میلیارد تومان همراه میباشد. سود خالص شرکت در پایان سال ۱۴۰۲، با افزایش ۵۵ درصدی نسبت به سال گذشته به مبلغ ۴ هزار و ۴۴ میلیارد تومان و هزینه های اداری شرکت نیز با افزایش ۶۷ درصدی به مبلغ ۲ هزار و ۷۳۰ میلیارد تومان میباشد. سود حاصل از سرمایه گذاریها و سپرده گذاریهای شرکت در سال ۱۴۰۲ بسیار افزایش یافته است؛ سود تسهیلات اعطایی (درآمد عملیاتی) شرکت نیز ۴۸ درصد افزایش یافته و نرخ رشد هزینه های اداری هم شیب ملایم صعودی دارد که هر سه متریک نشان میدهد عملکرد پست بانک در سال ۱۴۰۲ قابل قبول است. نرخ رشد جمع کل درامد های عملیاتی شرکت طی ۴ سال ۳۵۰ درصد بوده است؛ در حالی که جمع کل هزینه های آن در ۴ سال اخیر ۲۴۶ درصد افزایش یافته است و این نشان میدهد نرخ رشد درآمد ها جلوتر از هزینه های بانک است. با توجه به آمار و ارقام سالهای اخیر که شاخص سازی کردیم، جمع کل هزینه های پست بانک به مبلغ ۸ هزار و ۵۴۲ میلیارد تومان، جمع کل درآمد ها به مبلغ ۱۶ هزار و ۵۰۵ میلیارد تومان و سود خالص نیز به مبلغ ۷ هزار و ۲۰۰ میلیارد تومان تا پایان امسال (۱۴۰۳) برآورد میشود که هر کدام از اقلام گفته شده به ترتیب ۵۲، ۶۶ و ۷۸ درصد به صورت میانگین نسبت به سال گذشته شان (۱۴۰۲) افزایش را تجربه خواهند کرد.

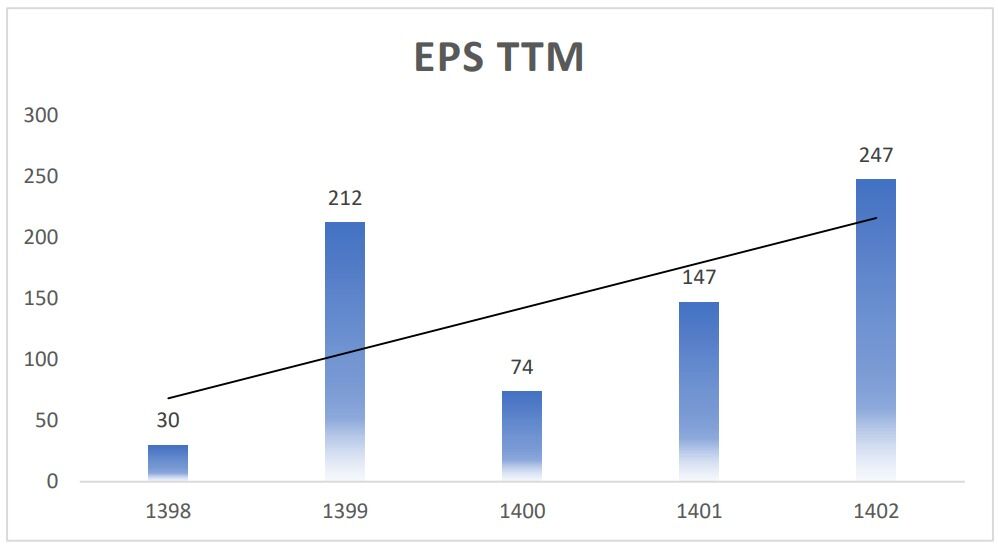

نرخ رشد جمع کل درامد های عملیاتی شرکت طی ۴ سال ۳۵۰ درصد بوده است؛ در حالی که جمع کل هزینه های آن در ۴ سال اخیر ۲۴۶ درصد افزایش یافته است و این نشان میدهد نرخ رشد درآمد ها جلوتر از هزینه های بانک است. جمع کل هزینه های پست بانک به مبلغ ۸ هزار و ۵۴۲ میلیارد تومان، جمع کل درآمد ها به مبلغ ۱۶ هزار و ۵۰۵ میلیارد تومان و سود خالص نیز به مبلغ ۷ هزار و ۲۰۰ میلیارد تومان تا پایان امسال (۱۴۰۳) برآورد میشود. تا پایان سال مالی ۱۴۰۳، EPS forward در تحلیل بنیادی سهم وپست ۴۴۰ تومان سود به ازای هر سهم برآورد میشود.

نسبت قیمت به درآمد

پست بانک ایران در پایان سال ۱۴۰۲ به ازای هر سهم ۲۴۷ تومان سود خالص را برای سهامداران به همراه دارد و P/E ttm سالانه نیز در سال جاری ۳.۲۲ میباشد که در مقایسه با گروه، p/e خیلی خوبی دارد. سود خالص شرکت به ازای هر سهم در سال ۱۴۰۰ مبلغ ۷۴ تومان، در سال ۱۴۰۱ مبلغ ۱۶۰ تومان و در سال ۱۴۰۲ مبلغ ۲۴۷ تومان است که نشانگر وضعیت قابل قبول سودسازی شرکت در یکسال گذشته (۱۴۰۲) است. با در نظر گرفتن نرخ ۳۰ درصدی افزایش حقوق و دستمزد، بیش از ۸۰ درصد تورم و همچنین میانگین دلار ۸۵ هزار تومانی تا پایان سال مالی ۱۴۰۳، EPS forward در تحلیل بنیادی سهم وپست ۴۴۰ تومان سود به ازای هر سهم برآورد میشود و اگر سودسازی شرکت تا پایان سال به این رقم نزدیک باشد، موقعیت بسیار خوبی را برای سهام شرکت متصور خواهیم بود.

نسبت های نقدینگی

نسبت جاری یکی از انواع نسبت های نقدینگی در بورس است که به آن نسبت سرمایه در گردش نیز گفته میشود و با تقسیم دارایی های جاری به بدهی های جاری، نسبت جاری به دست میآید. نسبت های نقدینگی بین تمامی کشور ها بیشتر برای موسسات اعتباری به کار میرود؛ زیرا با گردش نقدینگی و اعتبارات و تسهیلات پولی سر و کار دارد و باید این نسبت نزدیک به عدد ۱.۵ باشد تا بتوانیم بگوییم که موسسه توان مالی خوبی جهت پرداخت بدهی های کوتاه مدتی دارد و کمتر از آن را وضعیت نابسامان نقدینگی تلقی میکنیم.

تحلیل تکنیکال وپست

قیمت سهم در آبان ماه ۱۴۰۱، با افزایش ۱۸۰ درصدی از محدوده ۳۹۰ تومان به ۱۱۰۰ تومان رسید و پس از این که در آنجا یک سقف جدید تاریخی تشکیل داد، با ۲۷ درصد ریزش مواجه شد و در حال حاضر حمایت ۸۰۰ تومانی خود را از دست داده و در محدوده ۷۹۶ تومان معامله میشود. احتمال ریزش بیشتر تا حمایت معتبر ۶۵۰ تومان وجود دارد و از آن محدوده میتواند با چرخش روند صعود بیشتری داشته باشد. اگر کف از دست رفته ۸۰۰ تومان دوباره پس گرفته شود، اهداف ۱۱۰۰ تومان و بالاتر در دسترس خواهند بود؛ در غیر اینصورت، ریزش بیشتر و یا حداقل روند فرسایشی را شاهد خواهیم بود.

ترکیب سهامداران

وزارت امور اقتصادی و دارایی با مالکیت ۸.۳۶ میلیارد سهم و با ۵۱ درصد بزرگ ترین سهامدار پست بانک است. پس از آن، صندوق بازارگردانی پست بانک ایران با مالکیت ۱ میلیارد سهم و با ۶.۴ درصد دومین سهامدار بزرگ شرکت میباشد که در رده سوم صندوق بیمه اجتماعی با مالکیت ۴۷۰ میلیون سهم و با ۲.۹ درصد قرار دارد. صندوق سرمایه گذاری امین آشنا ایرانیان نیز با مالکیت ۴۲۳ میلیون سهم و با ۲.۶ درصد در جایگاه چهارم از میان بزرگ ترین سهامداران شرکت قرار دارد. در مجموع میتوان گفت که سهم این بانک بیشتر تحت مالکیت ادارات و سازمان های دولتی میباشد.

قیمت سهام وپست در حال حاضر حمایت ۸۰۰ تومانی خود را از دست داده و در محدوده ۷۹۶ تومان معامله میشود. احتمال ریزش بیشتر تا حمایت معتبر ۶۵۰ تومان وجود دارد و از آن محدوده میتواند با چرخش روند صعود بیشتری داشته باشد. اگر کف از دست رفته ۸۰۰ تومان دوباره پس گرفته شود، اهداف ۱۱۰۰ تومان و بالاتر در دسترس خواهند بود.

سخن پایانی

در تحلیل بنیادی و فرایند ارزشگذاری سهام، متریک ها و نرخ های بسیاری وجود دارد که نوشتن تمامی آنها خارج از حوصله مخاطبان است؛ پس سعی بر آن بوده است که خلاصه تحلیل های مهم و نتیجه گیری ها نوشته شود. با افزایش نرخ تورم و مشکلات اقتصادی موجود، درآمد برخی از شرکت ها به دلایل مختلف کاهش میابد که در صنعت بانکداری ممکن است به کل اقتصاد و بازار بورس نیز آسیب بزند. پس باید نظارت ها بیشتر شده و نقدینگی موسسات مالی به خوبی مدیریت شود تا سود سازی بیشتر شده و هزینه های اضافی کمتر شود. پست بانک ایران اولین شرکت فعال در صنعت بانکداری است که صورت های مالی منتهی به ۱۴۰۲ را به کدال فرستاد و با بررسی های کاملی که انجام شد به وضعیت بنیادی مناسب شرکت و موقعیت خوب سهم وپست از لحاظ تکنیکالی پی بردیم.

نظر شما