هادی بهرامی؛ بازار: صنعت برق برای فعالیت کارآمد خود، نیاز به تجهیزات و قطعات مختلف مانند: کابل، ترانسفورماتور، جعبه تقسیم، فیوز و... دارد و با ورود برق به ایران، تمامی این تجهیزات توسط شرکت های خارجی تامین می شد؛ اما با گذشت چند دهه، بخش های دولتی و خصوصی، سرمایه گذاری هایی در این حوزه انجام دادند و شرکت هایی همچون ایران ترانسفو و پارس سویچ به وجود آمدند. حوزه فعالیت شرکت های این گروه بسیار گسترده است که محصولاتی همچون، لامپ، ترانسفورماتور، کابل برق، موتورهای الکتریکی و... را شامل میشود و با توجه به همین تنوع محصولات، تحلیل سودآوری آن ها اندکی سخت است؛ اما در ادامه به تحلیل بنیادی و تکنیکال سهام شرکت ایران ترانسفو خواهیم پرداخت.

معرفی شرکت

شرکت ایران ترانسفو در سال ۱۳۴۵ و با مشارکت شرکت سهامی برق منطقه ای تهران (۴۵ درصد)، شرکت زیمنس آلمان (۴۵ درصد) و بانک توسعه صنعت و معدن ایران (۱۰ درصد) تاسیس شد. ترانسفورماتورهای توزیع روغنی سه فاز توان های مختلف، راکتور سری، ترانسفورماتورهای موبایل، ترانسفورماتورهای توزیع روغنی تک فاز، راکتور شنت و ترانسفورماتور های ویژه از تولیدات اصلی شرکت میباشد. گروه صنعتی ترانسفو با گسترش حوزه فعالیت های خود، در حال حاضر به یک هلدینگ تبدیل شده است و دارای ۱۵ شرکت زیر مجموع است.

گروه صنعتی ترانسفو با گسترش حوزه فعالیت های خود، در حال حاضر به یک هلدینگ تبدیل شده است و دارای ۱۵ شرکت زیر مجموع است. چشم انداز ایران ترانسفو رسیدن به جایگاه ۱۰ شرکت برتر دنیا در صنعت ترانسفورماتورسازی است. این امر به معنای دو برابر شدن حجم تولید بوده و مستلزم توجه ویژه به صادرات و به تبع آن کاهش زمان تحویل است.

جایگاه شرکت

چشم انداز ایران ترانسفو رسیدن به جایگاه ۱۰ شرکت برتر دنیا در صنعت ترانسفورماتورسازی است. تحقق این چشم انداز مستلزم تولید و فروش حدود ۴۰۰۰۰ مگاولت آمپر ترانسفورماتور قدرت و فوق توزیع است. این امر به معنای دو برابر شدن حجم تولید بوده و مستلزم توجه ویژه به صادرات و به تبع آن کاهش زمان تحویل است. ارزش بازار شرکت ایران ترانسفو در بورس، مبلغ ۱۰ هزار و ۲۱۸ میلیارد تومان میباشد که در حال حاضر ۵ میلیارد تومان ارزش معاملات دارد.

ترکیب سهامداران

شرکت سرمایه گذاری گروه توسعه ملی بزرگ ترین سهامدار ایران ترانسفو میباشد که ۱۲ میلیارد و ۲۵۰ میلیون سهم را تحت مالکیت خود دارد. شرکت سرمایه گذاری امین توان آفرین ساز مالک ۶ میلیارد و شرکت توسعه و سرمایه گذاری کالای آب و برق ساتکاب مالک ۵ میلیارد و ۴۶۲ میلیون سهم ترانسفو هستند. ۲ سهامدار اول سهامی عام بوده و سومی، سهامی خاص میباشد. شرکت سرمایه گذاری گروه توسعه ملی در سال های اخیر از لحاظ رتبه بندی مالی در فهرست ۱۰۰ شرکت برتر کشور از سوی سازمان مدیریت صنعتی قرار گرفته است. سرمایه گذاری گروه توسعه ملی یک شرکت خوشه ای است که در بورس اوراق بهادار تهران پذیرفته شده و این شرکت خوشه ای خود از ۷ هلدینگ (شرکت مادر) تشکیل شده است.

| درصد مالکیت |

تعداد سهام تحت مالکیت |

نام سهامدار |

| ۳۳.۶ |

۱۲.۲۵ |

سرمایه گذاری گروه توسعه ملی |

| ۱۶.۵ |

۶ |

سرمایه گذاری امین توان آفرین ساز |

| ۱۵ |

۵.۴۶ |

توسعه و سرمایه گذاری کالای آب و برق ساتکاب |

| ۲.۹ |

۱ |

بانک تجارت |

| ۲.۷ |

۰.۹۹ |

بانک صادرات |

| ۱.۶ |

۰.۵۸ |

گروه مالی ملت |

| ۱.۴ |

۰.۵ |

آرمان توسعه مبین مهرسپهر |

| ۱.۱ |

۰.۳۹ |

صندوق سرمایه گذاری اهرمی کاریزما |

تحلیل صورت سود و زیان

جمع درآمد های شرکت در سال ۱۴۰۱، مبلغ ۳ هزار ۴۳۸ میلیارد تومان شده است که ۲ هزار و ۶۵۱ میلیارد تومان از آن صرف بهای تمام شده کالای به فروش رسیده شده و هزینه های اداری نیز به مبلغ ۲۱۹ میلیارد تومان بوده است. جمع درآمد های شرکت ۳۷ درصد و هزینه مستقیم مواد ۳۹ درصد نسبت به سال گذشته افزایش یافته است که رقابت تنگاتنگ رشد نرخ جمع درآمد ناخالص با بهای تمام شده محصولات را نشان میدهد. سود خالص شرکت به مبلغ ۱ هزار و ۱۶۶ میلیارد تومان میباشد که نسبت به سال گذشته ۲۳ درصد و نسبت به دو سال گذشته ۶۷ درصد افزایش یافته است.

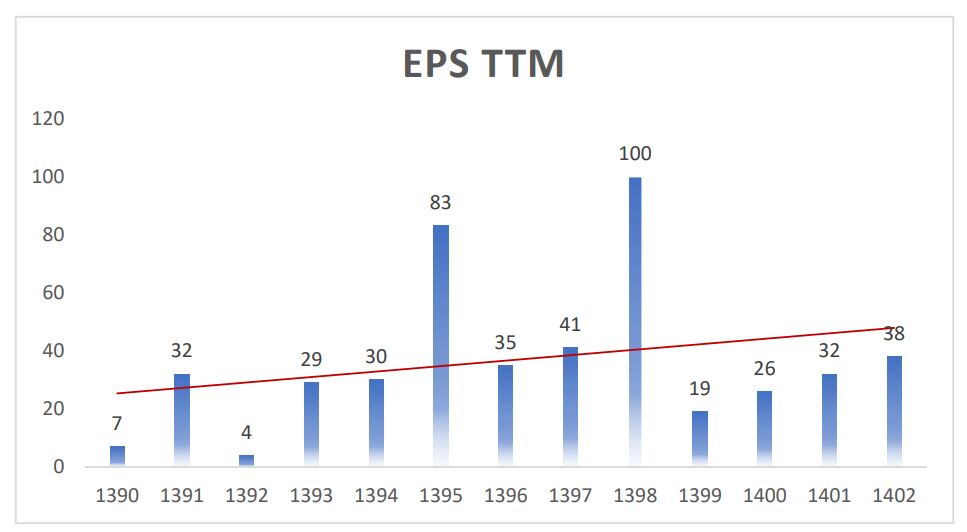

سود خالص شرکت در ۹ ماهه امسال با افزایش ۶۲ درصدی نسبت به دوره مشابه سال قبل به مبلغ ۶۰۰ میلیارد تومان به ثبت رسید و این سود تا پایان سال، حدودا ۱ هزار و ۴۰۰ میلیارد تومان برآورد میشود که از طریق روش شاخص سازی نرخ سود سازی EPS، پوشش سود سالانه، برآورد سود حاصل از طرح های توسعه ای، سود و زیان انباشته، نرخ رشد هزینه ها و درآمد حاصل از پرتفوی سرمایه گذاری ها محاسبه شده است و نشان میدهد که نسبت به سال گذشته افزایش ۲۰ درصدی را تجربه خواهد کرد. روند سود سازی شرکت با شیب ملایم اما مثبت حرکت میکند و شرکت ایران ترانسفو طی سالیان متوالی سود ساخته است.

فروش شرکت اصلی ایران ترانسفو در سال ۱۴۰۱ نسبت به سال ۱۴۰۰ به میزان ۳۷ درصد (از مبلغ ۲۵۱۱ میلیارد تومان به مبلغ ۳۴۳۸ میلیارد تومان) و سود عملیاتی نیز در سال ۱۴۰۱ نسبت به سال ۱۴۰۰ به میزان ۳۸ درصد (از مبلغ ۱۲۶۳ میلیارد تومان به مبلغ ۱۷۳۸ میلیارد تومان) افزایش یافته است. سود خالص شرکت در سال ۱۴۰۱ نسبت به سال گذشته ۲۳ درصد و سود خالص تلفیقی گروه به میزان ۵ درصد رشد را تجربه کرده است.

سود خالص شرکت به مبلغ ۱ هزار و ۱۶۶ میلیارد تومان میباشد که نسبت به سال گذشته ۲۳ درصد و نسبت به دو سال گذشته ۶۷ درصد افزایش یافته است. سود خالص شرکت در ۹ ماهه امسال با افزایش ۶۲ درصدی نسبت به دوره مشابه سال قبل به مبلغ ۶۰۰ میلیارد تومان به ثبت رسید و این سود تا پایان سال، حدودا ۱ هزار و ۴۰۰ میلیارد تومان برآورد میشود. اگر نرخ افزایش حامل های انرژی ۳۰ درصد و تورم در سال ۱۴۰۲، ۱۱۰ درصد لحاظ شود، ای پی اس EPS تحلیلی بترانس ۳۸ تومان با پی بر ای فوروارد ۷.۱ برآورد میشود که به نظر منطقی می آید.

نسبت قیمت به درآمد

بترانس در پایان سال ۱۴۰۱ به ازای هر سهم ۳۲ تومان سود خالص را برای سهام داران به همراه داشته است که P/E ttm سالانه آن را نیز در سال جاری ۷.۳ کرده است. سود خالص شرکت به ازای هر سهم در سال ۱۴۰۰ مبلغ ۲۶ تومان، در سال ۱۴۰۱ مبلغ ۳۲ تومان و در نه ماهه سال ۱۴۰۲ مبلغ ۱۷ تومان است. در تحلیل بنیادی بترانس نرخ فروش محصولات داخلی بر اساس دلار آزاد و آخرین گزارش ماهانه محاسبه شده است. اگر نرخ افزایش حامل های انرژی ۳۰ درصد و تورم در سال ۱۴۰۲، ۱۱۰ درصد لحاظ شود، ای پی اس EPS تحلیلی بترانس ۳۸ تومان با پی بر ای فوروارد ۷.۱ برآورد میشود که به نظر منطقی می آید. روند سود سازی شرکت طی ۱۲ سال گذشته فراز و نشیب زیادی داشته است؛ اما رشد خوبی را طی سه سال اخیر شاهد هستیم.

ریسک های شرکت

هر شرکتی فرصت ها و تهدیداتی برای فعالیت و سود آوری خود دارد؛ البته تهدیدات هم باید به اندازه ای باشد که منجر به ورشکستگی شرکت نشود و مدیران هر شرکتی باید از منابع و فرصت ها با کمترین هزینه، بیشترین سود را از آن شرکت کنند. از ریسک های محیط داخلی شرکت میتوان به کمبود نقدینگی و فرسوده بودن برخی خطوط ماشین آلات و در محیط خارجی میتوان به نوسانات نرخ ارز، مواجه با برخی تحریم ها و قوانین و مقررات محدود کننده اشاره کرد. با توجه به ترازنامه ۹ ماهه امسال، نسبت نقدینگی جاری شرکت در محدوده ۱.۳۷ قرار دارد که وضعیت خیلی خوبی ندارد و به کمبود نقدینگی اعلام شده از گزارش فعالیت هیئت مدیره اشاره میکند. نوسانات ارزی و سیاست های محدوده کننده هم همیشه بوده و خواهد بود؛ پس باید روند فعالیت و سود سازی شرکت با شرایط اقتصادی وفق پیدا کند.

وضعیت سهام شرکت

P/E ttm بترانس ۷.۳ است؛ در حالی که برای گروه ماشین آلات و دستگاه های برقی ۹.۱ میباشد که نشانه مثبتی برای عملکرد ترانسفو نسبت به همگروهی های خود میتوان در نظر گرفت. ایران ترانسفو بیشترین ارزش بازار را در صنعت مورد فعالیت دارد و رتبه ۱۳۷ را در کل بازار بورس از آن خود کرده است. ضریب همبستگی سهم بترانس به شاخص کل ۷۵ درصد و ضریب نقد شوندگی آن ۹۹ درصد میباشد.

وضعیت نیروی انسانی شرکت

تعداد کارکنان شرکت اصلی ایران ترانسفو در سال ۱۳۹۹ هزار و ۵۵۹ نفر، در سال ۱۴۰۰ هزار و ۶۷۵ نفر و در سال ۱۴۰۱ هزار و ۶۷۲ نفر میباشد که افزایش ۷ درصدی را تجربه کرده است. در حالی که تعداد کارکنان کل گروه ترانسفو (تمامی شرکت های زیر مجموعه) در سال ۱۴۰۱ به تعداد ۳ هزار و ۸۵۰ نفر میباشد که نسبت به سال ۱۳۹۹، ۸.۵ درصد رشد داشته است. بر اساس شاخص HC ROI که یکی از معیار های محاسبه بازدهی نیروی انسانی شرکت میباشد و میتواند نسبت سود آوری به تعداد کارکنان باشد که بر این اساس نیروی انسانی کل گروه ترانسفو نسبت به سال ۱۳۹۹ بازدهی ۲۵ درصدی داشته است که میتوان آن را نشانه مثبتی تلقی کرد.

تحلیل تکنیکال

قیمت سهم در تیر ماه ۱۳۹۹، افزایش سرمایه داد و قیمت هر سهم شرکت تبدیل به ۷۰۰ تومان شد که سقف تاریخی به حساب می آید. قیمت از سقف تاریخی دچار سقوط ۷۹ درصدی شد و تا محدوده حمایتی ۱۵۰ تومان ریزش کرد و مجددا با فراز و نشیب های بسیار، توانست به مقاومت ۳۸۰ تومان برسد که با واکنش منفی روبرو شده و ریزش کرد. در حال حاضر داخل یک کانال تریدینگ رنج TR (بین دو محدوده حمایت و مقاومت) قرار دارد.

بنظر می آید روند نزولی میان مدتی شکسته شده و با رنج های کوچک جمع آوری سهم داخل کانال بزرگ قرار داریم که میتواند نشانه مثبتی جهت رشد قیمت تا اهداف بالاتر باشد. ۲۳۰ تومان حمایت بسیار خوب سهم میباشد که تحت هیچ شرایطی نباید از دست برود؛ در غیر اینصورت با ریزش بیشتری مواجه خواهیم شد. در صورت شکست مقاومت ۳۸۰ تومان، میتوانیم به صعود بیشتر قیمت تا اولین هدف ۷۲۰ تومان امیدوار باشیم.

قیمت هر چه بیشتر به حمایت ۲۳۰ تومانی نزدیک تر شود برای سرمایه گذاران جدید الورود بهتر است و محدوده کم ریسکی برای آن ها محسوب میشود. سرمایه گذارانی که در ضرر هستند، میتوانند با استفاده از استراتژی خرید پله ای (DCA) روی محدوده حمایتی میانگین قیمت خرید را کم کنند. اوسیلاتور rsi به کف داینامیکی ماژور خود رسیده و ابر کومو فیک بریک را نشان میدهد که با توجه به سابقه رفتار های فراکتالی قیمت سهم، دستگاه های معاملاتی به اهمیت محدوده حمایتی اشاره میکنند.

در حال حاضر قیمت سهام بترانس داخل یک کانال تریدینگ رنج TR (بین دو محدوده حمایت و مقاومت) قرار دارد. ۲۳۰ تومان حمایت بسیار خوب سهم میباشد که تحت هیچ شرایطی نباید از دست برود؛ در غیر اینصورت با ریزش بیشتری مواجه خواهیم شد. در صورت شکست مقاومت ۳۸۰ تومان، میتوانیم به صعود بیشتر قیمت تا اولین هدف ۷۲۰ تومان امیدوار باشیم. قیمت هر چه بیشتر به حمایت ۲۳۰ تومانی نزدیک تر شود برای سرمایه گذاران جدید الورود بهتر است و محدوده کم ریسکی برای آن ها محسوب میشود و دستگاه های معاملاتی تمایل به صعود قیمت دارند.

حرف آخر

گروه ماشین آلات و دستگاه های برقی که شرکت های فعال در آن به عنوان صنایع ریالی بازار سرمایه شناخته می شوند، یک گروه کوچک در بازار سرمایه است که با بررسی سهم های آن می توان فرصت های جذابی را برای سرمایه گذاری بلند مدت در آن شناسایی کرد. با توجه به ارزش زیاد دارایی های شرکت، نرخ رشد سود سازی و جایگاه اول در صنعت را میتوان نشانه هایی برای جذابیت سهم از دید سهامداران نگاه کرد. سعی بر آن بود که شرکت ایران ترانسفو با نماد بترانس به صورت جامع گزارش وضعیت و تحلیل شود تا سرمایه گذاران با نهایت آگاهی اقدام به خرید و فروش کنند.

نظر شما