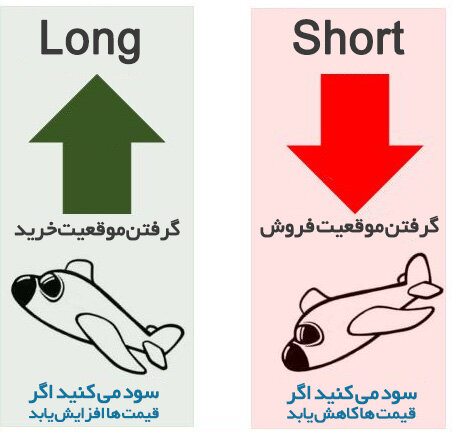

بازار- وحید بلالی: ابزار فروش تعهدی دیروز رسما با ۸ نماد بورسی افتتاح شد اما این ابزار چیست؟، به بیان ساده فروش تعهدی ابزاری است که به فعالان بازار سرمایه این امکان را می دهد که در روندهای منفی بازار نیز سود ببرند، در بازار جهانی مالک بهره ای توافقی را برای فرد متقاضی سهام می دهد و چون این ابزار در بورس ایران با مشکل شرعی مواجه است مالک سهم، آن سهم را در اختیار صندوق های سرمایه گذاری قرار داده و از این رو سود را کسب می کند، فرد متقاضی نیز از پایین آمدن بازار سود خواهد برد و اگر بازار روندی مثبت بگیرد متقاضی وارد ضرر شده یا به عبارتی «کال مارجینگ» شده است.

فروش تعهدی اوراق بهادار خرید اعتباری است در صورتی که با موافقت کارگزار اعتباردهنده مجاز است در زمان ثبت سفارش به میزان لازم به متقاضی اجازه بهره برداری از سهام را بدهد.

میزان اعتباری که متقاضی نماد باید در حساب کارگزاری داشته باشد مشخص نیست اما این میزان می تواند با بالارفتن قیمت آن نماد به قیمت بالاتری برسدو در این صورت متقاضی متضرر خواهد شد.

سامانه فروش تعهدی چگونه است؟

ثبت اطلاعات در سامانه تامین شامل چند بخش اساسی است، ثبت مشخصات اوراق بهادار قابل فروش تعهدی، نماد معاملاتی، تعداد اوراق بهادار قابل فروش تعهدی، محل سرمایه گذاری وجوه حاصل از فروش، نرخ تشویقی که مالک سهام برای متقاضی در نظر می گیرد و در آخر دوره تنفس که به معنی زمانی است که مالک برای فروش سهم به متقاضی مهلت می دهد.

در این نوع معامله ، کارمزد و مالیات بر عهده متقاضی بوده و اگر سود نقدی و افزایش سرمایه در یک سهم رخ دهد به همان اندازه متقاضی نیز بهره مند خواهد شد.

دوره تنفس بر عهده مالک سهام بوده و یک امر کاملا توافقی است، در زمان دوره تنفس مالک به هیچ وجه حق دخالت در سهام یا برداشتن سهام را ندارد اما با تمام شدن دوره تنفس مالک اختیار دار سهام تا دوره سررسید است، اگر به هر نحوی تا دوره سررسید مالک سهام خود را خواست، متقاضی باید آن سهم را خریداری کرده و در اختیار مالک قرار دهد.

البته در بازار جهانی، دامنه نوسان محدود وجود ندارد و سهام نیز دارای لوریج یا سطح های مختلفی است، در این باره تکلیف مشخص نبوده و تا زمانی که دامنه نوسان محدود و لوریج درجه یک وجود داشته باشد، شاید تحلیلگران ترغیبی برای استفاده از این ابزار را نداشته باشند، امری که این موضوع را جذاب می کند داشتن لوریج های گوناگون با دامنه های متفاوت است و اگر تحلیلگری درست پیش بینی کند حتی می تواند در یک روز ۱۰۰ درصد سود را کسب کند.

ضعف های این ابزار در ایران

ابزار فروش تعهدی افتتاح شده است اما نه آنگونه که انتظارش را داشتیم، اما به همین میزان اجرا شدن نیز عامل مثبتی بوده و می تواند در آینده بازار موثر واقع شود، در این نوع فروش سهام ، مالک و متقاضی می توانند در کنار یکدیگر سودهای خوبی را کسب کنند و این امر می تواند به افزایش ماندگاری پول در بازار سرمایه کمک کند، این ابزار رقیبی بسیار قوی برای بانک ها در آینده خواهد بود و مالک هر سهام می تواند درآمد ثابت خوبی را از صندوق های سرمایه گذاری کسب کند البته در آینده سرمایه گذاری در بانک ها دراین ابزار دیده شده اما با توجه به سیاست های دولت مبنی بر کم کردن تعهدات سپرده ای بانک ها ممکن است به هیچ وجه اجرایی نشود.

نکته دیگری که در این باره باید به آن اشاره کرد، نقش بالای تحلیل تکنیکال در این روش است، در آینده تحلیلگرانی که به ابزارهای تکنیکال دسترسی و مسلط نباشند حذف خواهند شد و بازار ایران مانند بازارهای جهانی تنها راهی برای کسب سود حرفه ای ها خواهد بود، این نکته البته می تواند سرمایه ها را از بورس فراری دهد اما اگر به درستی اجرا شود باعث سرمایه های ماندگار در بورس خواهد شد.

افرادی که دانش و توانایی تحلیل تکنیکال را ندارند می تواند در صندوق های سرمایه گذاری، سرمایه گذاری کرده و حرفه ای ها با دانش به کمک آنها بیایند تا سرمایه در بازار به درستی حفظ شود.

نظر شما