به گزارش بازار به نقل از ایبنا، به تازگی شورای پول و اعتبار در جلسه ای به ریاست دکتر همتی، اجرای سیاست احتیاطی کنترل رشد ترازنامه شبکه بانکی را به تصویب رساند. سیاستی که به نظر می رسد با هدف کنترل روند رو به رشد نقدینگی و رسیدن به هدف گذاری نرخ تورم در سال جاری اتخاذ شده است.

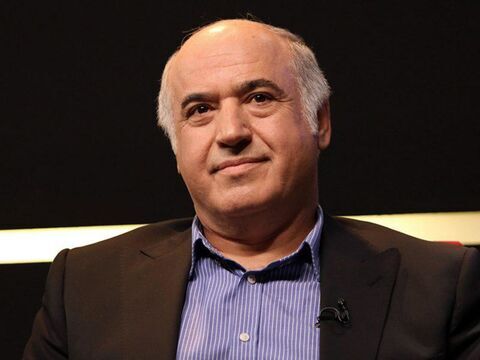

در این خصوص، سید بهاالدین حسینی هاشمی کارشناس ارشد در نظام بانکی کشور با اشاره به وظایف بانک مرکزی اظهار داشت: در نظام بانکی تمام دنیا دو وظیفه برای بانک مرکزی تعریف شده، یکی از آنها وضع سیاست های پولی و بانکی است و دیگری که خیلی مهم تر است، نظارت بر عملکرد بانک ها است.

در خیلی از کشورها، از جمله انگلیس که در بانکداری خیلی پیشرفته است، بخش نظارت از بخش بانکداری و بانک مرکزی جداست. یعنی یک FFA دارند و یک بانک مرکزی. بخش نظارت بانک ها باعث می شود که یک نظم پولی و یک به اصطلاح یک رفتار مناسب و خوب پولی شکل بگیرد تا بانک ها نتوانند اعتبار واهی و بی اساس بدهند و نقدینگی را افزایش بدهند که باعث تورم بشود.

این صاحب نظر اقتصادی در ادامه افزود: در این خصوص یکی از آن ابزارهای مهم، کنترل ترازنامه بانک ها است. چون به هر حال هر بانکی هر عمل بانکی انجام بدهد، بلافاصله در ترازنامه اش منعکس می شود. به طور مثال یکی از راه های بانک ها برای پرداخت وام به مشتری های خود، برداشت از حساب بدهکاران است؛ (به جای آنکه از حساب اعتبارات و تسهیلاتشان برداشت کنند) زیرا اگر بخواهند وامی بدهند، بایستی کنار آن، منابع داشته باشند، اگر منابع و مصارف با هم همخوانی نداشته باشند، بانک نباید وامی بدهد.

ولی بعضی وقت ها بانک ها یک دارایی واهی به نام بدهکاران ایجاد می کنند، بعد از آن محل بدهکاران، به مشتری های خود تسهیلات پرداخت می کنند. که این «بدهکاران» یک رقم بزرگی است. شاید این رقم در بعضی از بانک ها معادل نصف سپرده هایشان است. خب این مورد را باید بانک مرکزی به موقع جلویش را بگیرد. راهکار اینکه بانک مرکزی به موقع مطلع شود و برخورد کند، ایجاد سازوکار آنلاین است.

چه باید کرد؟

کارشناس ارشد نظام بانکی گفت: بایستی بانک مرکزی هم گزارش روزانه منابع و مصارف بانک ها را مطالبه کند و هم تمام اجزای ترازنامه به صورت آنلاین در اختیار بانک مرکزی قرار بگیرد. یعنی به محض اینکه مبلغ وامی بالا رفت، درخواست کند که گزارش منابع آن از سوی بانک مشخص و به بانک مرکزی اعلام شود. آیا از محل سپرده است یا از محل سود است؟؛ به هر حال باید بانک منابعی داشته باشد که در مقابل آن بتواند وام پرداخت کند.

یا مثلا اگر ضمانت نامه توسط یک بانک صادر شد، یا تسهیلات کلانی داده شد، باید دید که شرایط آن رعایت شده است یا خیر. آیا تضامین لازم گرفته شده؟ مثلا بانک مرکزی می گوید شما حداکثر تسهیلاتی که می توانید به مشتری بدهید، باید ۲۰ درصد سرمایه پایه باشد. حال اگر یک بانکی آمد و ۴۰ درصد سرمایه پایه را تسهیلات داد، باید بانک مرکزی این تخلف را کشف کند.

وی گفت: در سال های گذشته، یکی از علت هایی که بانک ها به انحراف رفتند، عدم کنترل بانک مرکزی بر روی ترازنامه بانک ها بود. به گفته حسینی هاشمی، در این شرایط و با توجه به تصمیم اخیر شورای پول و اعتبار، اول باید ترازنامه هر بانکی توسط بانک مرکزی ملاحظه شود و سپس اصلاح ساختار ترازنامه انجام شود، چون اگر یک دفعه یک بانکی بخواهد این مقررات جدید را رعایت بکند، مشکلات زیادی برای بانک ها و مشتری هایشان ایجاد خواهد شد. در نتیجه پیشنهاد می شود که در ابتدا بانک مرکزی، بانک ها را وادار کند که ترازنامه هایشان را مطابق استانداردهای بانک مرکزی، اصلاح کنند. پس از آن، یک فرصت یک ماهه به آنها بدهد. بعد از آن، وقتی عملیات بانکی بر مبنای ترازنامه جدید بود، این ترازنامه را با دفاتر خود چک و کنترل کند.

نظر شما