بازار؛ گروه بورس: در ماه های نخست سال ۱۳۹۹ بورس تهران رونق شدیدی پیدا کرده و به این صورت بازار سرمایه ایران، سرمایه های زیادی را به خود جذب کرد. این در حالی بود که رشد بورس دیرتر از بازارهای دیگر شروع شده بود و بازارهای مسکن و خودرو، در حال رکود بوده و خرید و فروش کمتری را تجربه می کردند.

به تدریج، بازارهای دیگر رونق گرفتند و بورس تهران از اواسط مرداد امسال به بعد، به نوعی وارد دوره رکود شد و از رونق ماه های قبل فاصله جدی گرفت. در حال حاضر، بازارهای مالی و اقتصادی کشور از جمله سرمایه، خودرو و مسکن، در دوره صبر و انتظار قرار گرفته و منتظر نتایج تحولات پیش رو هستند.

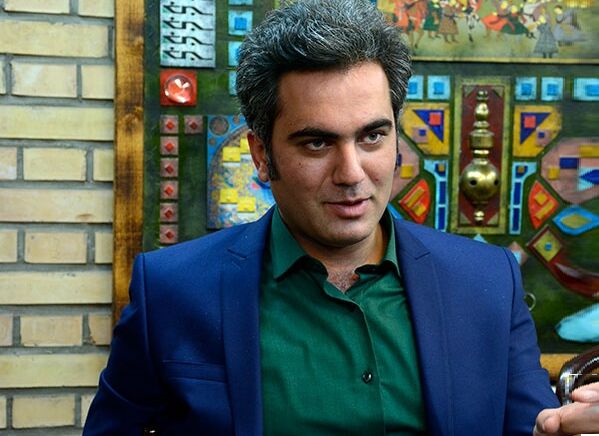

در چنین موقعیت خطیری که به هر شکل پیش بینی آینده کوتاه مدت، به سادگی ممکن نیست، «بازار» با میثم رادپور که کارشناس مالی و بانکی بوده و یکی از ۲۵ امضا کننده نامه سرگشاده به دولت (در تیر 1399) در مورد وضعیت نگران کننده بازار سرمایه است، وضعیت بازارهای مختلف را بررسی کرده و این که آیا کشور ما باید همیشه چشم به راه تحولات بین المللی بماند یا این که برای پویایی اقتصادی باید به تولید و فعالیت های تولیدی و با ارزش افزوده بالا روی بیاورد.

شاید برخی بر این تصور باشند که این چالش، مثلاً با انتخابات آمریکا می تواند برطرف شود. من اعتقاد دارم که قرار نیست انتخابات آمریکا، اقتصاد ما را آباد کند ولی ما چالش کسری بودجه داریم که اگر در چند سال آینده مرتفع نشود، می تواند وضعیت اقتصادی کشور را باز هم از این چیزی که هست، مساله دارتر کند

*در چند ماهه اول سال ۱۳۹۹، بورس تهران بیش از ۳۰۰ درصد رشد داشت اما در چند ماه اخیر و از اواسط ماه مرداد تقریباً نیمی از رشدی که در سال جاری اتفاق افتاده بود، کم شد و در نتیجه بورس از ابتدای سال تا اوایل آبان جاری حدود ۱۷۰ درصد رشد داشته است.

از طرفی، جنابعالی و تعدادی دیگر از کارشناسان حوزه مالی و اقتصادی، در تیر ماه امسال نامه ای سرگشاده خطاب به مقامات ارشد دولت نوشته و نسبت به رشد شتابان بورس هشدار دادید. در حال حاضر که رشد بورس تهران تعدیل شده، دیگر انتقاد جدی ندارید و فکر می کنید روند بورس طبیعی تر شده؟

در ماه های اخیر، شاخص کُل بورس ریخته ولی با این که در این دوره نرخ دلار افزایش پیدا کرده، روند نزولی شاخص بورس همچنان ادامه پیدا کرده است. این هم یک نوع ریزش است. چرا که در بورس ما که تعداد زیادی از شرکت های بورسی، درآمدشان دلاری است و حدود ۶۰ تا ۷۰ درصد از شرکت های بورسی، صادرات محور هستند، ما شاهد هستیم با وجود افزایش نرخ دلار، روند نزولی بورس ادامه دارد.

از یک طرف، افزایش قیمت دلار نتوانست مانع ریزش های بیش تر بورس شود و از طرف دیگر، شاخص بورس هم ریخته است. معنی این وضع، اصلاح جدی بورس است. در ماه های اخیر نرخ دلار از ۱۵ هزار تومان به ۳۰ هزار تومان رسیده و ما ۱۰۰ درصد افزایش قیمت دلار را داشته ایم. این اصلاح شاخص کل بورس، یک اصلاح جدی بوده و اصلاح کوچکی هم نبوده است. الان وضعیت بورس، با چند ماه پیش، فرق کرده و به شدت نسبت به ماه قبل تفاوت پیدا کرده است.

*در کل سال ۱۳۹۸ شاخص کل بورس ۱۸۷ درصد رشد کرده بود. در مجموع ۷ ماهه اول امسال شاخص کل ۱۶۸ درصد رشد نشان می دهد. در آن نامه تاکید کرده بودید رشد پرشتاب بورس تهران، نرخ تورم و نرخ دلار را افزایش می دهد و این نظر که بورس، قدرت نقدینگی را کم می کند نادرست است.

آیا با وضعیت فعلی بورس و این اصلاح جدی شاخص، نگرانی شما در مورد تورم و تبعات اقتصادی رشد بورس برطرف شده؟

بله. یکی از شاخص های اصلی که می توانیم با آن ارزش سهام را بررسی کنیم نسبت «قیمت» سهم به «درآمد» است و این نسبت خیلی تعدیل شده. الان نسبت قیمت به درآمد شرکت های پتروشیمی و شرکت های فعال در صنعت کانی های فلزی تا عددهای ۶ تا ۷ کاهش پیدا کرده و قیمت های فعلی نسبت به قیمت های قبلی، تعدیل جدی اتفاق افتاده است. شاید یک سوال این باشد که با قیمت های فعلی، آیا سهام بورسی خیلی خریدنی است یا نه. من فکر می کنم قیمت های فعلی، حالت عادی تر دارد ولی انتظارات، ادامه داستان را تعیین می کند و این که در آینده چه اتفاقی رخ بدهد.

کشور ما دچار یک چالش جدی به نام کسری بودجه دولت است. شاید برخی بر این تصور باشند که این چالش، مثلاً با انتخابات آمریکا می تواند برطرف شود. من اعتقاد دارم که قرار نیست انتخابات آمریکا، اقتصاد ما را آباد کند ولی ما چالش کسری بودجه داریم که اگر در چند سال آینده مرتفع نشود، می تواند وضعیت اقتصادی کشور را باز هم از این چیزی که هست، مساله دارتر کند.

ادامه داستان، به انتظارات تورمی ربط دارد. پایه این انتظارات تورمی، کسری بودجه دولت است. اگر ما امیدوار باشیم که کسری بودجه دولت کاهش پیدا می کند و ما شرایط عادی تری را متصور باشیم، بورس هم به قیمت هایی رسیده که قابل تحمل تر بوده و خریدنی تر هستند.

این طور نیست که ما فکر کنیم به اصطلاح آش دهن سوزی است و یک سال پیش همین نسبت های قیمت به درآمد (P/E) را داشتیم و پدیده خاصی نیست. ما یک رشد جدی داشتیم و این رشد جدی بر اساس ریزشی که اتفاق افتاده، تعدیل شده و الان به قیمت هایی رسیده ایم که نسبت به ماه های گذشته قابل تحمل است.

*در ماه های قبل، جنابعالی می گفتید قیمت سهام شرکت های بورس تهران، تا حد نرخ دلار ۵۰ هزار تومانی بالا رفته است. با تعدیلی که در بورس تهران اتفاق افتاده، وضعیت قیمت ها چه سرنوشتی پیدا کرده است؟

الان نسبت قیمت به درآمد شرکت ها به زیر ۱۰ آمده است. در کشور ما اگر دچار اَبَرتورم نشویم و تورم ما شبیه تورم های متوسطی باشد که به هر دلیل اتفاق افتاده و تا حالا تحمل کرده ایم، این نسبت ها با این اقتصاد و با این شرایط و واقعیت های اقتصادی ما، همخوانی دارد. مگر این که ما انتظار داشته باشیم که باز در دوره های آینده، تورم های شدید داشته باشیم.

به نظر من، محرک اصلی این تورم، باز می تواند کسری بودجه دولت باشد. در این شرایط، وقتی این کسری بودجه برطرف می شود که دولت بتواند نفت بیش تری بفروشد. بخش مهمی از کسری بودجه، به خاطر کاهش فروش نفت است و این که درآمدهای غیر نفتی ما به خاطر شیوع کرونا، کاهش پیدا کرده است. من اعتقاد ندارم که انتخابات آمریکا، اقتصاد ایران را متحول می کند ولی حداقل در میان مدت، می تواند ما را از چالش بزرگ کسری بودجه و گرفتار شدن به تورم های بزرگ، خلاص کند.

*اگر درآمد نفتی به شدت افزایش پیدا کند دلار بیش تری وارد کشور می شود و قیمت های سرسام آور نرخ دلار و ارز تعدیل خواهد شد.

بله ولی صحبت این است که چه مقدار. درآمدهای ارزی ما از دو جهت، آسیب دیده است. از یک طرف فروش نفت کاهش پیدا کرد و از طرف دیگر به بحران کرونا برخورد کرده ایم و کاهش بیشتر درآمد ارزیی کشور اتفاق افتاده است. یکی از دلایلی که باعث افزایش قیمت دلار و بقیه دارایی ها شده، از همین محل بوده است یعنی تقاضا به خاطر کسری بودجه تا حدی تحریک شده و عرضه به خاطر کاهش تولید تضعیف شده. فقط هم در بازار ارز این اتفاقات رخ نداده و در همه بازارها شاهد این اتفاقات هستیم.

بر اساس نظریه مقداری پول، وقتی تقاضا از محل پایه پولی و افزایش نقدینگی تحریک شود، تقاضا در اقتصاد را بالا می برد و از طرفی، عرضه کاهش پیدا کرده است. کلاً تولید کم شده و رشد تولید ناخالص داخلی ما مطلوب نیست و در دوره شیوع ویروس کرونا، اوضاع بدتر هم شده یعنی تولید ما باز هم کاهش پیدا کرد.

یک تقاضای تحریک شده، در مقابل عرضه تضعیف شده، کلاً بازارها را جا به جا کرد. البته می شود عوامل دیگر را هم دخیل دانست. ما کُل این جا به جایی ها را که در بازار دارایی ها اتفاق افتاد، نمی توانیم با یک عامل توضیح بدهیم. چرا که مثلاً حجم نقدینگی ۱۵ درصد زیاد شده.

درست است که درآمدهای ارزی کشور در دوره بحران کرونا، آسیب جدی دید ولی انتظار داریم به دوران پیش از شیوع کرونا برگردد و شرایط عادی تری را تجربه کنیم. البته اگر درآمدی ارزی ما افزایش پیدا کند، بازار ارز می تواند کنترل شود ولی نرخ دلار در پایان سال ۱۳۹۸ حدود ۱۵ هزار تومان بود ولی ما دیگر در وضعیتی نیستیم که اقتصاد ما بتواند رژیم قبلی ارزی را پیاده کند.

در رژیم قبلی ارزی، حالت تثبیت و جهش را داشتیم یعنی دولت تا جایی که می توانست نرخ ارز را تثبیت می کرد ولی بعداً از دستش در می رفت. در آن زمان ما ذخایر ارزی داشتیم و دولت می توانست نرخ ارز را کنترل کند ولی الان، ذخایر ارزی نداریم.

الان دولت نمی تواند در بازار ارز مداخله کند. چون موجودی و ذخایر ارزی وجود ندارد. حجم نقدینگی به اندازه ۱۵ درصد بالا رفته و به اندازه ۱۵ درصد هم قیمت ها از جمله قیمت ارز گران شود. از طرف دیگر حدود ۳۵ درصد درآمدی ارزی ما در نیمه اول سال ۱۳۹۹ کاهش پیدا کرده است. این ۳۵ درصد و آن ۱۵ درصد می شود ۵۰ درصد و نرخ ارز باید به اندازه ۵۰ درصد افزایش پیدا کند و در نتیجه نرخ دلار ۱۵ هزار تومانی باید ۲۲ هزار و ۵۰۰ تومان باشد.

در رژیم قبلی ارزی، حالت تثبیت و جهش را داشتیم یعنی دولت تا جایی که می توانست نرخ ارز را تثبیت می کرد ولی بعداً از دستش در می رفت. در آن زمان ما ذخایر ارزی داشتیم و دولت می توانست نرخ ارز را کنترل کند ولی الان، ذخایر ارزی نداریم

*بالاخره التهاباتی هم به وجود آمده و سرمایه های سرگردان در کشور وجود دارد. یک موقع این سرمایه و پول به سمت بورس رفت و یک موقع به سمت خودرو و سکه و همه بازارها را ملتهب کرد. این سرمایه سرگردان وجود دارد و در بازارها در حال چرخش است.

در همه جای دنیا پول وجود دارد و الان در ایالات متحده ۱۹ تریلیون دلار (هزار هزار میلیارد) نقدینگی وجود دارد ولی ما باید ببینیم چه محرکی دارد. یک سوال این است که چقدر از صادرات ۶ ماهه اول سال ۱۳۹۹ به کشور برگشته است؟ آن چیزی که رئیس کل بانک مرکزی می گوید انگار نصف آن برنگشته است. در نتیجه مهم نیست که ما چقدر صادر کرده ایم. مهم این است که چقدر ارز به داخل کشور آمده است. اگر نیمی از تعهدات ارزی به داخل کشور برنگشته باشد یعنی این که ما وقتی وارد سال ۱۳۹۹ شده ایم ۳۵ درصد از درآمد ما کم شده و از آن ۳۵ درصد باقیمانده، باز نصف آن برنگشته.

با این صحبت ها، انگار درآمد ارزی ما به زیر ۴۰ درصد رسیده یعنی ۶۰ درصد آن از دست رفته است و از طرفی، ما واقعاً ذخایر ارزش نداشتیم. این ۶۰ درصد کاهش ارز و ۱۵ درصد افزایش حجم نقدینگی را داشته ایم و چیزی حدود ۷۰ تا ۸۰ درصد می شود. در نتیجه باید ۸۰ درصد، روی قیمت ارز بیاید.

شاید شما بگویید درآمد ارزی ما افزایش پیدا می کند و تعهدات ارزی برمی گردد. اگر ذخایر ارزی ما افزایش پیدا کند، کم کم طرف عرضه بازار ارز سنگین تر می شود و انتظار تعدیل در قیمت ارز به وجود می آید.

ما الان انتظار تعدیل قیمت ارز را داریم. از یک طرف درآمدهای ارزی ما در حال بهبود است و بالاخره به دوره بعد از کرونا نزدیک می شویم و فرض کنید تاثیر انتخابات ایالات متحده را هم داریم و اگر آقای بایدن پیروز شود می تواند تاثیر بگذارد. خیلی از تعهدات ارزی هم ممکن است کم کم برگردد و چشم انداز روشن تری ایجاد شود. اگر در ایالات متحده، دولتی سر کار بیاید که صادرات نفت ما بیش تر شود، چالش کسری بودجه های بزرگ، حداقل به طور موقت از روی اقتصاد ما برداشته می شود.

*در بخشنامه بودجه سال ۱۴۰۰ که دولت به دستگاه های اجرایی ابلاغ کرده، هدفگذاری ۲۲ درصدی تورم برای سال آینده مطرح شده و این که حقوق کارکنان دولت ۲۵ درصد خواهد بود. در مورد بودجه ۵۷۰ هزار میلیارد تومانی سال ۱۳۹۹، گفته می شود که حداقل ۱۵۰ تا ۲۰۰ هزار میلیارد تومان کسری داریم. با توجه به کسری بودجه امسال، ممکن است کسری بودجه سال ۱۴۰۰ هم تشدید شود.

بله. ما به دوره ای رسیده ایم که درآمدهای دولت کاهش پیدا کرده و خصوصاً از محل فروش نفت و بعد هم دولت کسری بودجه بزرگی دارد. عددی که برای کسری بودجه سال ۱۳۹۹ برآورد می شود حدود ۲۵۰ هزار میلیارد تومان است. می شود این عدد کسری را بالا و پایین کرد ولی در سال بعد، حتماً باید چیزی روی این عدد کسری بودجه بگذاریم. چرا که هزینه ها کم نمی شود و ۲۵ درصد افزایش حقوق اتفاق می افتد و بقیه مخارج هم به شدت افزایش پیدا کرده است.

اگر همه این موارد را لحاظ کنیم در سال بعد و حتی در سال های بعد، کسری بودجه خواهیم داشت. در چنین حالتی، دولت مجبور شود یارانه های انرژی را بردارد. وقتی ۲۵۰ هزار میلیارد تومان کسری بودجه وجود دارد یعنی این که دولت نمی تواند از عهده این مخارج بر بیاید.

*بیش از دو ماه است که رشد شاخص بورس تهران متوقف شده و یک تعدیل اساسی اتفاق افتاده است. با این حال، بقیه بازارها همچنان ملتهب هستند. فکر می کنید وضعیت بازارهای دیگر از جمله خودرو و مسکن چگونه خواهد بود؟

ما مشروط به شرایطی، انتظار داریم که قیمت ارز و بقیه کالاها نیز بریزد. در شرایط فعلی، من انتخابات آمریکا را مهم می دانم. نه از این بابت که چه کسی رئیس جمهور شود بلکه از این بابت که می تواند چشم انداز را تغییر بدهد و انتظارات تغییر کند. اگر انتظارات تغییر کند بازار، قیمت ها را تعدیل می کند ولی بعد از آن منتظر می ماند که یک اتفاق واقعی بیفتد.

*فرض کنیم که بایدن در انتخابات آمریکا پیروز شود ولی در این حالت، چند ماه تا اوایل بهمن یعنی زمان تحلیف رئیس جمهور جدید آن کشور زمان هست. ترامپ و دولت او به عنوان رئیس جمهور مستقر وعده داده اند که اگر انتخاب مجدد اتفاق نیفتد اقداماتی انجام می دهد و وضعیت تحریم علیه ایران را شدیدتر می کند تا بایدن به راحتی برنامه خودش را پیش نبرد.

با این وضعیت و اگر بایدن پیروز شود و ترامپ اقدامات خودش را عملی کند، آیا وضعیت ما وخیم تر خواهد شد؟

تغییر دولت در آمریکا، اقتصاد ما را جا به جا نمی کند ولی اگر بایدن پیروز شود، انتظارات می تواند تعدیل شود تا جلوتر برویم و ببینیم چطور می شود. این بحث که بایدن پیروز شود ولی هنوز ترامپ رئیس جمهور است، بله ولی مساله این است که بازار می خواهد چشم انداز پیش رو را ببیند. این چشم انداز با وجود آقای بایدن، ظاهراً روشن تر می شود.

تغییر دولت در آمریکا، اقتصاد ما را جا به جا نمی کند ولی اگر بایدن پیروز شود، انتظارات می تواند تعدیل شود تا جلوتر برویم و ببینیم چطور می شود. این بحث که بایدن پیروز شود ولی هنوز ترامپ رئیس جمهور است، بله ولی مساله این است که بازار می خواهد چشم انداز پیش رو را ببیند. این چشم انداز با وجود آقای بایدن، ظاهراً روشن تر می شود

*پس نظر شما این است که در صورت پیروزی بایدن، انتظارت تورمی تعدیل شده و فضای اقتصادی کشور یک مقدار تلطیف می شود.

بله. البته بازار منتظر می ماند که وقتی بایدن رئیس جمهور می شود خبرهای خوب می آید یا نه. ممکن است بایدن رئیس جمهور شده و اتفاق خاصی هم نیفتد. در این حالت، همین امیدی هم که موجود است، به یأس تبدیل می شود و بازار، مسیر قبلی را از سر می گیرد.

*جو بایدن ۷۷ ساله است و در صورت پیروز شدن در انتخابات، می خواهد فقط یک دوره ۴ ساله رئیس جمهور باشد و دوران ریاست جمهوری او ۸ ساله نخواهد بود. در مجموع، بایدن همانند ترامپ رویکرد تهاجمی و خصومت آمیز علیه ایران ندارد. با این حال و بعد از آن ۴ سال و در انتخابات بعدی، دوباره بین جمهوری خواهان و دموکرات ها رقابت ایجاد می شود.

در چنین وضعیتی، کشور ما از نظر داخلی باید چه رویکردی را انتخاب کند و باید به تولید و کارهای تولیدی اهمیت بدهد و اقتصاد آن استحکام پیدا کند یا نه و این که منتظر بماند که مثلاً نفت بیش تری بفروشد و نرخ ارز بالا نرود و این طور روزگار بگذراند؟

حرف شما درست است و ما نمی توانیم اتکا کنیم به این که درآمدهای نفتی ما افزایش پیدا کند و اوضاع ما بهتر شود. ما یک چالش داریم و در یک محیط ملتهب اقتصادی که ارزش پول در حال تضعیف شدن است، کسری های بودجه دولت بزرگ است و حجم نقدینگی به طور مستمر بزرگ می شود، در این محیط اقتصادی نمی توانیم فضای تسهیل کننده کسب و کار یا محیط مطمئن برای سرمایه گذاری فراهم کنیم.

کشور ما دچار چرخه ای شده که اگر این چرخه متوقف نشود می تواند نظام پولی ما را به فروپاشی برساند. کما این که ما نشانه هایی از این فروپاشی را دیدیم. در وضعیت فعلی، دائم ارزش پولی ملی آن کاهش پیدا می کند و شاهد تورم های بزرگ هستیم. ما در دوره ای قرار داریم که نظام پولی ما در معرض فروپاشی است و دولت به خاطر کاهش درآمدهایش، نمی تواند مخارج خودش را تامین کند. ما ناچاریم و دولت باید قبول کند این مخارج را نمی تواند تامین کند و یارانه های انرژی را بردارد.

البته اگر یارانه های انرژی حذف شود ما فقیرتر می شویم. هر چند که الان هم فقیرتر شده ایم. یک راه دیگر این است که همین روند را ادامه بدهیم و حجم نقدینگی باز بزرگ و بزرگتر شود و چاره ای به غیر از این هم نمی ماند.

من می خواهم بگویم اقتصاد ما در وضعیت ملتهبی قرار گرفته است و این التهاب، بازارهای پول کشور ما را نشانه رفته است. از نظر من، اقتصاد کشور در آستانه فروپاشی است. این عددهایی که امسال دیدیم، عددهای عجیب و غریبی بود. وقتی شما حاضر هستید با هر قیمتی، پول پرداخت کنید تا یک دارایی را به دست بیاورید، معلوم است این پول، دیگر ذخیره ارزش نیست.

در وضعیت فعلی، خاصیت ذخیره ارزش بودن پول ما زیر سوال رفته است. با ادامه پیدا کردن این وضع، خاصیت مبادلاتی پول یعنی واسطه مبادلاتی بودن هم، زیر سوال می رود. البته ما حتماً باید به تولید توجه کنیم و نباید تولید را فراموش کنیم. یکی از گرفتاری های ما این است که تولید در کشور ما مستقر نمی شود ولی در این فضایی که ما برای اقتصاد کشور فراهم کرده ایم، نمی توانیم تولید را مستقر کنیم و نمی توانیم سرمایه گذاران را به سرمایه گذاری دعوت کنیم و کسی با سرمایه های بزرگ نمی آید بساط خودش را برای سرمایه گذاری بلند مدت پهن کند.

بنابراین، اقتصاد ما ملتهب است، نوسانات آن زیاد است، عدم اطمینان هم بزرگ است و ارزش پول ملی به طور مستمر در حال کاهش است، ما در ابتدا باید تصور کنیم که یک مقدار آرامش به این کشور برمی گردد، از این وضعیت نگران کننده خارج می شویم، ارزش پول ما حداقل به اندازه متوسط سال های گذشته تضعیف می شود و نه خیلی بیش تر و از این آشوب خارج می شویم. بعد از آن، ما حتما باید به طور جدی به دنبال تولید باشیم.

نظر شما