به گزارش بازار به نقل از بازار سرمایه ایران، با توجه به این که امسال حدود ۸ میلیون کد معاملاتی جدید در بورس اوراق بهادار حاضر شدهاند و تعداد دارندگان کد معاملاتی بورسی در ایران به ۲۰ میلیون و ۵۰۰ هزار نفر رسیده، یعنی یک چهارم جمعیت ایران در بازار سرمایه حاضر شدهاند و بازار سرمایه از یک بازار محدود به شرکت های حقوقی و تعداد اندکی افراد حقیقی به یک بازار فراگیر در اقتصاد ایران تبدیل شده است.

با توجه به این که عمده سهامداران جدید از دانش مالی کافی برخوردار نیستند و یا دارای مشاغلی هستند که فرصت رصد کردن بازار را به قدر کافی ندارند، به گفته کارشناسان باید افراد تازه وارد روش غیر مستقیم سهامداری را برگزینند تا ریسک آنها حداقل شده و در نوسان های بازار که جزء ذات بازار بورس است، دچار ضر ور زیان نشوند.

در این رابطه، سید فرهنگ حسینی، کارشناس بازار سرمایه و مدیرعامل شرکت تامین سرمایه امیر معتقد است:

رونق بازار سرمایه در بیش از ۳۰ ماه اخیر، تعداد زیادی از افرادی که تجربه و دانش تخصصی کافی در حوزه سرمایهگذاری در بازار سرمایه را در اختیار نداشتهاند، وارد این بازار شدهاند. سوال اساسی این است که برای جلوگیری و کاهش ریسکهایی که سرمایه گذاران در دو ماه اخیر شاهد بودند، چه راهکارها و ابزارهایی برای ورود بهینه سرمایه گذاران تازه وارد به بورس وجود دارد.

نحوه سرمایهگذاری سرمایهگذاران تازه وارد به بازار سرمایه که بیش از ۷۰۰ نماد قابل معامله با وِیژگیهای مختلف و متفاوت وجود دارد، اهمیت ویژهای دارد. در غیاب فعالیت موثر مشاوران سرمایهگذاری، شاهد نقش گسترده شبکه های اجتماعی از جمله کانالهای تلگرامی در هدایت پول تازه واردها به سهام های مورد نظر خود بودهایم. موضوعی که سبب شکل گیری حباب قیمتی در بسیاری از نمادها شد و در اصلاح اخیر بازار، قیمت بسیاری از این نمادها نصف و حتی یک سوم شدند.

این در حالی است که تصمیم گیری در مورد خرید و فروش سهام یک حرفه تخصصی محسوب میشود و نیازمند دانش مالی و تبحر در آن بوده و فعالیت به عنوان معامله گر یا تحلیلگر در بازار سرمایه نیازمند قبولی در مدارک حرفهای است. مدارکی که تعداد دارندگان آن بسته به نوع مدرک بین چند صد تا چند هزار نفر است.

این موضوع نشان دهنده پیچیدگی های این بازار به لحاظ تحلیل صورت های مالی، تحلیل اطلاعات تاریخی، اطلاع از اخبار و ارزیابی اقتصاد کلان داخلی و بین المللی و تحلیل ریزساختارهای بازار است یا به عبارت سادهتر ترکیبی از تحلیل بنیادی، تحلیل تکنیکال و تحلیل شرایط روانشناسی بازار و نمادها است.

افراد تازه وارد در این حوزه نیازمند کسب دانش کافی هستند و این موضوع بسته به توانایی ها و تخصص فرد نیازمند صرف زمان قابل توجهی است. لذا ورود مستقیم در انتخاب سهام میتوان تصمیمی پرریسک به شمار آید و علاوه بر امکان انتخاب سهام نامناسب به لحاظ رشد قیمتی، نقدشوندگی پایینی نیز برای سهامداران آن سهم داشته باشد، بدان معنی که اگر سهامدار تصمیم به فروش سهامی بگیرد، امکان فروش آن سهم به دلیل نبود خریدار وجود نخواهد داشت، لذا موکدا به این دسته از سرمایهگذاران توصیه می شود که از طریق غیرمستقیم وارد بازار شوند و در صورتی که در طول زمان تخصص کافی را کسب نمودند، اقدام به سرمایهگذاری کنند.

چگونه سرمایهگذاری غیرمستقیم انجام دهیم؟

سرمایهگذاری غیرمستقیم در سهام از طریق صندوقهای سرمایهگذاری سهام امکان پذیر است. لیست صندوق های سرمایه گذاری مشترک سهامی در سایت فیپیران به نشانی http://www.fipiran.com مرکز پردازش اطلاعات مالی ایران متعلق به سازمان بورس اوراق بهادار منتشر شده است.

عملکرد کلیه صندوق ها در دورههای زمانی مختلف قابل بررسی و ارزیابی است. افراد میتوانند بسته به سرمایه خود چند صندوق را که عملکرد مناسبی در کوتاه مدت و بلندمدت داشتهاند، انتخاب کنند. عملکرد بلندمدت در انتخاب صندوق های مناسب اهمیت بالایی دارد.

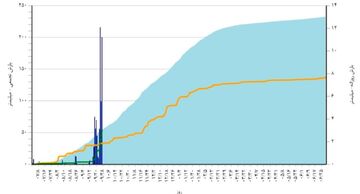

در عین حال توصیه می شود که بین ۳ تا ۷ صندوق با بازده بیشتر از شاخص کل را انتخاب نمایند. در حال حاضر ۹ صندوق در شش ماهه بازده بهتر از شاخص و ۱۲ صندوق در دوره یکسال بازده بیش از شاخص داشتهاند.

این صندوق ها با استفاده از مدیران متخصص خود اقدام به خرید و فروش سهام در چارچوب مقررات بازار سرمایه می نمایند. بدین ترتیب سبد سهام متنوع و با انتخاب حرفه ای در اختیار سرمایه گذاران قرار میگیرد. موضوعی که با انتخاب صندوقهای با بازده بالاتر در دوره های زمانی کوتاه مدت و بلندمدت میتواند منجر به کاهش ریسک سرمایه گذاران در کنار کسب بازده مناسب و حتی بیشتر از شاخص نیز شود.

در عین حال این صندوقها یک مزیت ویژه دارند. ماهیت صدور و ابطال بودن این صندوق ها این امکان را برای سرمایه گذاران فراهم می سازد تا در هر زمان که مایل به خرید باشند، بدون توجه به عرضه و تقاضایی که برای آن صندوق وجود دارد به قیمت خالص ارزش روز دارایی ها اقدام به خرید کنند و در زمانی که میخواهند واحدهای خود را بفروشند، بدون نگرانی و دغدغه از صف فروش بتوانند واحدهای صندوق خود را با ابطال کردن واحدهای صندوق سرمایه گذاری، بفروش رسانده و وجه خود را ظرف چند روز کاری دریافت کنند.

در حالی که در دوره کاهش شاخص از بیش از ۲ میلیون واحد به سطح ۱.۵ میلیون واحد، شاهد صف فروش در حدود نیمی از سهامها و عدم امکان نقدشوندگی آن نمادها بودیم، اما امکان نقدشوندگی این صندوقها توسط سرمایهگذاران وجود داشته است.

فعالیت این صندوق ها در چارچوب مقررات و دستورالعملهای سازمان بورس بوده و ارزش روز داراییهای صندوقهای سرمایهگذاری مشترک به صورت روزانه براساس دستورالعمل سازمان بورس توسط مدیر صندوق محاسبه و به تایید متولی که نقش نظارتی بر رعایت مقررات صندوقهای سرمایهگذاری دارد، تایید میشود.

همچنین اطلاعات مالی در سایت صندوقهای سرمایه گذاری مشترک منتشر میشود و بازده آن ها توسط بورس یا نهاد دیگری تضمین نشده است، اما عملکرد آن ها عمدتا تحت تاثیر بازده شاخص و تصمیمات مدیران است.

همچنین بسیاری از صندوقهای سرمایه گذاری مشترک امکان صدور و ابطال آنلاین دارند و لذا نیاز به مراجعههای حضوری کاهش یافته است. در عین حال برای افراد تازه وارد در صورتی که صندوق سرمایه گذاری سهامی قابل معامله را خریداری میکنند، این نکته باید مد نظر قرار گیرد که این صندوقها دارای ریسک قیمت هستند و در دوره رونق بازار بالاتر از خالص ارزش روز داراییهای شان معامله میشوند و در روزهای رکود بازار با قیمتی پایینتر از ارزش روز داراییها معامله میشوند که نشان دهنده ضعف بازارگردانی آن ها بوده و ریسک بیشتری را به سرمایهگذارانش وارد میسازند.

نظر شما