پژمان مرادی؛ بازار: شرکت کارخانجات کاشی و سرامیک حافظ در فرودین ماه سال ۵۵ به صورت شرکت سهامی خاص شروع به کار کرد و در تیرماه سال ۷۳ به سهامی عام تبدیل شد و در اسفندماه همان سال وارد تابلوی بورس شد. این شرکت یکی از کارخانجات قدیمی کشور میباشد که در زمینه تولید کاشی و سرامیک در استان فارس فعالیت میکند. ظرفیت این کارخانه بر اساس آخرین اطلاعاتی که در صورت مالی آن آمده حدود ۷میلیون و۵۰۰هزار متر مربع انواع کاشی دیواری، کاشی پرسلان و کاشی کف است.

وضعیت تولید کاشی و سرامیک در ایران دارای رتبه نخست در منطقه و هفتم الی نهم در جهان است و به عنوان یکی از با کیفیتترین محصولات در دنیا شناخته میشود. صنعت کاشی و سرامیک به میزان بیش از ۹۸ درصد وابسته به مواد اولیه داخلی است و دغدغه شاخصی در این زمینه مطرح نیست و از این لحاظ سبب شده که در چارچوب اهداف تعریف شده، تلاش به منظور افزایش صادرات و رسیدن به ارزش دو میلیارد دلار در افق چشم انداز برنامه ریزی شده است. بر اساس آخرین دادهها تا امروز حدود ۱۵۰ کارخانه کاشی و سرامیک فعالیت میکنند و دامنه تولید سالانه آنها ۳۰۰ تا ۴۰۰ میلیون متر مربع اعلام شده است.

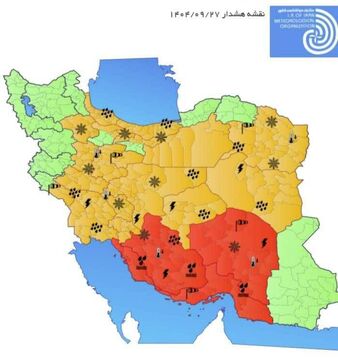

با توجه به کاهش ساخت و ساز در ایران و رکود حاکم بر بازار مسکن میزان مصرف کاشی و سرامیک در کشور روبه کاهش است همچنین تحریمها سبب شده که صادرات این محصول به برخی از کشورها با مشکل روبه رو شود اما به دلیل تقاضا برای کاشی ایرانی این محصول هنوز هم مشتریان خارجی خود را دارد.

وضعیت تولید کحافظ

شرکت حافظ از سال ۶۴ تا ۹۸ حدود ۹ بازار افزایش سرمایه داشته که به غیر از سال ۹۸ که افزایش سرمایه آن از محل تجدید ارزیابی بود مابقی آن از آورده نقدی و مطالبات حال شده سهامداران بود.

سرمایه شرکت در ترازنامه مالی آن برابر با ۱.۴۶۸.۹۲۴میلیون ریال، شامل ۱.۴۶۸.۹۲۴.۰۰۰ میلیون سهام عادی ۱.۰۰۰ریالی درج شده است که عمده سهامدار این کارخانه، شرکت سرمایه گسترآریا با ۸۵ درصد سهام است.

برنامه این شرکت برای سال ۹۸، تولید محصولات جدیدی با سایز ۸۰*۸۰ پولیش، افزایش صادرات به سه کشور جدید، افزایش ظرفیت محصولات دیواری و غیره است. همچنین از عوامل تاثیرگذار بر ارزش سهام این شرکت افزایش ۳۵ درصدی محصولات ان است.

یکی از فرصتهای که این شرکت از آن به عنوان یک امتیاز یاد کرده افزایش قیمت محصولات چینی به عنوان بزرگترین تولید کنندگان کاشی و سرامیک در جهان به خاطر افزایش قیمت سوخت است که این عامل سبب بالا رفتن صادرات محصولات این شرکت به کشورهای اورپایی و حاشیه خلیج فارس میشود.

این کارخانه برای سال ۹۹ طبق در حال تولید سایز ۶۰*۱۲۰ و ۱۲۰*۸۰ است که سبب افزایش تولید و درامد این شرکت میشود. با توجه به افزایش قیمت دلار رقابت پذیری شرکت در بازار جهانی توجه پذیر شده به همین دلیل این کارخانه اقدام به افزایش خط تولید ۸ و ۹ نموده است که ظرفیت ان نهایتا به ۵میلیون متر مربع در سال خواهد رسید.

ترازنامه مالی

تمام اعداد و ارقام طبق صورت مالی منتشر شده در کدال منتهی به ۲۹ اسفندماه سال ۹۸ است.

درآمد عملیاتی این شرکت در سال ۹۸ برابر با ۹۹۱.۳۳۸ میلیون ریال بوده که این رقم نسبت به سال ۹۷ حدود ۳۷۰درصد رشد داشته است. از طرف دیگر بهای تمام شده درآمد عملیاتی شرکت کاشی و سرامیک حافظ برابر با ۹۱۱.۴۰۰میلیون ریال بوده که نسبت به سال قبل ان ۱۷۷درصد رشد داشته است. سود(زیان) خالص شرکت برای سال ۸۳.۳۱۴ میلیون ریال بوده که این رقم برای سال ۹۷ برابر با ۱۱۴.۴۷۵ میلیون ریال را نشان داده است.

جمع کل داراییهای این شرکت اعم از جاری و غیر جاری برای سال ۹۸ برابر با ۳.۷۱۸.۵۲۶ میلیون ریال در ترازنامه شرکت درج شده که این رقم نسبت به سال گذشته ۲۴۷درصد رشد داشته است. در کنار ان جمع بدهیهای این شرکت برای سال ۹۸ برابر با ۲.۸۳۸.۷۷۷ میلیون ریال است که نسبت به سال ۹۷، ۹۶درصد رشد را نشان میدهد. جمع حقوق صاحبان سهام در سال ۹۷ برابر با ۴۹۲.۴۸۶ میلیون ریال بوده که این رقم در سال ۹۸تقریبا حدود ۱۰۰درصد رشد داشته و این نشان میدهد که قدرت شرکت در پرداخت بدهیها از محل دارایی آن بالاتر رفته و توانمندتر شده است.

در کنار صورتها مالی باید به نسبتهای مالی شرکت هم توجه داشت. نسبت وجه نقد شرکت برای سال ۹۸ و ۹۷ برابر با صفر است که این موضوع نشان میدهد توانایی شرکت در بازپرداخت بدهیهای کوتاه مدت تفاوت چندانی نداشته است. نسبت بدهی این شرکت برای سال ۹۷ برابر با ۱۵۰درصد و برای سال ۹۸ به رقم ۱۲۱درصد رسید، این نسبت که نشان دهنده توانایی شرکت در پرداخت بدهیهای کوتاه مدت یا بلند مدت با از طریق دارایی شرکت است هر چقدر کمتر باشد ریسک سرمایهگذاری کمتر خواهد بود.

نسبت حاشیه سود ناخالص در سال ۹۷ برابر منهای ۶۶درصد و برای سال ۹۸ این رقم به ۶درصد بهبود یافت، همچنین نسبت حاشیه سود خالص شرکت هم در سال ۹۷ منهای ۱۰۰درصد که این رقم برای سال ۹۸ به مثبت ۷درصد رسید. شایان ذکر است که نسبت برای سال ۹۶برابر با منهای ۳۶۹درصد بوده است.

در کنار آن نسبت بازده دارایی در سال ۹۷منهای ۸درصد بود که این رقم در سال ۹۸ به مثبت ۱درصد رسید که هر چقدر این رقم بالاتر باشد نشان میدهد شرکت وضعیت مطلوبتری دارد.

تابلوی بورس

کحافظ نماید شرکت کاشی و سرامیک حافظ است که با میانگین حجم ماهانه۵میلیون واحد، سهام شناور۱۸درصد، حجم مبنای ۳.۴۱۵میلیون، ارزش بازار ۲هزار میلیارد تومان و نسبت p/e ۱۲۴.۶۹ و آخرین قیمت سهم ۱۴.۸۰۰ریال در تابلوی بورس ثبت شده است.

رتبه سهام از نظر سودآوری در گروه ۳ و در بازار ۱۰۰ و از نظر ارزش بازار در گروه ۲ و در بازار ۳۴۶ میباشد. همچنین ضریب نقدشوندگی آن ۷۵.۵۲ درصد، ضریب همبستگی به دلار ۰درصد و ضریب همبستگی به شاخص کل آن منهای ۳۷درصد است.

در طول یک ماه اخیر و دوران اصلاح این سهم کمترین میزان نوسان را داشته به گونهای که کمترین قیمت آن در ۲۵مرداد ماه ۱۲.۶۰۰ریال بوده و اکنون ارزش سهام این شرکت ۱۴.۸۰۰ ریال است.

با توجه به اطلاعات موجود در ترازنامه شرکت و وضعیت تولید آن و همچنین روند رشد سهام آن در تابلوی بورس باید گفت که این شرکت دارای بنیادی قوی است.

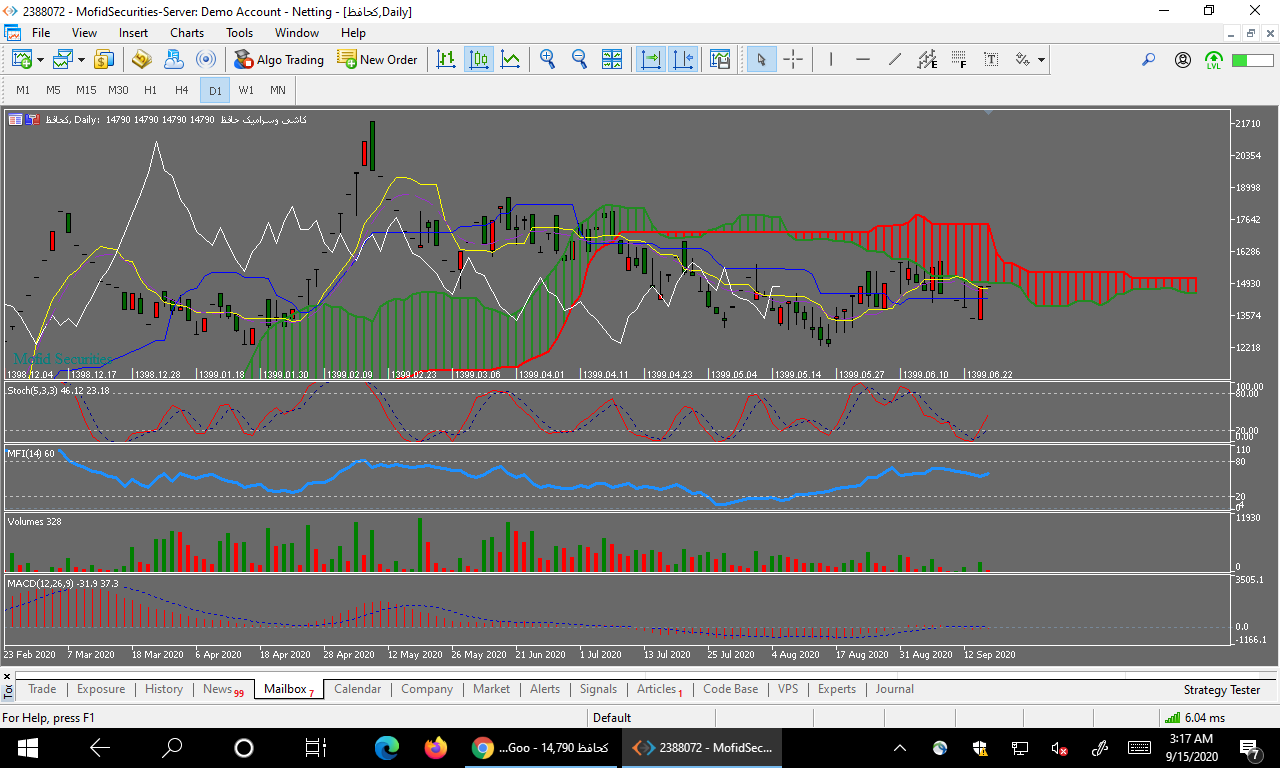

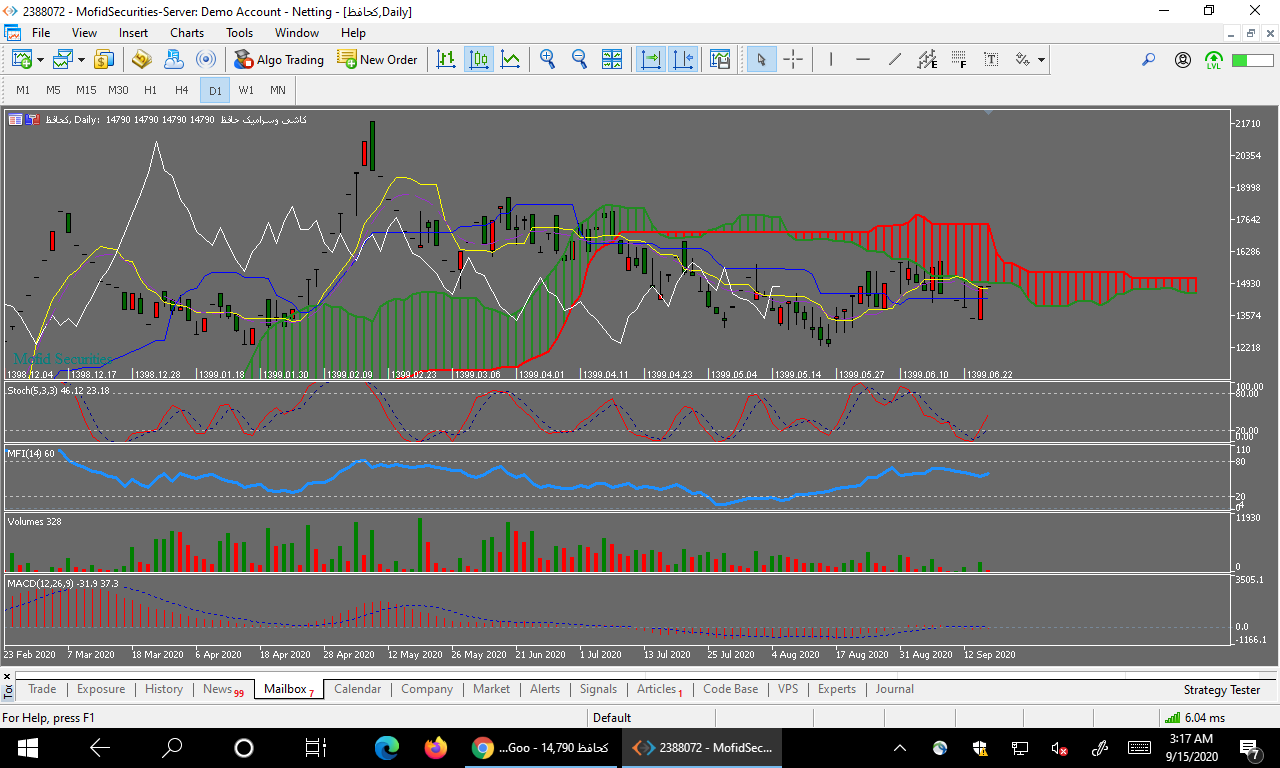

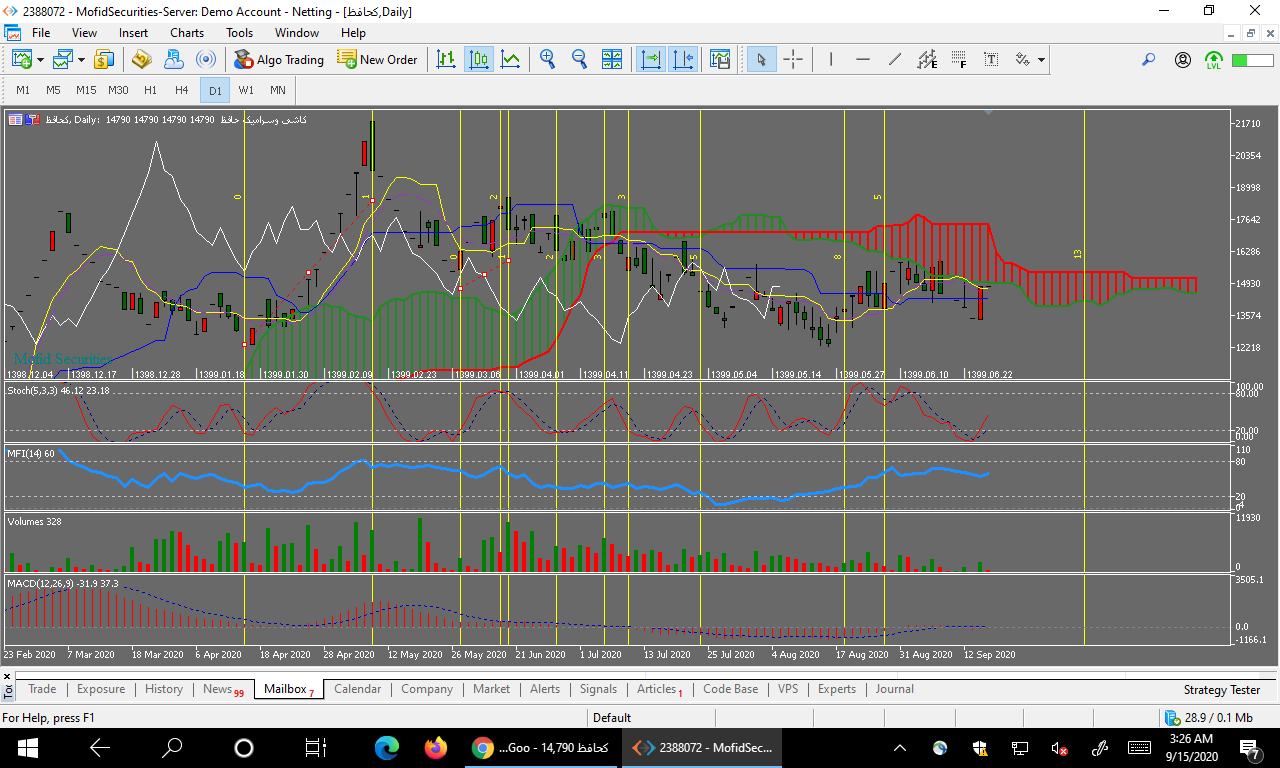

تحلیل تکنیکال

کحافظ ۷۷ روز است که درگیر نوسان طولانی مدت شده و امروز توانست با مثبت شدن خود را نزدیک مقاومت سنکویa کند، کحافظ برای صعود مقاومت های سرسختی دارد و باید منتظر ماند که می تواند آنها را پس بزند یا خیر.

حجم معاملات در کحافظ حداقلی بوده که علت آن را می توان در صف خرید بودن این نماد ارزیابی کرد.

استوک استیک در ناحیه صعود و ایجاد یک الگوی خوب راندینگ است که اگر بتواند این ناحیه را حفظ کند می تواند پرتقاضا شود، پول هوشمند هنوز وارد ناحیه اشتیاق خرید نشده و برای خرید پله ای این نماد باید صبر کرد.

به نظر می رسد این نماد با ایجاد یک روند پرقدرت حداقل ۷ روز کاری فرصت دارد، البته ورود پرقدرت پول هوشمند یا اقبال نشدن توسط سهامداران می تواند این تارگت زمانی را عقب یا جلو بندازد.

برای ورود پله ای به این سهم باید منتظر ماند مقاومت های اصلی را بشکند، عبور از هر مرحله مقاومت می تواند پله اول خرید باشد، مقاومت های کحافظ عبارتند از: ۱۷۵۰، ۱۸۳۰، ۲۱۵۰

تحلیل تکنیکال: توسط وحید بلالی

نظر شما