امین شجاعی؛ بازار: در گزارش اول وغدیر به بررسی وضعیت بنیادی و تکنیکال آن پرداخته و در قسمت دوم این نماد را بررسی می کنیم،سرمایه گذاری غدیر ، مالک ۶۷.۵٪ از پارسان ، ۱۸.۵٪ از پتروشیمی پارس ، ۲۱.۳٪ از گهرزمین ، ۸٪ از توسعه صنایع بهشهر ، ۴.۵٪ از تامین سرمایه نوین ،۲۵٪ از ساروج بوشهر ، ۷.۶٪ از آ س پ ،۱۰.۵٪ از موتوژن ، ۱۲.۵٪ از توسعه ساختمان و مالک کمتر از ۱٪ از بورس انرژی و بورس کالا و بانک پاسارگاد و داروسازی قاضی و ... است.

در بخش غیر بورسی نیز مالک شرکتهایی نظیر برق و انرژی غدیر، صنایع و معادن غدیر، آلومینیوم جنوب، سرمایه و صنعت غدیر، توسعه فراساحل نگین کیش، صنعت نوین ایرانیان، بازرگانی غدیر، برق گیلان، زرین پرشیا، نساجی مازندران، اعتضاد غدیر، داروسازی دانا، کارت ایران و ... است.

عمده وزن پرتفوی غدیر به ترتیب، پالایشی، پتروشیمی، معدنی، ساختمانی و سرمایه گذاری و خدمات مالی بوده که تنوع پرتفوی غدیر را بالا برده و این شرکت را به یک هلدینگ چند رشته ای تبدیل می کند.

ارزش دارایی های شرکت به شرح زیر می باشد:

در مورد ارزندگی و خالص ارزش دارایی های غدیر بحث شد و سهم روند رو به رشد خوبی را آغاز کرده. اما در مورد محاسبه خالص ارزش دارایی های شرکت نکاتی وجود دارد که محاسبه NAV شرکت را برای غیر حرفه ای تر ها سخت میکند. در بخش غیر بورسی یکی از زیر مجموعه های وغدیر هلدینگ برق و انرژی غدیر است. ارزش این هلدینگ بطور قابل توجهی بر خالص ارزش دارایی های وغدیر دارد.

نگاهی به دارایی های هلدینگ برق و انرژی غدیر:

پارسان: بهای تمام شده ۱۰۷ تومان، ارزش روز ۳۴۷۰ تومان

پتروشیمی پارس: بهای تمام شده ۲۱۰۰ تومان، ارزش روز ۱۵۴۶۰ تومان

گهر زمین : بهای تمام شده۱۱۲ تومان، ارزش روز ۷۱۷۱ تومان

صنایع بهشهر: بهای تمام شده۱۲۰ تومان، ارزش روز ۲۳۰۰ تومان

تامین سرمایه نوین: بهای تمام شده ۷۸ تومان، ارزش روز ۱۶۲۸ تومان

نیروگاه گیلان: این نیروگاه سیکل ترکیبی شامل سه بلوک سیکل ترکیبی با ظرفیت ۱۳۰۹ مگاوات است

نیروگاه بهبهان: این نیروگاه سیکل ترکیبی ۹۸۴ مگاواتی شامل دو فاز است. فاز اول سیکل ترکیبی با ظرفیت ۴۹۲ مگاوات شامل دو واحد گازی ۱۶۶ مگاواتی و یک واحد گازی ۱۶۰ مگاواتی است. فاز دوم سیکل ترکیبی با ظرفیت ۴۹۲ مگاوات است که از سال ۱۳۹۵ سنکرون شده است.

نیروگاه هرمز: این نیروگاه سیکل ترکیبی شامل واحد گازی و واحد بخار به ظرفیت ۲۳۵ مگاوات است.

نیروگاه ابوموسی: این نیروگاه یک نیروگاه گازی کوچک اما مهم با ظرفیت ۱۰ مگاوات برای تامین برق منطقه و تجهیزات نظامی منطقه است که قرارداد خرید تضمینی ۱۰ ساله دارد و از سال ۱۳۹۴ به بهره برداری رسیده است.

نیروگاه سیکل ترکیبی لامرد: این نیروگاه سیکل ترکیبی با ظرفیت ۹۱۳ مگاوات در کلاس F است که در دست اجرا و بهره برداری است.

نیروگاه قشم: این نیروگاه یک واحد ۵۰۰ مگاواتی سیکل ترکیبی کلاس E است که پست های برق تهیه و تعبیه شده و خطوط انتقال نیز در دست اجرا است.

سایر نیروگاه های حرارتی و خورشیدی در دست بهره برداری و اجرا می باشد.

بنابراین هلدینگ برق و انرژی غدیر، ۲۵۳۸ مگاوات نیروگاه در حال بهره برداری و بیش از ۱۴۰۰ مگاوات واحدهای سیکل ترکیبی و خورشیدی در دست اجرا دارد که این هلدینگ را به یکی از بزرگترین هلدینگ های نیروگاهی کشور تبدیل میکند.

در مقام مقایسه، نیروگاه دماوند که تحت مالکیت بانک دی است ، با ظرفیت ۲۸۰۰ مگاوات ارزش بازار ۲۵۰۰۰ میلیارد تومانی دارد. از ظرفی نیروگاه منتظر قائم سرمایه گذاری خوارزمی با وجود قدیمی بودن ارزشی بیش از ۱۰۰۰۰-۱۲۰۰۰ میلیارد تومانی دارد. لذا در یک قیاس نسبی بر اساس ظرفیت ، ارزش ظرفیت های موجود هلدینگ برق و انرژی غدیر حدود ۲۴۰۰۰ میلیارد تومان و بر اساس ظرفیت کلی (طرح های در دست اجرا و ظرفیت های موجود) بین ۳۴۰۰۰ الی ۳۸۰۰۰ میلیارد تومان ارزش هلدینگ برق و انرژی غدیر می باشد !!!

نکته جالب اینجاست که بهای تمام شده هلدینگ برق و انرژی غدیر برای وغدیر ۱۰۰۰ میلیارد تومان است. بنابراین صرفا همین یک مورد دارایی غیر بورسی وغدیر بیش از ۳۴۰۰۰ میلیارد تومان ارزش افزوده برای وغدیر ایجاد می کند.

ارزش جایگزینی هر مگاوات نیروگاه سیکل ترکیبی حدود ۴۵۰۰۰۰ الی ۵۰۰۰۰۰ یورو است. بنابراین بر اساس ارزش جایگزینی، ارزش ظرفیت های موجود شرکت (۲۵۳۸ مگاوات) بیش از ۳۱۰۰۰ میلیارد تومان است. بنابراین ارزش کل ظرفیت موجود در هلدینگ برق و انرژی غدیر بیش از ۵۰۰۰۰ میلیارد تومان است که بیش از ۴۹۰۰۰ میلیارد تومان ارزش افزوده برای وغدیر ایجاد می کند !!!هلدینگ برق و انرژی غدیر در راه عرضه در بازار سرمایه است !در محاسبات قبلی خالص ارزش دارایی های وغدیر، اشاره شد که صرفا ۵ دارایی وغدیر شامل پارسان ، وبشهر و ... حدود ۱۵۰۰۰۰ میلیارد تومان ارزش افزوده برای وغدیر دارد. با اضافه کردن صرفا همین ۵ قلم بعلاوه هلدینگ برق و انرژی غدیر ، بیش از ۲۰۰۰۰۰ میلیارد تومان صرفا از محل همین دارایی ها برای وغدیر NAV ایجاد میکند. لذا بنظر میرسد ارزش بازار ۱۵۰۰۰۰ میلیارد تومانی وغدیر با در نظر گرفتن چشم انداز صعودی زیر مجموعه هایی نظیر پارسان ، نیروگاه ها و ... به راحتی تا ۳۰۰۰۰۰ الی ۳۳۰۰۰۰ میلیارد تومان افزایش خواهد یافت (۳۵۰۰ الی ۴۰۰۰ تومان به ازای هر سهم)

در حال حاضر ، صرفا خالص ارزش ۵ دارایی فوق برای غدیر ، ۱۴۶۵۹۷ میلیارد تومان می باشد !! (بهای تمام شده منهای ارزش روز)

در بخش غیر بورسی، هلدینگ برق و انرژی غدیر با بهای تمام شده۱۰۰۰ میلیارد تومانی، ارزش روز بیش از ۱۱۴۳۰ میلیارد تومانی دارد که صرفا از این محل حدود ۱۰۴۰۰ میلیارد تومان به خالص ارزش دارایی های غدیر افزوده خواهد شد.(به دلیل تعداد بالای زیر مجموعه ها امکان ارائه محاسبات تک تک دارایی ها وجود ندارد)

با افزودن ارزش سایر شرکت های زیر مجموعه ، خالص ارزش دارایی های غدیر به سطح ۲۰۰۶۷۸ میلیارد تومان خواهد رسید. مارکت کپ غدیر در حال حاضر در سطح ۱۱۷۵۰۰ میلیارد تومان قرار دارد ، لذا در زمان بررسی این تحلیل حال در سطح ۵۸٪ از NAV خود در حال معامله است!

نکته جالبی که قبلا به آن اشاره کردم اینجاست که با وجود محاسبات بالا ( که در بخش برآورد ارزش زیرمجموعه های غیر بورسی بسیار محتاطانه برآورد صورت گرفته است) مارکت کپ غدیر از مارکت کپ پارسان که یکی از زیر مجموعه های غدیر است، پایین تر است!! خالص ارزش پارسان به تنهایی برای غدیر ۹۱۷۹۳ میلیارد تومان است، یعنی مارکت کپ امروز غدیر صرفا به اندازه خالص ارزش پارسان برای غدیر است !!!!

غدیر هم بنظر بنده یکی از شرکت های کم ریسک و ارزنده برای سهامداری است که بنظر بازار خطای ارزشیابی در مورد آن دارد.شرکت سرمایه گذاری غدیر طی عملکرد یک ماهه منتهی به تیر ۱۳۹۹ از محل واگذاری سهام ۱,۱۱۷,۲۲۲ میلیون ریال سود محقق نموده در حالی که در مدت مشابه سال قبل از این محل سودی شناسایی نکرده است.

در گزارش فعالیت ماهانه دوره یک ماهه منتهی به ۱۳۹۹/۰۴/۳۰ همچنین در اطلاعات و صورتهای مالی میاندورهای دوره شش ماهه منتهی به ۱۳۹۹/۰۳/۳۱ (حسابرسی نشده) به ازای هر سهم ۲۸۱ ریال سود محقق کرده که نسبت به مدت مشابه سال قبل %۶۵ افزایش یافته است؛ این تغییر عمدتاً ناشی از رشد %۶۲ جمع درآمدهای عملیاتی بوده است.

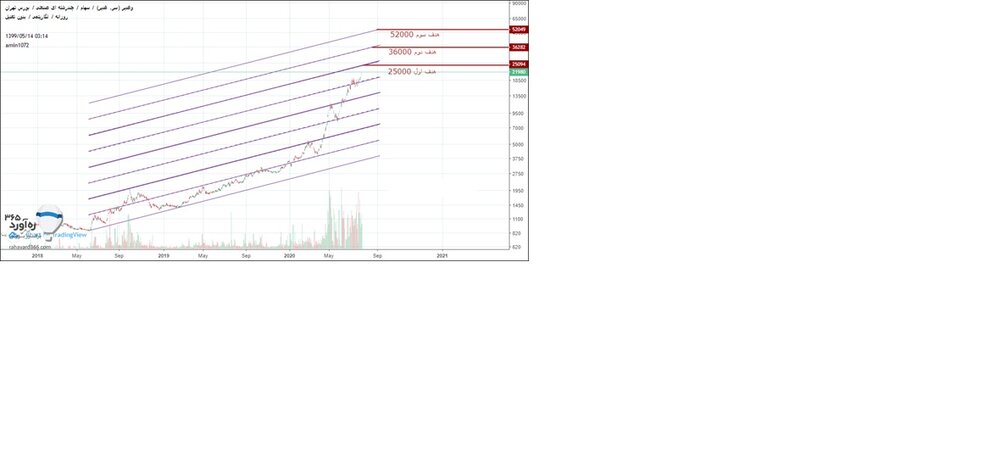

تحلیل تکنیکال

سه هدف کوتاه مدت، میان مدت و بلند مدت در شکل مشخص شده و موج ۵ صعودی شروع شده که به احتمال زیاد Impulse می باشد و هدف اول را به راحتی عبور خواهد کرد.

نظر شما