حسین جلیلی؛ بازار از ابتدای سال ۹۹، تاکنون قیمت داراییها افزایش قابل توجهی داشته است. به طوری که قیمت ارز و سکه به ترتیب رشد ۳۸ و ۷۰ درصدی را ثبت کردهاند. متوسط قیمت هر متربع مسکن در تهران از ۱۵ میلیون در اسفند ۹۸، به ۱۹ میلیون در خرداد ۹۹، رسیده است و شاخص بورس نیز از ابتدای سال رشد بیش از ۲۰۰ درصدی داشته است.

این در حالی است که رییس بانک مرکزی در اردیبهشت ماه برای اولین بار در ادبیات اقتصادی کشور صحبت از هدف گذاری تورمی (inflation Targeting) نمود و تورم هدف را برای سال ۹۹، ۲۲ درصد اعلام کرد. در این یادداشت به واکاوی علل افزایش قیمت داراییها میپردازیم.

به طور کلی، رشد سطح عمومی قیمتها، در بلندمدت فقط و فقط معلول رشد مازاد کلهای پولی نسبت به رشد تولید ناخالص داخلی است. فرض کنید اقتصادی ۱۰ واحد محصول تولید میکند و حجم پول موجود در این اقتصاد ۱۰ واحد است، اگر تعداد معاملاتی که هر واحد پول انجام میدهد ۱ باشد، متوسط قیمت هر محصول ۱ واحد پول خواهد بود.

حال اگر حجم پول موجود در اقتصاد ۲۰ واحد شود و اقتصاد همان ۱۰ واحد محصول را تولید کند، با فرض ثبات سرعت گردش پول، متوسط سطح عمومی قیمتها، دو واحد خواهد بود.

دولت در سال ۹۹، به دلیل کاهش قیمت و همچنین حجم فروش نفت و نیز کاهش وصول درآمدهای مالیاتی به دلیل رکود و همچنین شیوع ویروس کرونا، کسری بودجه قابل توجهی داشته است، به طوری که تخمین زده میشود کسری بودجه دولت حدود ۲۰۰ تا ۲۵۰ هزار میلیارد تومان باشد.

برنامه سیاست گذار پولی، برای جبران کسری، انتشار اوراق بوده است، در حالی که این اوراق با نرخ ۱۵ درصد در بازار عرضه شده اند، آمارها نشان میدهد به دلیل عدم جذابیت این نرخ، برای سرمایه گذار، بانک مرکزی در فروش اوراق توفیق چندانی نداشته است.

استدلال سیاست گذار پولی برای این نرخ بهره آن است که هدف از انتشار اوراق کاهش تورم است و در صورت فروش اوراق، تورم قابل توجهی نخواهیم داشت بنابراین نرخ بالاتر از ۱۵ درصد، برای وزرات اقتصاد بهینه نیست، از طرفی خریداران اوراق با توجه به تغییرات چندماهه قیمتها، راضی به دریافت سود سالانه ۱۵ درصد نیستند.

بنابراین دولت چارهای جز استقراض از بانک مرکزی نداشته است. مکانیسم استقراض دولت بدین صورت است که بانک مرکزی، در سمت مصارف ترازنامه، سپرده قانونی بانکها نزد خود را شارژ میکند و در طرف دیگر ترازنامه(منابع)، بدهی دولت را افزایش میدهد.

با افزایش سپرده قانونی بانکها نزد بانک مرکزی، بانکها توان بیشتری برای اعتباردهی پیدا میکنند و نقدینگی افزایش مییابد. نقدینگی افزوده شده به علت رکود در بازارها عمدتا به سمت داراییهای سرمایهای سرریز میشود چرا که افراد برای حفظ ارزش پول عمدتا اقدام به خرید کالای سرمایهای میکنند تا کالای مصرفی. هر چند در نهایت افزایش قیمت داراییها با یک تاخیر زمانی به کالاهای مصرفی نیز انتقال مییابد.

مرور آمارهای بانک مرکزی نشان میدهد، در سه ماهه انتهای سال ۹۸، رشد پایه پولی به طور متوسط شش درصد بوده است که دو درصد بالاتر از میانگین رشد ماهانه پایه پولی در سالهای اخیر بوده است.

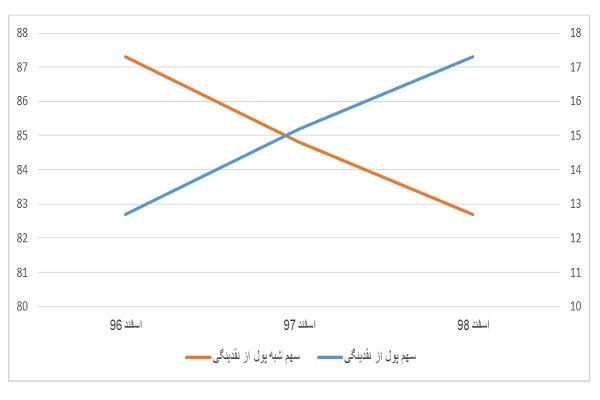

علت دیگر، رشد سطح قیمت داراییها در این چند ماه، افزایش سیالیت و سرعت گردش پول بوده است، به مجموع اسکناس و حساب جاری افراد نزد بانکها، پول گفته میشود و منظور از شبه پول مجموع سپردههای مدت دار نزد بانکها است. در ماههای اخیر کاهش نرخ سود بانکی از یک سو و انتظارات تورمی مردم از سوی دیگر، باعث شده است که سهم پول و شبه پول از نقدینگی تغییر کند. نمودار زیر سهم پول و شبه پول از کل نقدینگی را در ماههای اخیر نشان میدهد.

به بیان سادهتر، به دلیل بدبینی مردم نسبت به آینده شرایط اقتصادی، در ماههای اخیر، سپرده گذاران حس میکنند در این مقطع زمانی، سپرده گذاری در بانک، باعث کاهش ارزش پول آنها خواهد شد و بنابراین بازارهای دارایی را مقصد مناسب تری از بانک برای سرمایه گذاری میدانند.

این اتفاق باعث افزایش سرعت گردش پول شده است، پدیده ای که در علم اقتصاد پول داغ) (Hot Money) نامیده میشود. اتفاقی که عکس آن در سالهای ۹۲ تا ۹۶ اتفاق افتاد، در این سالها نرخ رشد نقدینگی حدود ۲۴ درصد بود ولی به دلیل خوشبینی نسبت به شرایط آینده، عمده دارایی افراد به صورت سپرده نزد بانکها بود ولی در سال ۹۷، با ایجاد بدبینی نسبت به شرایط آینده، به دلیل خروج آمریکا از برجام، نقدینگی انباشت شده به بازارهای دارایی سرازیر شد و باعث جهش قیمتی در این بازارها شد.

به نظر میرسد سیاست گذار برای کاهش رشد قیمتها (کاهش رشد قیمتها متفاوت با کاهش سطح قیمتهاست)، ناچار به پذیرفتن نرخ بهرهای است که بازار تعیین میکند.

اینکه آیا اقتصاد ایران درگیر ابرتورم خواهد شد یا خیر، پرسشی است که با شاخصهای فعلی اقتصاد ایران پاسخش منفی خواهد بود، از نظر وضعیت شاخصهای پولی اقتصاد ایران خیلی متفاوت با ونزوئلا میباشد، اما نکته نگران کننده این است، ادامه روند فعلی میتواند نقطه شروع ونزوئلایی شدن اقتصاد ایران باشد چرا که ادامه روند فعلی و رشد متوسط شش درصدی در پایه پولی منجر به افزایش۱۰۰ درصدی پایه پولی در انتهای سال خواهد بود، دوبرابر شدن پایه پولی در اقتصادی که رشد منفی را تجربه میکند، میتواند اوضاع را از اختیار بانک مرکزی خارج کند.

نظر شما