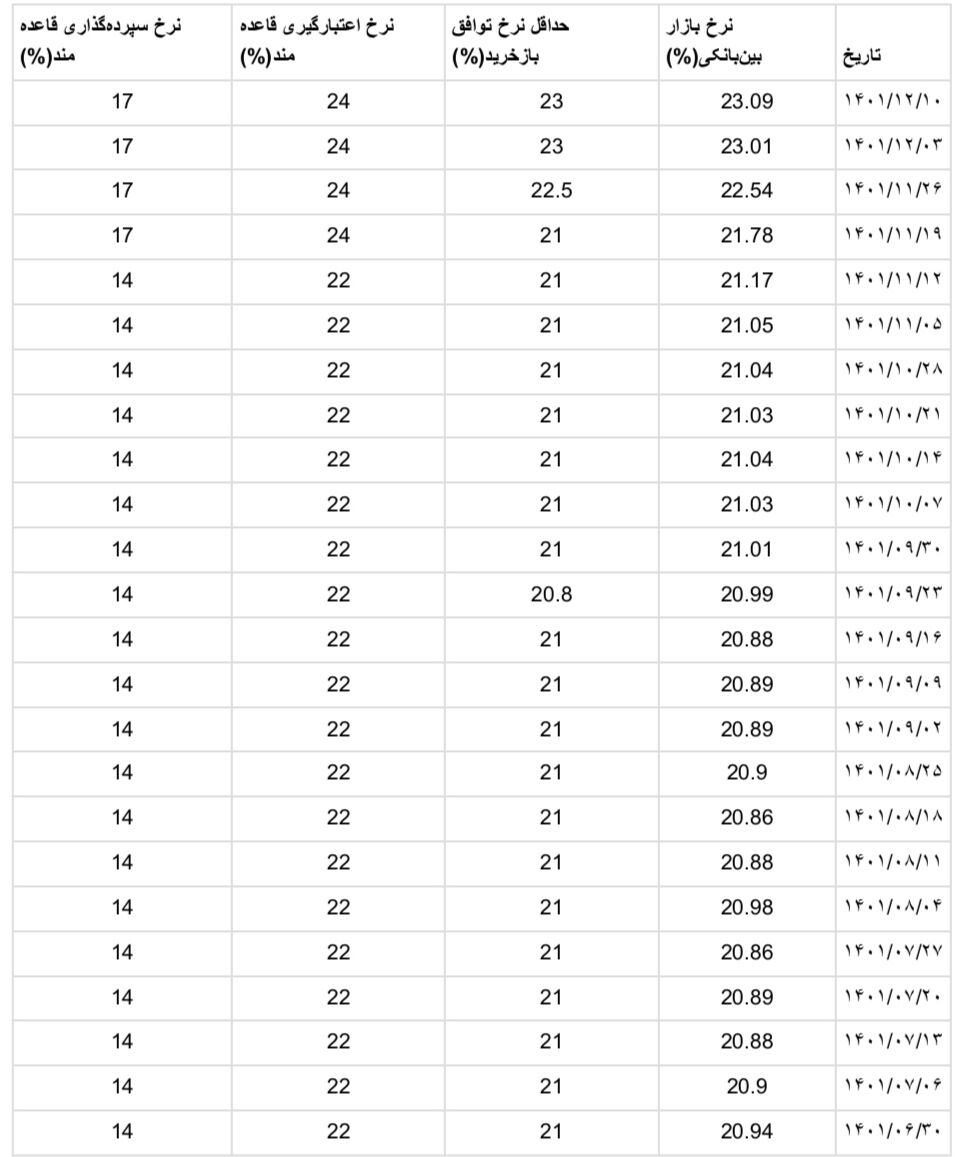

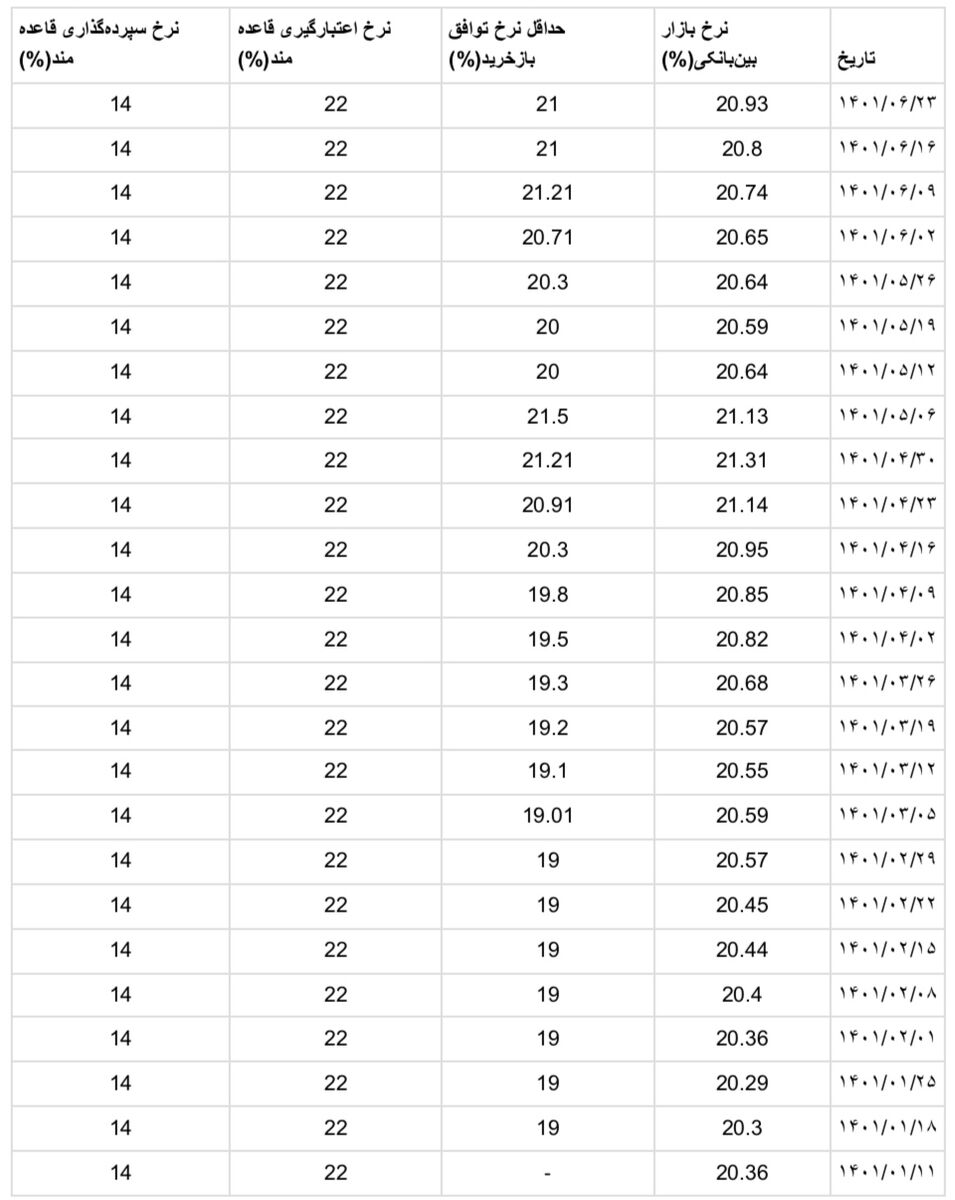

سمیه شوریابی؛ بازار: مهرداد خاکزاد کارشناس و تحلیلگر بازارهای مالی در خصوص نرخ بهره بین بانکی و تأثیرات آن بر بازار سرمایه، ابراز داشت: بانک مرکزی آخرین داده های مربوط به نرخ بهره بین بانکی را منتشر کرده است و بر این اساس در تاریخ دهم اسفند ماه سال ۱۴۰۱، نرخ بهره بین بانکی با رشد ۰/۰۸ واحد درصدی نسبت به نرخ قبلی، به ۲۳/۰۹ درصد رسید.

این کارشناس بازار سرمایه با بیان اینکه در بازه پنج سال اخیر این بیشترین میزان نرخ بهره بین بانکی بوده و رکوردزنی های هفته های قبل خود را استمرار بخشیده است، افزود: این نرخ یکی از شاخص های مهم اقتصادی بوده که به صورت هفتگی در بازار شبانه به دست آمده و ابزار مهمی برای کنترل تورم در فضای اقتصاد محسوب می شود.

اهتمام بانک مرکزی در جهت محدود کردن اضافه برداشت بانک ها میسر واقع نشده و بانک ها با وجود نرخ بالاتر تمایل به اضافه برداشت داشته اند که این موضوع در قامت افزایش نرخ سود بین بانکی عرض اندام می کند

خاکزاد همچنین می گوید: نگاه اجمالی به نرخ بهره بین بانکی در سال ۱۴۰۱ به روشنی مبین آن است که این نرخ در سال جاری جایگاه بیشترین را به خود اختصاص داده است، بانک مرکزی در تاریخ ۱۹ بهمن ماه سال ۱۴۰۱ دست به تغییر کریدور نرخ سود زد و نرخ سپرده گذاری و اعتبارگیری قاعده مند را به ترتیب به ۱۷ و ۲۴ درصد رساند، با افزایش نرخ بازار بین بانکی در هفته گذشته، حالا این نرخ به سقف کریدور نزدیک شده و در واقع این نرخ در یک ماه گذشته حدود دو درصد رشد را تجربه کرده است، گفتنی می باشد افزایش تقاضای بانک ها برای منابع مالی افزایش این نرخ را موجب شده است.

وی در ادامه بیان داشت: اهتمام بانک مرکزی در جهت محدود کردن اضافه برداشت بانک ها میسر واقع نشده و بانک ها با وجود نرخ بالاتر تمایل به اضافه برداشت داشته اند که این موضوع در قامت افزایش نرخ سود بین بانکی عرض اندام می کند.

پیامد بالاتر بودن رشد پایه پولی به نسبت نقدینگی

این تحلیلگر بازارهای مالی ضمن اشاره به اینکه از شش ماهه دوم سال ۱۴۰۰ همواره حجم تقاضای اعتبار نسبت به حجم عرضه اعتبار بالاتر بوده، تشریح کرد: کسری بانک ها رشد فزاینده تقاضای اعتبار را به دنبال داشته و مازاد تقاضای اعتبار از ۲۶ دی ماه سال جاری با جهش چشمگیری همراه بوده است، اضافه تقاضای اعتبار بانک ها دلیل واضحی است بر افزایش فشار کسری اعتباری بانک ها که ادامه دار بودن این روند تشدید رشد پایه پولی از سمت عملیات ریپو است و بالاتر بودن رشد پایه پولی به نسبت نقدینگی، نوید نرخ های تورم بالاتر در ماه های آینده را می دهد، در حالی که شایان ذکر است نوسانات نرخ ارز در ماههای گذشته علت محکمی برای افزایش انتظارات تورمی بانک ها بوده و معلول این امر تأمین مالی بانک ها با نرخ های بالاتر می باشد.

ناکارآمدی سیاستهای بانک مرکزی

خاکزاد سیاست های بانک مرکزی در جهت کنترل خلق پول از جانب بانک ها را کارگر نمی داند و آن را در این امر یک شکست خورده مطلق می خواند که اقداماتش مفید فایده نیست چرا که افزایشی نرخ بهره بین بانکی نشاندهنده آن است که تلاشهای بانک مرکزی مؤثر نبوده و تقاضای تأمین مالی بانکها در بازار بین بانکی همچنان بالا و قابل توجه است، حقیقتا درک این مسئله سخت نیست که در برهه حاضر سیاست رهاسازی نرخ بهره بین بانکی برای کنترل تورم چاره نیست.

این کارشناس بازار سرمایه در نهایت خاطر نشان کرد: با تمامی این اوصاف انتظارات تورمی بالا و حجم تعهدات باقی مانده دولت و کسری شدید در این بازار، چاره ای جز افزایش نرخ بازده تا سررسید و کاهش مدت سررسید برای فروش اوراق وجود ندارد، نکته قابل لحاظ برای فعالین بازار سرمایه این است که برای تسویه حساب ها (اصل اوراق دولتی به همراه سود) کاهش قیمت اوراق می تواند میسر واقع شود، این کاهش قیمت انگیزه فروش سهام به جای اوراق بدهی را افزایش می دهد و سایه سنگینی بر سر بازار می افکند که احتمالاً فشار فروش در بازار سرمایه را زیادتر کند.

نظر شما