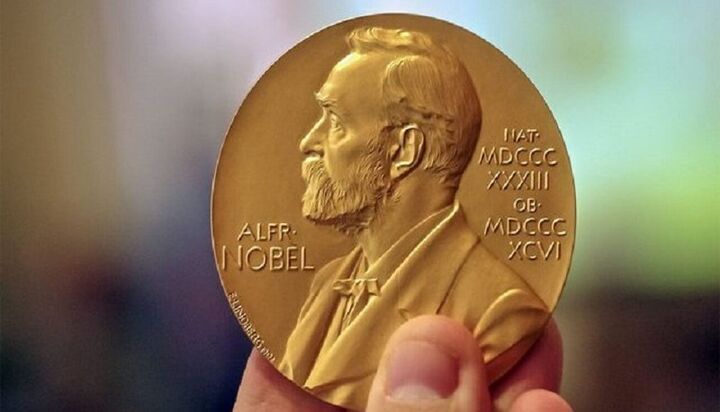

به گزارش بازار به نقل از ایبنا، هنگامی که ۱۵ سال پیش بحران مالی جهانی رخ داد، اقتصاددانان مجبور شدند به انتقاداتی که برای چندین دهه نسبت به نظام بانکی نادیده میگرفتند، پاسخ دهند. آکادمی سلطنتی علوم سوئد با انتخابهای خود برای جایزه نوبل امسال، از سه اقتصاددانی که در واقع دهههای گذشته را صرف بررسی بی ثباتی بانکها کرده بودند، تقدیر کرد. تحقیقات بن شالوم برننکی، رئیس سابق فدرال رزرو، داگلاس دایموند از دانشگاه شیکاگو و فیلیپ دیبویگ از دانشگاه واشنگتن عمدتاً با بررسی علل شکست بانکها در سال ۲۰۰۸ همراه بود. بینش اصلی برندگان جایزه امسال این بود که بانکها، صرفا واسطههای بیطرف بین پساندازکنندگان و وامگیرندگانی نیستند که مدلهای اقتصادی دیگر فرض میکردند. در عوض، آنها خدمات حیاتیتر نظیر جمعآوری اطلاعات در مورد وام گیرندگان، ارائه ابزار نقد برای پسانداز و تصمیمگیری برای اعطای اعتبار را به اقتصاد مدرن ارائه میکنند. از این بینش یک نتیجه مهم حاصل میشود و آن این است که از آنجایی که بانکها برای اقتصاد حیاتی هستند، پس خطرناکتر هم هستند.

در این مقاله، تحلیل وال استریت ژورنال و سی ان بی سی از پژوهشی که موجب اعطای جایزه نوبل امسال شد، پرده برمی دارند.

جایزه نوبل اقتصاد ۲۰۲۲ برای تحقیق در مورد بانکها و بحرانهای مالی اعطا شد. بن شالوم برننکی، یکی از برندگان جایزه امسال، مقالهای را در سال ۱۹۸۳ منتشر کرد که توضیح میداد چگونه ورشکستگی بانکها میتواند یک بحران مالی را گسترش دهد نه اینکه صرفاً نتیجه بحران باشد. برننکی در این مقاله رکود بزرگ دهه ۱۹۳۰، بدترین بحران اقتصادی در تاریخ مدرن را تحلیل کرد. از طریق تجزیه و تحلیل آماری، برننکی نشان داد که چگونه بانکهای ورشکسته نقش تعیین کنندهای در رکود جهانی دهه ۱۹۳۰ ایفا کردند. او نشان داد که چگونه عملیات بانکی عامل تعیین کنندهای در عمیق شدن و طولانی شدن بحران بوده است. آکادمی نوبل اقتصاد اعلام کرد که برننکی نشان داده است که وقتی بانکها سقوط کردند، اطلاعات ارزشمند در مورد وام گیرندگان از بین خواهد رفت و به سرعت قابل بازآفرینی نمیباشد؛ بنابراین توانایی جامعه اقتصادی برای هدایت پس انداز به سمت سرمایه گذاریهای مولد به شدت کاهش خواهد یافت. همچنین پژوهشهای وی به درک اهمیت مقررات بانکی و عملکرد آنها در این زمینه کمک کرد. برننکی در زمان وقوع بحران در سال ۲۰۰۸، رئیس بانک مرکزی ایالات متحده بود و توانست دانش حاصل از تحقیقات را در سیاست بکار گیرد.

پروفسور داگلاس دایموند و پروفسور فیلیپ دیبویگ، دو برندهی دیگر نوبل امسال، در سال ۱۹۸۳ پژوهشی مهم با عنوان طراحی بانک، بیمه سپرده و نقدینگی را در مجله اقتصاد سیاسی منتشر کردند و با خلق مدل اقتصادی Diamond-Dybvig، عدم کنترل پذیری بانکها در زمان بحران را تشریح کردند. مدل Diamond-Dybvig به طور واضح و مختصر پارادوکس اساسی بانکها را چنین بیان میکند:

آنها مخازنی برای ذخیره وجوه نقد مردم هستند. زمانی که بانکها با آن پول نقد سرمایه گذاری میکنند، تمایل به گره زدن پول به گونهای دارند که نتوان بلافاصله آن را نقد کرد. در مواقع عادی، این عمل رویکرد خوبی برای ایجاد ثروت است، اما اگر در اثر یک وحشت همگانی، همه مردم همزمان تلاش کنند تمام سرمایه خود را از بانک برداشت کنند، بحران بوقوع میپیوندد و نظام بانکی در برابر این ترس بسیار آسیب پذیر هست

این تئوری میگوید برای جلوگیری از این اتفاق، حفظ مقررات دولتی و شبکههای ایمنی مانند ارائه بیمه سپرده مهم است. مدل Diamond-Dybvig از آن زمان برای درک سایر پدیدههای مشابه در بازارها در طول بحرانهای مالی استفاده شده است. دایموند و دیبویگ در پژوهش مشترک خود توضیح میدهند که چرا بانکها وجود دارند، نقش آنها در جامعه چیست، چه مولفههایی بانکها را در برابر فروپاشی قریبالوقوع آسیبپذیر میکند و چگونه جامعه بانکی میتواند این آسیبپذیری را کاهش دهد. پژوهش دایموند و دیبویگ به دلیل بهبود "درک ما از نقش بانکها در اقتصاد، به ویژه در زمان بحرانهای مالی" مورد تقدیر قرار گرفت.

همچنین آنها راه حلی برای عدم آسیب پذیری بانکها در قالب "بیمه سپرده دولتی" ارائه کردند؛ بدین صورت که وقتی سپرده گذاران بدانند دولت پول آنها را تضمین کرده است، به محض اینکه شایعاتی در مورد ورشکستگی یک بانک شروع میشود، با شرایط اضطراب و بحرانی پولهای خود را خارج نمیکنند.

دایموند و دیبویگ نشان دادند که بانکها چگونه یک عملکرد مهم اجتماعی را انجام میدهند. آنها اعلام کردند بانکها به عنوان یک واسطه بین پس انداز کنندگان و وام گیرندگان، برای ارزیابی اعتبار وام گیرندگان و اطمینان از استفاده از وامها برای سرمایه گذاری خوب مناسبتر هستند.

مدلهای ریاضی و تحلیلهای تاریخی برندگان نوبل اقتصاد ۲۰۲۲ نشان میدهد که سیستم بانکی یک سیستم پویای غیرخطی با مکانیسمهای بازخورد حساس است که میتواند آن را از کنترل خارج کند. به عنوان مثال، وحشت در میان سپرده گذاران بانکی میتواند خود را تقویت کند و منجر به فرار سرمایهها از بانکها شود که مانع از ادامه روند ارائه وام به وام گیرندگان خواهد شد. این تحقیقات نشان داد که چگونه مقررات بهتر میتواند خطرات را کاهش دهد و چگونه مداخله دولت میتواند ثبات را بازگرداند که این مسئله البته هزینههای قابلتوجهی برای مالیات دهندگان خواهد داشت.

قبل از این پژوهش کلیدی ۳ نفره که جایزه نوبل ۲۰۲۲ اقتصاد را ربود، هیچ درک کلی از نحوه ایفای نقش بانکها در جامعه وجود نداشت. در سال ۱۹۸۳، دایموند و دیبویگ یک مدل ریاضی ارائه کردند که نشان میداد بانکها بهعنوان واسطه بین پساندازکنندگان و وام گیرندگان عمل میکنند و ناسازگاری الزامات آنها را برطرف میکنند. پساندازکنندگان میخواهند بتوانند به صورت کوتاه مدت سرمایه گذاری کرده و برداشت کنند، اما وام گیرندگانی مانند مشاغل و کسب و کارها، به وامها و تعهدات بلندمدت نیاز دارند. از آنجایی که به طور کلی احتمال برداشت هم زمان پول توسط همه سپرده گذاران از بانکها صفر است، آنها میتوانند نوسانات را برای حفظ "نقدینگی" جذب کنند، بنابراین این مسئله پول را قادر میسازد تا در گردش بماند و منافعی برای جامعه داشته باشد.

مدل برنده جایزه نوبل امسال، ضعف این موضوع در نظام بانکی را به خوبی نشان داد. اگر پساندازکنندگان و سپرده گذاران به شدت تحت تأثیر یک شوک نقدینگی خارجی قرار گیرند (مثلا یک رویداد اجتماعی یا واقعهی ناگوار سیاسی که باعث شود آنها بخواهند پولهای خود را به سرعت برداشت کنند) این مسئله میتواند به یک وحشت مالی منجر شده و یک دور باطل ایجاد کند که در آن تعداد بیشتری از مردم، وجوه خود را به خاطر ترس از بانک برداشت کنند. این مسئله یک بیثباتی ذاتی است که میتواند منجر به سقوط بانکها شود؛ لذا تدابیری مانند بیمه سپردهها میتواند خطر چنین واقعهای را کاهش دهد. دایموند معتقد است بحرانهای مالی زمانی بدتر میشوند که مردم ایمان خود را نسبت به ثبات سیستم از دست بدهند.

عطیف میان، اقتصاددان از دانشگاه پرینستون در نیوجرسی، میگوید:

دیاموند و دیبویگ توضیح دادند که چگونه یک مشکل نقدینگی میتواند از طریق اجرای خودشکوفایی بانک ایجاد شود و سادگی استدلال ریاضی آنها چیز زیبایی است که پیامدهای سیاستی مهمی دارد.

در سال ۱۹۸۳، برننکی نشان داد که این تصویر از عملکرد بانکها با آنچه در دهه ۱۹۳۰ اتفاق افتاده مطابقت دارد. در حالی که پیش از این مشخص نبود که آیا ورشکستگی بانکها علت یا پیامد بحران مالی است، برننکی نشان داد که سقوطهای مهیب، عمدتا توسط خود بانکها انجام شده است. او همچنین توضیح داد که چرا این مورد، موجب یک رکود طولانی مدت شد و به بزرگترین بحران اقتصادی در تاریخ مدرن مبدل گشت. شکست یک بانک منجر به از دست رفتن اطلاعات مهمی میشود که بانکها طی سالها کسب کرده اند. بدون وجود تضمینی در مورد اعتبار و اطلاعات کسب و کارها و خانوارها، نقدینگی نمیتواند به سرعت قبل خود برقرار شود.

این بینشها، علت بحران مالی ۲۰۰۸ را روشن میکند.

همانطور که مدل Diamond-Dybvig پیش بینی کرد، بحران مالی با رکود در بخش مسکن آغاز شد، اما منجر به وحشت در کلیه بازارهای مالی گشت. این مسئله باعث فروپاشی شرکتهای غول پیکر خدمات مالی مانند Lehman Brothers شد و یک رکود اقتصادی جهانی ایجاد کرد.

در آن زمان، برننکی رئیس فدرال رزرو آمریکا بود، که همراه با خزانه داری ایالات متحده، به عنوان وام دهنده اضطراری برای حفظ مقدار نقدینگی و جلوگیری از سقوط بانکهای تجاری مداخله کردند. مداخلات مشابه دیگری نیز در سطح جهان اتفاق افتاد.

به طور کلی تصور میشد که این بحران توسط بانکها ایجاد شده است که بی پروا به وام گیرندگانی در بازار مسکن که فاقد ابزار بازپرداخت بدهی خود هستند، وام میدهند.

پژوهش دایموند و دیبویگ قبلا نشان داده بود که چگونه مشوقهای انحرافی در سیستم بانکی برای هدایت چنین استراتژیهای وامدهی پرخطری ایجاد میشود و نیاز به مقررات برای جلوگیری از این اتفاقات را برجسته کرد. در ایالات متحده، این مقررات به شکل "قانون اصلاحات داد-فرانک وال استریت" و "حمایت از مصرف کننده" در جولای ۲۰۱۰ ظهور یافت و حمایتهای مشابهی در اتحادیه اروپا و جاهای دیگر نیز اجرا شد.

دیاموند میگوید که اگرچه ممکن است بتوان نظامهای بانکی را برای جلوگیری از بحرانهای مالی تجهیز کرد، اما پژوهش مشترک او با دیبویگ نشان میدهد که احتمالاً این کنش، بهترین عملکرد نیست، زیرا ایجاد نقدینگی اضافی برای آینده سرمایهگذاریهای مالی همراه با ضرورت حفظ ثبات جهانی بسیار دشوار است.

چنین درسهایی به کاهش خطر عدم نقدینگی در طول همه گیری کرونا کمک کرد. به عنوان مثال، بانک مرکزی اروپا با کمک مالی به بانکها و تشویق آنها برای وام دادن به مصرفکنندگان و کسبوکارها، در بحران مالی ناشی از کووید ۱۹ مداخله کرد.

در انتها، ژان فیلیپ بوشو، رئیس نهاد Capital اشاره میدارد:

آگاهی برننکی مبنی بر اینکه عوامل خارج از تفکر اقتصادی مرسوم (مانند سوگیریهای رفتاری، حلقههای بازخورد و نقش سقوط اعتماد) میتوانند بی ثباتی در سیستم بانکی ایجاد کنند، احتمالاً برای هدایت بحران ۲۰۰۸ حیاتی بودند

نظر شما