به گزارش بازار، معرفی اندیکاتور ها، اندیکاتورابزارهایی هستند که به معاملهگرانی که از استراتژیهای پرایس اکشن (Price Action) استفاده میکنند، اجازه میدهند تا درک بهتری از پیشبینی قیمت و آن چه که در بازار اتفاق میافتد، داشته باشند. به عنوان بخشی از آنالیز تکنیکال، این اندیکاتورها توسط معاملهگران برای پیشبینی قیمتهای آینده یا جهت کلی قیمت اوراق بهادار، مورد استفاده قرار میگیرند. آنها این آنالیز را با تجزیهوتحلیل الگوهای قبلی یا عملکرد قبلی بازار انجام میدهند.

اندیکاتورهای تکنیکال بر اساس این واقعیت از اندیکاتورهای دیگر متمایز میشوند که به آنالیز فاکتورهای اساسی که میتوانند بر قیمت تاثیر بگذارند، نمیپردازند. فاکتورهای اساسی شامل درآمد، سود و حاشیهی سود است. معاملهگران فعال فارکس و دیگر مارکت های جهانی از اندیکاتورهای تکنیکال به طور گستردهای استفاده میکنند چرا که این شاخصها برای آنالیز و تشخیص قیمتها در کوتاهمدت طراحی شدهاند و میتوانند بسیار سودمند واقع شوند.

بسیاری از اندیکاتورها، نتایج خود را مستقیما در نمودار قیمت ارائه میدهند. این کار هنگام مقایسهی اندیکاتورها با قیمت بازار، کار تحلیلگر را آسان میکند. برخی از اندیکاتورها مانند اسیلاتورها نتایج خود را در پنجرهای جداگانه ارائه میدهند.

برخی از معاملهکنندگان یا سرمایهگذاران باتجربه، توجه زیادی به اندیکاتورهای تکنیکال ندارند چرا که همانطور که گفتیم آنها اطلاعات زیادی در مورد فاکتورهای اساسی نشان نمیدهند. با این حال این معاملهکنندگان نیز میتوانند از اندیکاتورهای تکنیکال (مثل اندیکاتور فارکس) بهرهمند شوند، زیرا با ارائهی آنالیزهای طولانیمدت میتوانند بسیار موثر واقع شوند.

ربات معامله گر یا اکسپرت چیست؟

اگر بتوانید هر آنچه لازم است در مورد اکسپرت ادوایزرها یا دیگر مارکت ها یاد بگیرید، میتوانید با استفاده از یک ربات تریدر، بازار را اسکن کنید و وقت خود را برای انجام کارهای دیگرتان صرفهجویی کنید. از آن جایی که بازارهای بورس های جهانی به صورت ۲۴ ساعته فعال هستند، فرصتهای تجاری و معاملاتی بینهایتی در آن وجود دارد. به دلیل زیاد بودن فرصتها، حتی باتجربهترین معاملهگران نیز توانایی ردیابی، تحلیل و تصمیمگیری در مورد تحولات ۲۴ ساعته را ندارند. اما استفاده از اکسپرت ادوایزرها که پردازش سریع دادههای بازار و دقت زیاد حتی بیشتر از باتجربهترین معاملهگران را تضمین میکند، بسیار منطقی به نظر میرسد.

بنابراین برای موفقیت در بورس های جهانی، معاملهگران باید بیاموزند که چگونه میتوانند رفتارهای احتمالی آیندهی بازار را تشخیص دهند. برای این کار، معاملهگران باید انواع مختلفی از تحلیلها را انجام دهند. یکی از شناختهشدهترین تحلیلها، تحلیل یا آنالیز تکنیکال است. این نوع آنالیز برای تعیین رفتار احتمالی آینده، بر اساس ارزیابی دادههای قبلی بازار انجام میگیرد.

مقدمه اندیکاتور ایچیموکو

اندیکاتور ایچیموکو یک شاخص همه فن حریف است که میتواند میزان حمایت و مقاومت را مشخص کند، جهت حرکت روند را تعیین کند، سرعت تغییر قیمت را اندازهگیری کرده و سیگنال معاملاتی ارائه دهد. در ادامه با مفهوم این اندیکاتور تحلیل تکنیکال و کاربرد آن آشنا میشویم. با ما همراه باشید.

اندیکاتور ایچیموکو چیست؟

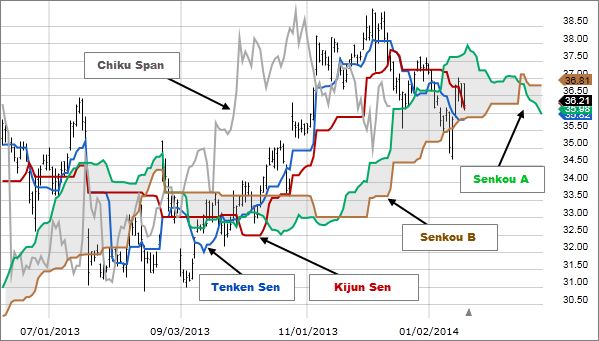

ابر ایچیموکو (Ichimoku Cloud) یک روش تحلیل تکنیکال (Technical Analysis) است که اولین بار در اواخر دهه ۱۹۶۰ توسط یک روزنامهنگار ژاپنی به نام «گوئیچی هوسودا» ابداع شد. نمودار ایچیموکو نشان دهنده سطوح حمایت و مقاومت و سایر اطلاعات ضروری مانند جهت و مسیر حرکت یک روند در بازار است. ناحیه «ابر» که حمایت یا مقاومت قیمت در آینده را پیشبینی می کند نیز با استفاده از همین ارقام محاسبه می شود. اندیکاتور ایچیموکو خطوط (lines) و اطلاعات زیادی دارد که درک آنها میتواند برای معاملهگران بیتجربه کمی پیچیده باشد؛ اما در حالت کلی معاملهگران کاربلد میدانند چگونه آن را بخوانند، تفسیر کنند و از آن به عنوان یک ابزار کلیدی برای معاملات خود استفاده کنند.

مؤلفههای ابر ایچیموکو کدماند؟

ابر ایچیموکو از ۵ مؤلفه اصلی تشکیل میشود، از جمله:

۱- نرخ تبدیل یا تنکان – سن (Tenkan-Sen)

تنکان – سن اولین مؤلفه ابر ایچیموکو است که بر روی نمودار اغلب با خط قرمز نشان داده میشود. این مؤلفه، یک میانگین متحرک است که با در نظر گرفتن میانگین بالا و پایین در نه دوره گذشته محاسبه میشود. چنانچه این خط در حال حرکت به سمت بالا یا پایین باشد، «بازار روندی» در نظر گرفته میشود و اگر مسیر افقی را طی کند، نشان از «رنج زدن بازار» دارد.

۲- خط پایه یا کیجون – سن (Kijun-Sen)

این مؤلفه یک خط حمایت/مقاومت است که معمولاً به رنگ آبی نشان داده میشود و به عنوان شاخصی برای تحرکات قیمت در آینده عمل میکند. کیجون – سن شبیه تنکان – سن است، اما مدت زمان بیشتری (معمولاً ۲۶ دوره) را در نظر میگیرد.

۳- خط پیشرو A یا سنکو اسپن A (Senkou Span A)

سنکو اسپان میانگین فراز و فرودهای Tenkan-Sen و Kijun-Sen است. این خط در نمودار با رنگ نارنجی نمایش داده میشود. اگر قیمت اوراق بهادار بالاتر از محدوده سنکو اسپن A (خط نارنجی) باشد، خطوط بالا و پایین به ترتیب سطوح حمایت اول و دوم خواهند بود. برعکس، زمانی قیمت زیر محدوده سنکو اسپن A باشد، خطوط پایین و بالا به ترتیب سطوح مقاومت اول و دوم میشوند.

۴- خط پیشرو B یا سنکو اسپن B (Senkou Span B)

سنکو اسپن B کندتر از سنکو اسپن A حرکت میکند، زیرا در محاسبات آن دادههای مربوط به ۵۲ روز گذشته در نظر گرفته میشوند؛ در حالی که سنکو اسپن A با اطلاعات مربوط به ۲۶ روز و ۹ روز گذشته محاسبه میشوند. این یعنی سنکو اسپن A به تغییرات قیمت سریعتر پاسخ میدهد.

۵- دهانه عقبماندگی یا چیکو اسپن (Chikou Span)

این مؤلفه در نمودار به رنگ سبز نمایش داده میشود و نحوه تقاطع آن با قیمت سهام، سیگنال خرید یا فروش را نشان میدهد.

اندیکاتور ایچیموکو چه اطلاعاتی به ما میدهد؟

این شاخص تکنیکال اطلاعاتی پیرامون موارد زیر را ارائه میدهد:

سطوح حمایت: سطوح حمایت نقاطی هستند که در آن سهامی که در حال سقوط بوده، معکوس شده و مجدداً به سمت بالا حرکت میکند.

سطوح مقاومت: سطوح مقاومت نقاطی هستند که سهامی که تاکنون روند صعودی را طی میکرد، به بالاترین سطح خود رسیده و شروع به سقوط میکند.

مومنتوم: مومنتوم سرعت تحرکات قیمت را در بازار سهام اندازهگیری میکند.

جهت حرکت روند: ابر ایچیموکو به معاملهگر کمک میکند تا جهت حرکت یک روند را به وضوح تعیین کند.

نکته: طراحی اندیکاتور اختصاصی چگونه انجام میشود؟

حالات مختلف خطوط در اندیکاتور ایچیموکو

هنگامی که TenkanSen و KijunSen به طور قطع بالای ابر قرار گیرند، روند بازار مثبت است.

وقتی TenkanSen و KijunSen به طور قطع زیر ابر قرار گیرند، روند بازار منفی است.

برای محاسبه روند: هنگامی که قیمتها بالاتر از ابر باشند، روند صعودی است. هنگامی که قیمتها زیر ابر باشند، روند نزولی است. وقتی سنکو اسپن A در حال افزایش و بالاتر از سنکو اسپن B باشد، روند صعودی تقویت میشود. هنگامی که سنکو A در حال سقوط و زیر سنکو B باشد، روند نزولی تقویت میشود.

زمانی که تنکان - سن از بالای کیجون - سن عبور کند، سیگنال خرید تقویت میشود (تنکان – سن، کیجون - سن و قیمت همگی باید بالاتر از ابر باشند).

زمانی که تنکان - سن از زیر کیجون - سن عبور کند، سیگنال فروش تقویت میشود (تنکان – سن، کیجون - سن و قیمت همگی باید زیر ابر باشند).

چرا در معاملات از اندیکاتور ایچیموکو استفاده میشود؟

معاملهگران از این شاخص برای جمعآوری اطلاعات بیشتر از نمودار شمعی (candlestick) استفاده میکنند. آنچه که اندیکاتور ایچیموکو را از سایر نمودارها و شاخصها متمایز میکند، توانایی آن در پیشبینی سطح حمایت و مقاومت آینده است، نه صرفاً سطوح فعلی این معیارها. ابر ایچیموکو باید در کنار انواع دیگری از ابزارهای تحلیل تکنیکال مورد استفاده قرار گیرد.

مثالی از اندیکاتور ایچیموکو

ابر ایچیموکو بر روی نمودار، به شکل دو خط رنگی نمایش داده میشود. اگر در نمودار دهانه Senkou A بالاتر از دهانه Senkou B باشد، حاکی از یک روند صعودی است و ابر به رنگ سبز ظاهر میشود. عکس این حالت نشان دهنده یک روند نزولی است و ابر به رنگ قرمز ظاهر میشود.

زمانی که روند صعودی است، خط قیمت در بالای ابر ظاهر شده و اگر روند نزولی باشد، زیر خط ظاهر میشود. اگر خط قیمت در محدوده ابر قرار گیرد، فرض بر این است که روند «مسطح» یا افقی است.

محدودیتهای استفاده از ابر ایچیموکو

وجود خطوط فراوان در این نمودار، آن را شلوغ و خواندن آن را سخت میکند. اکثر نرمافزارهای ترسیم نمودار برخی از خطوط را از نظر پنهان میکنند تا این مشکل رفع شود. معاملهگر باید بتواند بر روی خطوطی که بیشترین اطلاعات لازم را ارائه میدهد تمرکز کند، سپس اگر نمایش همه خطوط حواس شما را پرت میکند، باقی را مخفی کنید.

یکی دیگر از محدودیتهای اندیکاتور ایچیموکو این است که بر اساس دادههای گذشته ساخته میشود. گرایشهای گذشته ممکن است آنطور که معاملهگران انتظار دارند در آینده تکرار نشود. همچنین دو مورد از نقاط داده در آینده ترسیم میشوند؛ در حالی که ذاتاً در فرمول هیچ چیز قابل پیشبینی نیست.

و مورد آخر اینکه نتایج این شاخص میتواند برای مدت طولانی بیربط باشد؛ در شرایطی که قیمت بسیار بالاتر یا بسیار پایینتر از آن ثابت میماند. در چنین مواقعی خط تبدیل (conversion line)، خط پایه (base line) و کراس اوورها (crossover) اهمیت بیشتری پیدا میکنند؛ زیرا به قیمت نزدیکتر هستند.

نظر شما