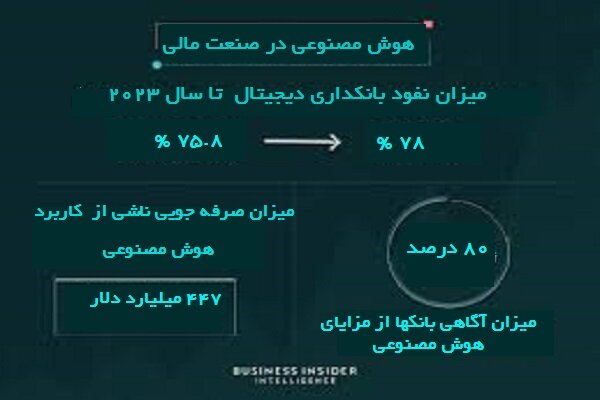

فرحناز سپهری؛ بازار: سایت «بیزنس اینسایدر» گزارشی درباره مزایای کاربرد هوش مصنوعی از جمله کاهش تقلب در بخش مالی وبانکداری منتشر کرده است: هوش مصنوعی (AI) در امور مالی، از دستیاران چت بات گرفته تا کشف تقلب و اتوماسیون را شامل می شود. بر اساس گزارش اینسایدر اینتلیجنس (Insider Intelligence) در خصوص کاربرد هوش مصنوعی در بانکداری، اکثر بانک ها (۸۰ درصد) از مزایای بالقوه ارائه شده توسط هوشم صنوعی بسیار آگاه هستند.

تصمیم موسسات مالی برای پذیرش هوش مصنوعی با پیشرفت فن آوری، افزایش پذیرش کاربر و تغییر چارچوب های نظارتی تسریع می شود. بانک ها با استفاده از هوش مصنوعی با ارائه دسترسی ۲۴ ساعته به حساب ها و خدمات مشاوره مالی می توانند تجربه مشتریان را بسیار بهبود بخشند.

کاربردهای هوش مصنوعی در خدمات مالی

با توجه به مزایای اصلی این حوزه در کسب و کار و رویکرد مصرف کنندگان باهوش، هوش مصنوعی توسط موسسات مالی بیش از پیش اجرا می شود- که در اینجا به برخی از مزایای آن اشاره می شود:

هوش مصنوعی در امور مالی شخصی

افراد خواهان استقلال مالی هستند و فراهم کردن توانایی مدیریت سلامت مالی نیروی محرکه تصویب هوش مصنوعی در امور مالی هستند. ارائه راهنمای مالی ۲۴ ساعته ۷ روزدر هفته و از طریق بات های داخلی و یا شخصی سازی عاملی برای راه حل های مدیریت ثروت است، به طوریکه برای هر موسسه مالی که به دنبال یک بازیکن برتر در صنعت است، هوش مصنوعی یک ضرورت به شمار می رود. نمونه اولیه هوش مصنوعی در امور مالی شخصی، Capital One's Eno است. Eno در سال ۲۰۱۷ راه اندازی شد و اولین دستیار مبتنی بر متن پیامکی بود که توسط یک بانک آمریکایی ارائه شد. Eno مشتری را از طریق ۱۲ قابلیت پیشگیرانه مانند هشدار به مشتریان در مورد تقلب مشکوک یا افزایش قیمت در خدمات اشتراک آگاه می کرد.

هوش مصنوعی در امور مالی افراد

یکی از مهمترین موارد تجاری هوش مصنوعی در امور مالی، توانایی آن در جلوگیری از تقلب و حملات سایبری است. براساس گزارش اینسایدر اینتلیجنس، مصرف کنندگان به دنبال بانک ها و سایر خدمات مالی هستند که حساب های ایمن ارائه می دهند، به ویژه اینکه با پیش بینی ها انتظار می رود که خسارت تقلب در پرداخت آنلاین تا ۲۰۲۳ به ۴۸ میلیارد دلار در سال برسد. هوش مصنوعی توانایی تجزیه و تحلیل و تفکیک موارد غیر قانونی در الگوهایی را دارد، که امکان دارد از نظر افراد دور بماند.

از جمله موارد دیگر می توان به بانک جی پی مورگان چیس اشاره کرد که از هوش مصنوعی در امور مالی مصرف کننده بهره می برد. این درحالی است که بانکداری خرد بیش از ۵۰ درصد از درآمد خالص آن را شامل می شود. به این ترتیب، این بانک برنامه های کلیدی را در زمینه کشف تقلب برای دارندگان حساب خود اتخاذ کرده است. به عنوان مثال، یک الگوریتم اختصاصی برای شناسایی الگوهای تقلب پیاده سازی کرده است –که هر بار که یک تراکنش کارت اعتباری پردازش می شود، جزئیات معامله به رایانه های مرکزی در مراکز داده ارسال می شود، سپس بر اساس آن جعلی بودن معامله مشخص می شود. به طوریکه امنیت و قابلیت اطمینان بودن - که عمدتا با استفاده از هوش مصنوعی تقویت می شود - باعث شده تا مقام دوم را در نظرسنجی اعتماد دیجیتال بانکداری اینسایدر اینتلیجنس را در سال ۲۰۲۰ کسب کند.

هوش مصنوعی در امور مالی شرکت ها

هوش مصنوعی به ویژه در امور مالی شرکت بسیار مفید است زیرا می تواند ریسک اعتباری برای وام را بهتر پیش بینی و ارزیابی کند. برای شرکت هایی که به دنبال افزایش ارزش خود هستند، فناوری های هوش مصنوعی مانند یادگیری ماشین می توانند به بهبود میزان برآوردها کمک کند و ریسک مالی را کاهش دهد. در حالی که حسابداران، تحلیل گران، خزانه داران و سرمایه گذاران شرکت برای رشد بلند مدت تلاش می کنند، هوش مصنوعی همچنین می تواند به روش پیشرفته با کشف تقلب و فعالیت غیرقانونی جرم مالی را کاهش دهد.

در عین حال که بانک ایالات متحده از هوش مصنوعی هم در برنامه های میانی و هم برنامه های عملیاتی خود استفاده می کند. بانک ایالات متحده با کمک یادگیری عمیق، برای کمک به شناسایی بازیگران کلاهبردار، تمام داده های مربوط به مشتریان را تجزیه و تحلیل می کند. به طوریکه از این فناوری برای مبارزه با پولشویی استفاده شده است و طبق گزارش اینسایدر اینتلیجنس، میزان اطلاعات در مقایسه با قابلیت های سنتی سیستم های قبلی، دوبرابر شده است.

مزایای هوش مصنوعی در امور مالی

برخی از مزایای پیاده سازی هوش مصنوعی در امور مالی به طور خلاصه به این شرح هستند: امکان تعاملات مشتری هر روز هفته و ۲۴ ساعته - کاهش نیاز به کارهای تکراری - کاهش نتایج نادرست وخطای انسانی و پس انداز وصرفه جویی. همچنین انتظار می رود با اتوماسیون عملکردهای میانی با هوش مصنوعی امکان صرفه جویی ۷۰ میلیارد دلاری در بانک های آمریکای شمالی را تا سال ۲۰۲۵ به دنبال داشته باشد. علاوه بر این، کل پس انداز احتمالی هزینه بانک ها از برنامه های هوش مصنوعی ۴۴۷ میلیارد دلار تا سال ۲۰۲۳ برآورد می شود.

از طرفی با رشد تقاضای مشتری برای عرضه های دیجیتال و استارت آپ های باهوش فناوری، موسسات مالی به سرعت خدمات دیجیتالی را اتخاذ می کنند – به طوری که پیش بینی می شود تا سال ۲۰۲۱، بودجه IT بانک های جهانی به ۲۹۷ میلیارد دلار افزایش یابد.

در حالی که مهاجرت از کانال های بانکی سنتی به بانکداری آنلاین و تلفن همراه درحال توسعه بوده است، اما با شیوع ویروس کرونا به طور چشمگیری این اقدام تقویت شده است زیرا سفارشات از خانه بیشتراجرا شد و مصرف کنندگان بیشتر به دنبال خدمات آنلاین هستند. اینسایدر اینتلیجنس تخمین می زند که میزان استفاده از بانکداری آنلاین و تلفن همراه در بین مصرف کنندگان آمریکایی تا سال ۲۰۲۴ افزایش یابد و به ترتیب به ۷۲.۸ و ۵۸.۱ درصد برسد - به طوریکه اجرای هوش مصنوعی برای موسسات مالی که دنبال موفقیت و رقابت در صنعت در حال توسعه هستند، امری حیاتی به شمار می رود.

نظر شما