بازار؛ گروه بین الملل: «بر اساس پیش بینی های بخش تحقیقات خاورمیانه بانک میتسوبیشی ژاپن، انتظار می رود که اقتصاد بازارهای توسعه یافته به روند تولید ناخالص داخلی پیش از ویروس تا سه ماهه دوم سال ۲۰۲۲ برسد»، این گزیده ای از اظهارات «احسان خمان»، رئیس تحقیقات خاورمیانه و شمال آفریقا در بانک ژاپنی MUFG مستقر در امارات در خصوص حرکت بازارهای نوظهور و توسعه یافته به ترتیب به سطح تولید ناخالص پیش از ویروس و سطح فعلی جی دی پی است که در گفتگو با خبرگزاری بازار صورت گرفته است.

احسان خمان در ابتدا به خبرنگار بازار گفت: تعبیری که هم اکنون در خصوص همه گیری مطرح می شود، این است که گویی این پاندمی در حال حرکت به سمت آینه عقب ماشین است. بر همین اساس، اکنون بحثهایی در خصوص چگونگی هدف گذاری سیاستمداران مبنی بر روند بهبودی وجود دارد در حالی که رسیدن به سطح تولید ناخالص داخلی واقعی پیش از آغاز کوید_۱۹، اغلب به عنوان نقطه مرجع مورد استفاده قرار می گیرد؛ یعنی این موضوع مطرح است که آیا سیاست گذاران باید مسیر سطح تولید ناخالص داخلی یا روند رشد تولید ناخالص داخلی قبل از کرونا را هدف قرار دهند.

وی افزود: با این حال، واقعاً هیچ دلیلی وجود ندارد که سیاست گذاران سطح فعالیتی را که تابعی از شرایط و اصول اولیه در زمان گذشته است، هدف گذاری کنند. از آنجایی که موانع فعالیت ها ناشی از وجود هیچ گونه مازاد مالی یا سایر مازاد نیست، بنابراین باز هم هیچ دلیلی وجود ندارد که بتوان مشاهده کرد که روند تولید ناخالص داخلی پیش ویروس ناپایدار است.

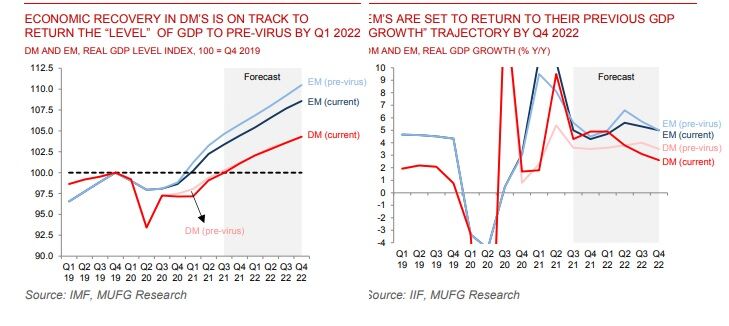

خمان اضافه کرد: یک دیدگاه جایگزین این است که سیاست گذاران نباید سطح تولید ناخالص داخلی را در نظر بگیرند، اما در واقع اقتصاد را به سوی مسیر بالقوه رشد خود هدایت می کنند. اقتصادهای نوظهور در درجه اول به سمت هدف قرار دادن مسیر رشد تولید ناخالص داخلی پیش از ویروس در حال حرکت هستند، در حالی که بازارهای توسعه یافته به سمت سطح تولید ناخالص داخلی حرکت میکنند.

بر اساس پیش بینی ها، انتظار می رود که اقتصاد بازارهای توسعه یافته به روند تولید ناخالص داخلی پیش از ویروس تا سه ماهه دوم سال ۲۰۲۲ برسد

مدیر بخش تحقیقات خاورمیانه بانک میتسوبیشی ژاپن تصریح کرد: این موضوع برای اقتصادهای نوظهور به دلیل فضای سیاستی کاهش یافته که منجر به افزایش نرخ بهره و کسری بودجه کمتر شده است، مطرح می شود. در بازارهای جهانی، همچنین این مسئله برای سرمایه گذاران بازارهای نوظهور با درآمد ثابت مثبت است، اگرچه حقوق صاحبان سهام یا ارزش وِیژه این بازارها بسیار درهم آمیخته می باشد.

رئیس تحقیقات خاورمیانه و شمال آفریقا در بانک ژاپنی MUFG افزود: بر اساس پیش بینی های ما، انتظار می رود که اقتصاد بازارهای توسعه یافته به روند تولید ناخالص داخلی پیش از ویروس تا سه ماهه دوم سال ۲۰۲۲ برسد. مفهوم این پیشرفت توسط این بازارها این است که آنها برای جبران تولید ناخالص داخلی از دست رفته، به رشد قابل توجهی نسبت به پیش بینی های پیش از ویروس نیاز خواهند داشت.

وی گفت: برای کل اقتصادهای نوظهور، این پیشرفت هرگز اتفاق نمی افتد و بنابراین افزایش بیش از حد رشد اقتصادی این بازارها نسبت به پیش بینی های قبل از ویروس بسیار معتدل است.

رئیس تحقیقات خاورمیانه و شمال آفریقا بانک میتسوبیشی ژاپن گفت: فضای سیاست پولی و مالی کمتر در نوظهورها در قلب این برآوردها قرار دارد: سیاست های پولی و مالی. با توجه به اهمیت تورم واقعی و تحقق یافته در بازارهای نوظهور، انتظارات تورمی در این نوع اقتصادها کمتر از بازارهای توسعه یافته متصل است، زیرا انتظارات در بازارهای در حال توسعه نسبت به نتایج تورم حساس است (اما در توسعه یافته ها اینطور نیست).

خمان بیان کرد: در نتیجه، بانک های مرکزی نوظهور باید واکنش بیشتری نسبت به نتایج تورم نشان دهند، چرا که انتظارات تورمی بخشی از مکانیسم تعیین کننده نتایج تورم در آینده است.

وی افزود: از سوی دیگر، اقتصادهای توسعه یافته می توانند نتایج تورم را بررسی کنند تا زمانی که مطمئن باشند انتظارات به طور قابل توجهی تغییر نمی کند. در مقطع کنونی، این امر به این نوع بازارها این امکان را می دهد که به طور گذرا از افزایش تورم چشم پوشی کنند و سیاست پولی را در مقایسه با نوظهورها برای مدت طولانی تری ضعیف تر کرده و کاهش دهند.

مدیر بخش تحقیقات خاورمیانه بانک میتسوبیشی اذعان کرد: مسئله دیگر سیاست مالی است. ترکیب رشد اقتصادی جهانی به همراه بازگشایی فعالیتهای اقتصادی کشورها و همچنین افزایش قیمت کالاها، منجر به بهبود چشمگیر وضعیت مالی و بدهی نوظهورها شده که مهمترین پیشرفت در میان تولیدکنندگان کالا به ویژه در کشورهای شورای همکاری خلیج فارس، برزیل، روسیه و آفریقای جنوبی قابل مشاهده است.

احسان خمان ادامه داد: همانند سیاست پولی، بین سیاست مالی مبهم و بی قاعده و تورم رابطه وجود دارد. اول، تقاضای بیشتر ناشی از محرک های مالی که منجر به قیمت های بالاتر می شود. تجزیه و تحلیل بانک جهانی نشان داده است که افزایش سطح بدهی منجر به افزایش تورم در بازارهای نوظهور احتمالاً با توجه به اینکه بازارها از دولت انتظار دارند که از بدهی و یا کسری بودجه درآمد کسب کند، می شود.

وی افزود: ثانیاً، از طریق نرخ بهره، نرخ سیاست های بالاتر نیز باید هزینه های بیشتری را برای خدمات بدهی برای دولت ایجاد کند. در این راستا، بهبود پویایی بدهی از رشد بیشتر و تورم تا حدی با نرخ های بالاتر جبران می شود. در واقع، با وجود افزایش بدهی که منجر به از بین بردن انتظارات می شود، بانک مرکزی نرخ ها را افزایش می دهد.

این مدیر گفت: یکی از جنبه های قابل توجه وضعیت فعلی این است که بازیابی در برابر مازاد حساب جاری در اکثر بازارهای نوظهور در حال بازگشت است. دلیل منطقی اینکه چرا این امر اهمیت دارد این است که مازاد حساب جاری از لحاظ تاریخی برای سیاستگذاران اقتصادهای نوظهور برخی از حفاظت های ضربه گیر را ارائه می دهد.

رئیس بخش تحقیقات خاورمیانه بانک ژاپنی تصریح کرد: از نظر تئوری، اقتصادهای وابسته به جریان های نوظهور برای افزایش جریان سرمایه یا باید نرخ ها را افزایش دهند یا ریسک اضافه بها را کاهش دهند. برزیل، شیلی، مکزیک و روسیه، اولین تولید کنندگان کالا در بازارهای نوظهور بودند که در سال جاری شاهد نوسانات شدید بودند و سیاست های خود را سخت کردند.

از دیدگاه بازارهای جهانی، افزایش نرخ بهره اقتصادهای نوظهور در کنار سیاست مالی سختگیرانه، بازده ریسک بهتری را به همراه دارد که برای سرمایه گذاران با درآمد ثابت با بازده نسبتاً بالا و نیازهای مالی کم ، مثبت است

وی اضافه کرد: ما معتقدیم این ملاحظات را باید در نظر داشت: بخشی از دلیل آنکه چرا مانده حساب جاری در نوظهورها بیشتر از حد معمول می باشد، این است که تقاضا در طول همه گیری سقوط کرده است.

خمان گفت: از دیدگاه بازارهای جهانی، افزایش نرخ بهره اقتصادهای نوظهور در کنار سیاست مالی سختگیرانه، بازده ریسک بهتری را به همراه دارد که برای سرمایه گذاران با درآمد ثابت با بازده نسبتاً بالا و نیازهای مالی کم، مثبت است.

وی تصریح کرد: این امر به ویژه در صورتی صدق می کند که سیاست گذاریها در کشورهای توسعه یافته به مدت طولانی تری سست بماند. با این اوصاف، این ترکیب سیاست همچنین احتمالاً نشان دهنده رشد اقتصادی پایین تر یا حداقل محدودیت رشد برای جبران خسارات ناشی از همه گیری است.

احسان خمان در پایان گفت: به این ترتیب، بر اساس چشم انداز ارزش ویژه یا حقوق صاحبان سهام و این که نسبت به مسیر رشد حساس است، بازده سرمایه گذاران به احتمال زیاد بی قاعده تر خواهد شد. با نگاهی به آینده، سیاست های دقیق تر و هماهنگ ، انعطاف پذیری فضای سیاست را افزایش داده و به نوبه خود منجر به رشد بیشتر می شود.

نظر شما